「造船業・重機・プラント業界のM&Aの売却相場は?」

「造船業・重機・プラント業界のM&Aについて知りたい」

この記事をご覧の方は、上記のような疑問をお持ちの人が多いのではないでしょうか。

実際に現状「造船業・重機・プラント業界 M&A」等と検索しても、信憑性に欠ける記事や専門家が執筆した解読が難解な記事しかなく、素人が目にしても理解できない記事が多いです。

そこで、今回はM&Aの専門企業である「M&A HACK」が、造船業・重機・プラント業界のM&Aについて分かりやすく簡潔に解説します。

造船業・重機・プラント業界におけるM&Aの売却相場や成功ポイントについても詳しく解説するので、造船業・重機・プラント業界のM&Aに興味のある人は、ぜひ参考にしてください。

目次

- 1 造船業・重機・プラント業界とは

- 2 造船業・重機・プラント業界の市場動向と市場規模

- 3 造船業・重機・プラント業の動向と今後

- 4 造船業・重機・プラント業界のM&Aの動向

- 5 造船業・重機・プラントのM&Aをするメリット

- 6 造船業・重機・プラントのM&Aの注意点

- 7 造船業・重機・プラントにおけるM&Aを成功させるためのポイント

- 8 造船業・重機・プラント業のM&Aにおける成功事例

- 8.1 コマツによる林業機械用アタッチメント事業Quadcoの買収

- 8.2 日立造船によるニチゾウテックとのM&A

- 8.3 セイカダイヤエンジンによる田中造船とのM&A

- 8.4 株式会社カナックスによる八潮工業株式会社とのM&A

- 8.5 株式会社名村造船所による佐世保重工業株式会社とのM&A

- 8.6 日立造船株式会社による今治造船株式会社とのM&A

- 8.7 日本協創投資株式会社による金城重機株式会社とのM&A

- 8.8 株式会社アクティオによるワールド開発工業株式会社とのM&A

- 8.9 ヒップスタイルホールディングス株式会社による株式会社幌北樋口重機とのM&A

- 8.10 諏訪重機運輸株式会社による橋本建材興業有限会社とのM&A

- 8.11 株式会社ワキタによる有限会社泰成重機とのM&A

- 8.12 ポエック株式会社によるコーベックス株式会社とのM&A

- 8.13 株式会社マイスターエンジニアリングによる株式会社テクノ・スタッフとのM&A

- 8.14 ベステラ株式会社による株式会社矢澤とのM&A

- 8.15 月島機械株式会社による三進工業株式会社とのM&A

- 9 まとめ

造船業・重機・プラント業界とは

造船業・重機・プラント業界は、船舶の建造、重機の製造、および産業用プラントの設計・建設を行う業界です。これらの業界は、国内外の経済活動や国際貿易に大きな影響を与えています。

造船業・重機・プラント業界は、船舶の建造、重機の製造、および産業用プラントの設計・建設を行う業界です。これらの業界は、国内外の経済活動や国際貿易に大きな影響を与えています。

造船業・重機・プラント業界の定義と特徴

造船業は、船舶の設計、建造、修理を行う業界です。船舶には、コンテナ船、タンカー、客船、漁船など様々な種類があります。日本は世界有数の造船大国であり、高い技術力と品質管理で知られています。

重機業界は、建設機械、農業機械、鉱山機械などの重機を製造する業界です。これらの機械は、建設、農業、鉱業などの分野で使用されます。日本の重機メーカーは、高い技術力と信頼性で世界的に高い評価を得ています。

プラント業界は、石油・ガス処理施設、発電所、化学工場などの産業用プラントの設計・建設を行う業界です。これらのプラントは、エネルギー供給や様々な製品の製造に不可欠な役割を果たしています。

造船業・重機・プラント業界の特徴として、以下の点が挙げられます。

- 受注生産型のビジネス

- 高度な技術力と品質管理が要求される

- 国内外の経済状況に大きく影響を受ける

- 長期的な事業計画が必要とされる

造船業・重機・プラント業界の基本的なビジネスモデル

造船業・重機・プラント業界の基本的なビジネスモデルは、受注生産型です。顧客からの注文に基づいて、製品の設計・製造を行います。

造船業では、船主からの注文を受けて、船舶の設計・建造を行います。受注から引渡しまでには数年を要することもあり、長期的な事業計画が必要とされます。

重機業界では、建設会社や農業関連企業などからの注文を受けて、重機の製造を行います。需要予測に基づいて、効率的な生産体制を構築することが重要です。

プラント業界では、エネルギー関連企業や化学メーカーなどからの注文を受けて、プラントの設計・建設を行います。プロジェクトの規模が大きく、高度な技術力とプロジェクト管理能力が要求されます。

造船業・重機・プラント業界の歴史

日本の造船業は、1850年代に西洋の技術を取り入れて近代化が始まりました。第二次世界大戦後は、戦後復興の象徴として急速に発展し、1956年には世界一の建造量を誇るまでになりました。その後、韓国や中国との競争が激化していますが、日本は高い技術力と品質管理で差別化を図っています。

重機業界は、1930年代に国内メーカーが建設機械の製造を開始したことから始まりました。高度経済成長期には、建設需要の拡大とともに急速に成長しました。現在では、コマツや日立建機などの日本メーカーが世界的なシェアを誇っています。

プラント業界は、1950年代に石油化学工業の発展とともに成長しました。1960年代には、海外でのプラント建設も本格化し、日本企業の国際競争力が高まりました。現在では、エネルギー効率の向上や環境対策などの課題に取り組んでいます。

以上のように、造船業・重機・プラント業界は、日本の経済発展とともに成長してきました。現在では、国内外の経済状況の影響を受けつつも、高い技術力と品質管理で競争力を維持しています。

造船業・重機・プラント業界の市場動向と市場規模

出典:経済産業省

出典:経済産業省

造船業・重機・プラント業界は、国内外の経済状況や国際貿易の動向に大きく影響を受ける業界です。近年では、環境規制の強化や技術革新などの変化にも対応が求められています。ここでは、造船業・重機・プラント業界の市場動向と市場規模について詳しく見ていきます。

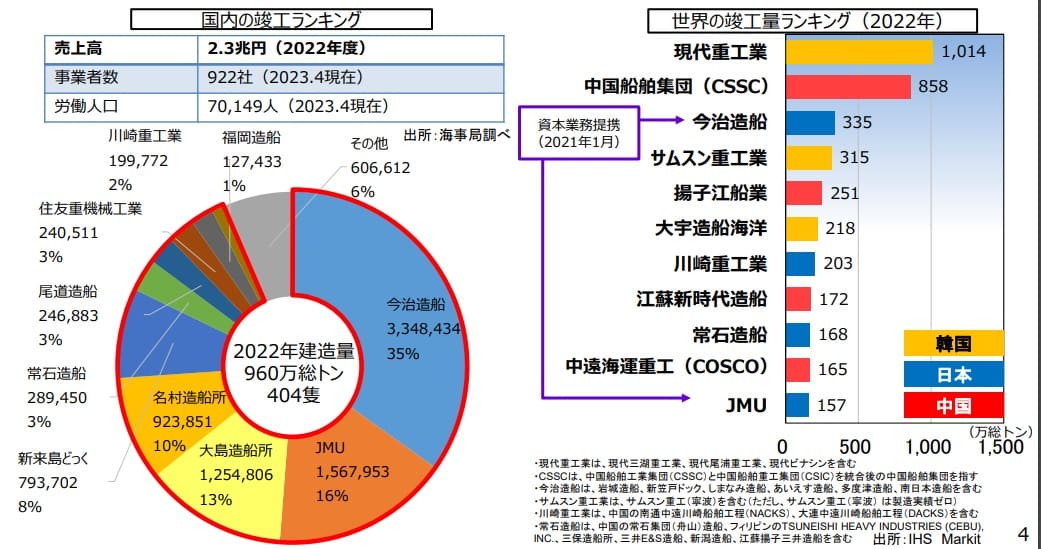

造船業・重機・プラント業界の市場規模と成長率

2022年の日本の造船業の市場規模は、約2.3兆円でした(出典:経済産業省)。世界的な新造船需要の低迷や韓国・中国との競争激化により、市場規模は縮小傾向にあります。ただし、高付加価値船や環境対応船などの需要は増加しており、今後の成長が期待されています。

重機業界の市場規模は、2023年で約3.7兆円でした(出典:一般社団法人日本建設機械工業会)。国内外のインフラ投資や建設需要に支えられ、比較的安定した市場規模を維持しています。ただし、新興国の経済成長鈍化などの影響を受けやすい面もあります。

プラント業界の市場規模は、2021年で約6.5兆円でした(出典:経済産業書)。エネルギー需要の増加や環境対策の強化などを背景に、市場規模は拡大傾向にあります。特に、再生可能エネルギー関連のプラント需要が増加しています。

造船業・重機・プラント業界の競争環境

造船業では、韓国や中国との競争が激化しています。コスト競争力では韓国・中国に劣るものの、日本は高い技術力と品質管理で差別化を図っています。特に、LNG運搬船や環境対応船などの高付加価値船分野で強みを発揮しています。

重機業界では、コマツ、日立建機、キャタピラー、ボルボなどの大手メーカーが世界市場で競合しています。技術力や製品品質、アフターサービスなどが競争力の源泉となっています。近年では、IoTやAIを活用した製品開発にも力を入れています。

プラント業界では、日揮、千代田化工建設、東洋エンジニアリングなどの日本企業が、欧米や韓国の企業と競合しています。プロジェクトの規模や技術的難易度、コスト競争力などが競争力を左右します。近年では、環境対策や再生可能エネルギー関連のプロジェクトが増加しています。

造船業・重機・プラント業界が持つ課題

造船業・重機・プラント業界が持つ主な課題は以下の通りです。

- 国際競争の激化

- 需要の変動と受注の不安定性

- 熟練技術者の高齢化と人材不足

- 環境規制への対応

- デジタル化への対応

特に、熟練技術者の高齢化と人材不足は深刻な問題となっています。技術の伝承や若手人材の育成が急務です。また、環境規制への対応やデジタル化への対応も重要な課題となっています。

造船業・重機・プラント業界の技術革新と環境対応

造船業では、環境規制の強化を受けて、環境対応船の開発が進んでいます。LNG燃料船や電気推進船、風力推進船などの開発が進められています。また、自動運航技術やデジタルツインなどの先進技術の活用も進んでいます。

重機業界では、電動化や自動化、遠隔操作などの技術開発が進んでいます。バッテリーや燃料電池を搭載した建設機械の開発が進められています。また、IoTやAIを活用した予防保全や自動運転なども実用化が進んでいます。

プラント業界では、再生可能エネルギー関連のプラントや、CO2回収・貯留(CCS)プラントなどの開発が進んでいます。また、デジタル技術を活用した設計・建設・運営の効率化も進められています。

造船業・重機・プラント業界のグローバル化の影響

造船業・重機・プラント業界は、グローバル化の影響を大きく受けています。新興国の経済成長や国際貿易の動向が、需要に直結します。また、海外企業との競争も激化しています。

一方で、グローバル化は新たなビジネスチャンスも生み出しています。新興国でのインフラ需要や、環境対策需要などが拡大しています。日本企業は、高い技術力と品質管理力を武器に、海外市場での事業拡大を図っています。

例えば、三井海洋開発株式会社は、ブラジルで大型FPSO(浮体式海洋石油・ガス生産貯蔵積出設備)の建造を受注しました。日揮は、ブルネイでLNGプラントの建設を受注しました。コマツは、北米市場でのシェア拡大を図っています。

このように、造船業・重機・プラント業界は、グローバル化の影響を受けつつも、海外市場での事業拡大を進めています。高い技術力と品質管理力を武器に、競争力の維持・強化を図っています。

造船業・重機・プラント業の動向と今後

造船業・重機・プラント業界は、国内外の経済状況や技術革新の影響を受けながら、変化を続けています。ここでは、各業界の最新動向と将来展望、およびDXの影響について詳しく見ていきます。

造船業・重機・プラント業界は、国内外の経済状況や技術革新の影響を受けながら、変化を続けています。ここでは、各業界の最新動向と将来展望、およびDXの影響について詳しく見ていきます。

造船業の最新動向と将来展望

造船業界では、環境規制の強化を受けて、環境対応船の開発が加速しています。特に、LNG燃料船や電気推進船、風力推進船などの需要が増加しています。国土交通省の「国際海運のゼロエミッションに向けたロードマップ」では、2050年までにゼロエミッション船の商業運航を目指すことが示されました。

また、自動運航技術やデジタルツインなどの先進技術の活用も進んでいます。自動運航技術は、安全性の向上や人件費の削減につながると期待されています。デジタルツインは、設計・建造・運航の全工程で活用が進んでいます。

今後は、環境対応船や先進技術を活用した高付加価値船の需要がさらに増加すると予想されます。日本の造船業は、高い技術力と品質管理力を武器に、これらの分野で競争力を維持・強化していくことが期待されています。

重機業界の最新動向と将来展望

重機業界では、電動化や自動化、遠隔操作などの技術開発が進んでいます。また、IoTやAIを活用した予防保全や自動運転なども実用化が進んでいます。コマツは、「スマートコンストラクション」と呼ばれるIoTを活用した建設現場の効率化ソリューションを提供しています。

今後は、環境規制の強化や人手不足を背景に、電動化や自動化、遠隔操作などの需要がさらに増加すると予想されます。日本の重機メーカーは、高い技術力と品質管理力を武器に、これらの分野で競争力を維持・強化していくことが期待されています。

プラント業界の最新動向と将来展望

プラント業界では、再生可能エネルギー関連のプラントや、CO2回収・貯留(CCS)プラントなどの需要が増加しています。国際エネルギー機関(IEA)は、2050年までにネットゼロを達成するためには、再生可能エネルギーの大幅な拡大とCCSの活用が不可欠であると指摘しています。

また、デジタル技術を活用した設計・建設・運営の効率化も進められています。日揮は、AIを活用した配管の自動設計システムを開発しました。このシステムにより、設計作業の効率化と品質向上が図られています。

今後は、脱炭素化の流れを受けて、再生可能エネルギー関連のプラントやCCSプラントの需要がさらに増加すると予想されます。日本のプラントメーカーは、高い技術力とプロジェクト管理能力を武器に、これらの分野で競争力を維持・強化していくことが期待されています。

造船業・重機・プラント業界におけるDXの影響

造船業・重機・プラント業界では、DX(デジタルトランスフォーメーション)の影響が大きくなっています。DXは、業務効率化や新たな価値創造につながると期待されています。

造船業では、設計・建造・運航の全工程でデジタル技術の活用が進んでいます。3D設計やデジタルツインの活用により、設計・建造の効率化と品質向上が図られています。また、IoTを活用した運航モニタリングにより、安全性の向上や燃費改善が実現しています。

重機業界では、IoTやAIを活用した予防保全や自動運転の実用化が進んでいます。センサーで収集したデータをAIで分析することで、故障の予兆を早期に検知し、メンテナンスコストの削減につなげています。また、自動運転技術により、作業の効率化と安全性の向上が図られています。

プラント業界では、デジタル技術を活用した設計・建設・運営の効率化が進められています。3D設計やデジタルツインの活用により、設計・建設の効率化と品質向上が図られています。また、IoTを活用した運転モニタリングにより、安定運転と保全コストの削減が実現しています。

DXは、造船業・重機・プラント業界に大きな変革をもたらすと期待されています。日本企業は、高い技術力を武器に、DXを積極的に推進していくことが求められています。DXにより、業務効率化や新たな価値創造を実現し、競争力の維持・強化を図ることが期待されています。

造船業・重機・プラント業界のM&Aの動向

造船業・重機・プラント業界では、近年M&Aが活発化しています。業界特有の課題を解決し、競争力を強化するためにM&Aが重要な戦略となっています。ここでは、造船業・重機・プラント業界のM&Aの目的と背景、課題と対策、事業承継の重要性について詳しく見ていきます。

造船業・重機・プラント業界では、近年M&Aが活発化しています。業界特有の課題を解決し、競争力を強化するためにM&Aが重要な戦略となっています。ここでは、造船業・重機・プラント業界のM&Aの目的と背景、課題と対策、事業承継の重要性について詳しく見ていきます。

造船業・重機・プラント業界のM&Aの目的と背景

造船業・重機・プラント業界でM&Aが行われる主な目的は、以下の通りです。

- 事業拡大と市場シェアの拡大

- 技術力と知的財産の獲得

- 生産能力の向上とコスト削減

- 新市場への参入

- シナジー効果の創出

例えば、2015年に三井E&Sホールディングスと川崎重工業が経営統合しました。この統合により、両社の技術力や生産能力を結集し、競争力の強化を図ることが目的とされています。

また、造船業・重機・プラント業界では、国内市場の成熟化や競争激化を背景に、海外市場への展開が重要になっています。M&Aを通じて、海外市場への参入や事業拡大を図る動きが活発化しています。

造船業・重機・プラント業界のM&Aにおける課題と対策

造船業・重機・プラント業界のM&Aにおける主な課題は、以下の通りです。

- 買収価格の適正評価

- デューデリジェンスの実施

- PMI(統合後プロセス)の計画と実行

- 文化的な違いへの対応

これらの課題に対しては、以下のような対策が必要です。

1. 買収価格の適正評価:対象企業の財務状況や事業価値を適切に評価し、適正な買収価格を設定する。

2. デューデリジェンスの実施:対象企業の法務、財務、事業、技術などの詳細な調査を行い、リスクを把握する。

3. PMIの計画と実行:統合後の組織体制や業務プロセス、システムの統合などを計画し、スムーズに実行する。

4. 文化的な違いへの対応:両社の企業文化や価値観の違いを理解し、コミュニケーションを密にとることで、円滑な統合を図る。

例えば、2018年にコマツがカナダにおける林業機械用アタッチメント事業Quadcoを買収した際には、デューデリジェンスを入念に実施し、リスクを把握した上で買収価格を設定しました。また、PMIでは、両社の技術者が密にコミュニケーションをとり、スムーズな技術統合を実現しました。

造船業・重機・プラント業界のM&Aにおける事業承継の重要性

造船業・重機・プラント業界では、経営者の高齢化が進んでおり、事業承継が重要な課題となっています。特に、中小企業では、後継者不在により事業継続が困難になるケースが増えています。

M&Aは、事業承継の有効な手段の一つです。M&Aを通じて、後継者不在の企業と、事業拡大を目指す企業をマッチングすることで、事業の存続と発展が可能になります。

2025年までに約245万社の中小企業経営者が70歳以上になると予測されています。事業承継問題は喫緊の課題であり、M&Aを含めた対策が必要とされています。

例えば、2021年に日本政策金融公庫は、事業承継・M&Aを支援する「事業承継・集約・活性化支援資金」の制度を拡充しました。この制度では、事業承継やM&Aに必要な資金を低利で融資することで、中小企業の事業承継を支援しています。

造船業・重機・プラント業界においても、事業承継問題への対応が急務となっています。M&Aを有効に活用することで、事業の存続と発展を図ることが期待されています。

以上のように、造船業・重機・プラント業界では、M&Aが事業拡大や競争力強化、事業承継などの重要な手段となっています。一方で、買収価格の適正評価やPMIなどの課題にも適切に対応することが求められています。今後も、業界の発展にM&Aが果たす役割は大きいと考えられます。

造船業・重機・プラントのM&Aをするメリット

造船業・重機・プラント業界におけるM&Aには、売却側と買収側の双方にメリットがあります。ここでは、それぞれのメリットについて詳しく見ていきます。

造船業・重機・プラント業界におけるM&Aには、売却側と買収側の双方にメリットがあります。ここでは、それぞれのメリットについて詳しく見ていきます。

| 売却側のメリット | 買収側のメリット |

|

|

売却側のメリット

造船業・重機・プラント業でM&Aによる売却を行うことのメリットは、以下の通りです。

- 事業の存続と発展

- 財務状況の改善

- 経営資源の有効活用

- 従業員の雇用維持

- 株主価値の最大化

それぞれ詳しく解説していきます。

事業の存続と発展

経営者の高齢化や後継者不足などの理由で、事業の存続が困難になった企業が、M&Aを通じて事業を継続・発展させることができます。買収企業の経営資源を活用することで、事業の維持・拡大が可能になります。

財務状況の改善

売却によって得られる資金を有効活用することで、財務状況の改善が図れます。例えば、借入金の返済や設備投資などに充てることができます。

経営資源の有効活用

自社単独では活用が難しかった経営資源を、買収企業との統合によって有効活用できるようになります。例えば、技術力や販路、人材などの経営資源を相互に活用し合うことができます。

従業員の雇用維持

M&Aによって事業が存続すれば、従業員の雇用も維持されます。従業員にとっても、M&Aはメリットがあります。

株主価値の最大化

上場企業の場合、M&Aによって株主価値が最大化される可能性があります。買収価格が適正に評価されれば、株主にとってメリットがあります。

買収側のメリット

造船業・重機・プラント業でM&Aによる買収を行うことのメリットは、以下の通りです。

- 事業拡大と市場シェアの拡大

- 技術力と知的財産の獲得

- 生産能力の向上とコスト削減

- 新市場への参入

- シナジー効果の創出

それぞれ詳しく解説していきます。

事業拡大と市場シェアの拡大

M&Aを通じて、新たな事業領域や市場に参入することができます。これにより、事業の拡大と市場シェアの拡大が可能になります。

技術力と知的財産の獲得

優れた技術力や知的財産を持つ企業を買収することで、自社の技術力を強化できます。これにより、競争力の向上が図れます。

生産能力の向上とコスト削減

生産設備や人材などの経営資源を統合することで、生産能力の向上とコスト削減が可能になります。シナジー効果が発揮されます。

新市場への参入

買収企業が進出している新興国市場などに参入しやすくなります。現地企業を買収することで、新市場への参入が容易になります。

シナジー効果の創出

両社の経営資源を統合することで、相乗効果が生まれます。これにより、コスト削減や生産性向上、新製品開発などのシナジー効果が期待できます。

このように、M&Aには売却側と買収側の双方にメリットがあります。企業は自社の事業戦略に合わせて、M&Aのメリットを最大限に活用することが重要です。

造船業・重機・プラントのM&Aの注意点

造船業・重機・プラント業界のM&Aを成功させるためには、いくつかの注意点があります。ここでは、買収価格の適正評価、デューデリジェンスの重要性、PMI(統合後プロセス)の計画と実行、文化的な違いへの対応について詳しく見ていきます。

造船業・重機・プラント業界のM&Aを成功させるためには、いくつかの注意点があります。ここでは、買収価格の適正評価、デューデリジェンスの重要性、PMI(統合後プロセス)の計画と実行、文化的な違いへの対応について詳しく見ていきます。

買収価格の適正評価

M&Aにおいて、買収価格の適正評価は非常に重要です。買収価格が高すぎると、買収後の収益性が悪化し、財務的なリスクが高まります。一方、買収価格が低すぎると、売却側が合意しない可能性があります。

買収価格の適正評価には、以下のような手法が用いられます。

- DCF法(ディスカウンテッド・キャッシュフロー法)

- 類似企業比較法

- 類似取引比較法

これらの手法を用いて、対象企業の将来キャッシュフローや資産価値、類似企業の株価などを分析し、適正な買収価格を算出します。

例えば、2015年に三井E&Sホールディングスと川崎重工業が経営統合した際には、両社の株式価値を算定するために、DCF法や類似企業比較法などが用いられました。

デューデリジェンスの重要性

デューデリジェンスとは、M&Aの対象企業について、法務、財務、事業、技術などの詳細な調査を行うことです。デューデリジェンスを通じて、対象企業のリスクや課題を把握し、買収価格の適正評価や統合計画の策定に役立てます。

デューデリジェンスでは、以下のような項目が調査されます。

- 財務状況(財務諸表、債務、資産など)

- 法務(契約、訴訟、知的財産権など)

- 事業(事業計画、市場環境、競合状況など)

- 技術(技術力、研究開発、特許など)

デューデリジェンスを適切に実施することで、M&Aのリスクを最小化し、成功確率を高めることができます。

PMI(統合後プロセス)の計画と実行

PMIとは、M&A後の統合プロセスのことです。PMIを適切に計画し、実行することが、M&Aの成否を左右します。

PMIでは、以下のような項目を検討・実行します。

- 組織体制の再編

- 業務プロセスの統合

- システムの統合

- 人事制度の統合

- 企業文化の融和

PMIの計画段階では、統合のゴールや方針を明確にし、統合スケジュールを策定します。実行段階では、コミュニケーションを密にとりながら、着実に統合を進めていきます。

PMIを適切に実行することで、シナジー効果を最大限に発揮し、M&Aの成果を高めることができます。

文化的な違いへの対応

M&Aでは、企業文化や価値観の違いが大きな課題となることがあります。文化的な違いに適切に対応しないと、統合がスムーズに進まない可能性があります。

文化的な違いへの対応には、以下のようなポイントがあります。

- 両社の文化や価値観を理解する

- コミュニケーションを密にとる

- 互いの良い点を取り入れる

- 統合後の新しい企業文化を創造する

例えば、2018年にコマツがカナダにおける林業機械用アタッチメント事業Quadcoを買収した際には、両社の技術者が密にコミュニケーションをとり、文化的な違いを乗り越えながら、スムーズな技術統合を実現しました。

以上のように、造船業・重機・プラント業界のM&Aでは、買収価格の適正評価、デューデリジェンスの実施、PMIの計画と実行、文化的な違いへの対応が重要な注意点となります。これらの点に留意しながら、M&Aを進めていくことが成功のカギとなります。

造船業・重機・プラントにおけるM&Aを成功させるためのポイント

造船業・重機・プラント業界でM&Aを成功させるためには、以下のようないくつかの重要なポイントがあります。

造船業・重機・プラント業界でM&Aを成功させるためには、以下のようないくつかの重要なポイントがあります。

- M&A戦略の立案

- 相場価格をよく理解しておく

- PMI(統合後プロセス)の確立

M&A戦略の立案

M&Aを成功させるためには、明確な戦略を立てることが重要です。M&A戦略では、以下のような点を検討します。

- M&Aの目的と目標

- 買収対象企業の選定基準

- 買収方式(株式取得、事業譲受など)

- 買収価格の設定

- 資金調達方法

- PMIの方針

M&A戦略を立てる際には、自社の経営資源や市場環境を十分に分析し、M&Aによってどのような価値を創出できるかを明確にすることが重要です。

相場価格をよく理解しておく

M&Aにおいて、買収価格の設定は非常に重要です。適正な買収価格を設定するためには、業界の相場価格をよく理解しておく必要があります。

相場価格は、以下のような要因によって変動します。

- 業界の市場規模と成長性

- 競合企業の動向

- 技術革新の状況

- 規制環境の変化

これらの要因を分析し、業界の相場価格を把握することが重要です。相場価格を理解することで、適正な買収価格の設定が可能になります。

PMI(統合後プロセス)の確立

M&Aを成功させるためには、PMI(統合後プロセス)を適切に確立することが重要です。PMIでは、以下のような点を検討・実行します。

- 統合のゴールと方針の明確化

- 統合スケジュールの策定

- 組織体制の再編

- 業務プロセスの統合

- システムの統合

- 人事制度の統合

- 企業文化の融和

PMIを確立するためには、統合プロジェクトチームを立ち上げ、統合計画を綿密に策定することが重要です。また、統合の進捗状況を定期的にモニタリングし、必要に応じて計画を修正していくことも必要です。

PMIを適切に実行することで、シナジー効果を最大限に発揮し、M&Aの成果を高めることができます。

しかしM&Aを単独で行ってしまうと、これらの作業に社内リソースを割かれてしまい、本業に支障をきたす恐れがあります。また、PMIの確立が不十分だと、せっかくのM&Aの効果を十分に発揮できません。

そこで、M&A仲介を利用することをおすすめします。M&A仲介業者は、豊富な経験と専門知識を持っており、PMIの確立をサポートしてくれます。業務プロセスの統合方法や組織体制の再編方針、人事制度の統一などについて、的確なアドバイスをしてくれるでしょう。また、PMIの実行計画の策定や進捗状況のモニタリングも、仲介業者に任せることができます。

M&A仲介を利用することで、自社のリソースを本業に集中させつつ、円滑なPMIを実現することができます。M&Aを成功に導くために、ぜひM&A仲介の利用を検討してみてください。

「M&A HACK」は、戦略策定から買い手の紹介まで、M&A取引を完全成功報酬制でサポートする仲介サービスです。当サービスでは、リスクを気にすることなく、一貫した支援を提供しています。初めてのご相談は無料ですので、ご興味のある方はぜひ下記からお問い合わせください。

無料相談のご予約:

https://sfs-inc.jp/ma/contact

造船業・重機・プラント業のM&Aにおける成功事例

造船業・重機・プラント業界におけるM&Aにおける成功事例を紹介します。これから造船業・重機・プラント業界におけるM&Aを検討している人は、ぜひ参考にしてください。

造船業・重機・プラント業界におけるM&Aにおける成功事例を紹介します。これから造船業・重機・プラント業界におけるM&Aを検討している人は、ぜひ参考にしてください。

コマツによる林業機械用アタッチメント事業Quadcoの買収

コマツの米国100%子会社を通じて、カナダのPrenbec Equipment Inc.およびそのグループ会社が保有する林業機械用アタッチメント事業(QuadcoブランドおよびSouthstarブランド)を買収する契約を2018年1月に締結しました。

コマツは建設機械や鉱山機械などを製造・販売する日本の大手メーカーです。世界各国に拠点を持ち、グローバルに事業を展開しています。近年は、ICTを活用した建設現場の効率化にも力を入れています。

Prenbec Equipment Inc.は、カナダのケベック州に本社を置く林業機械用アタッチメントメーカーです。QuadcoブランドとSouthstarブランドの林業機械用アタッチメントを製造・販売しています。

コマツは、本買収により、フェリングヘッドを扱うQuadcoブランド、大型ハーベスタヘッドを扱うSouthstarブランド、中小型ハーベスタヘッドを扱うLogMaxブランドの3ブランドを保有することとなり、林業機械アタッチメントの総合メーカーとなることを目的としています。世界の林業機械市場は拡大を続けており、特に北米市場での高い成長が期待できるとしています。

参考:カナダにおける林業機械用アタッチメント事業の買収について

日立造船によるニチゾウテックとのM&A

日立造船株式会社は、連結子会社である株式会社ニチゾウテックを完全子会社化するため、2013年11月に株式交換契約を締結しました。

日立造船は、環境・エネルギー分野や社会インフラ分野を中心とした事業を展開する日本の大手重工メーカーです。ごみ焼却プラントや水処理プラント、橋梁、シールド掘進機などを手がけています。

ニチゾウテックは、日立造船の連結子会社で、環境プラント向けの電気計装品や情報処理システムの設計・製作・販売を行っています。

日立造船は、ニチゾウテックを完全子会社化することで、グループ経営の強化と意思決定の迅速化を図ることを目的としています。また、日立造船グループ全体での事業シナジーの創出や、ニチゾウテックの企業価値向上を目指すとしています。

参考:日立造船株式会社による株式会社ニチゾウテックの株式交換による完全子会社化に関するお知らせ

セイカダイヤエンジンによる田中造船とのM&A

西華産業株式会社の連結子会社であるセイカダイヤエンジン株式会社は、2024年1月に株式会社田中造船の株式を取得するための株式譲渡契約を締結しました。

セイカダイヤエンジンは、舶用エンジンの販売・サービスを中心に、海で働くお客様に対し役立ち・信頼される商品・サービスの提供を目指しています。

田中造船は、長崎県松浦市に本社を置く造船会社で、FRP船舶の製造・修理・販売などを行っています。

セイカダイヤエンジンが造船事業を取得することで、お客様のニーズに応えた建造計画を実現できるだけでなく、事業領域を拡大できるなどのシナジー効果が期待できるとしています。セイカダイヤエンジンにとって、造船事業への進出は新たな事業機会の獲得につながると考えられます。

参考:当社連結子会社による株式会社田中造船の株式取得(孫会社化)に関するお知らせ

株式会社カナックスによる八潮工業株式会社とのM&A

株式会社カナックスの新来島どっくグループは、2024年2月9日に船舶用のハッチカバーメーカーである八潮工業株式会社の株式を株式譲渡により取得しました。

株式会社カナックスは、造船事業を中心とした事業を展開する企業グループです。高い技術と品質を強みとし、長年にわたってお客様との信頼関係を築いてきました。

八潮工業株式会社は、愛媛県今治市に本社を置く船舶用ハッチカバーメーカーです。重要顧客である新来島どっくグループに経営を託すことで、将来のさらなる成長戦略の実現を目指しています。

今回の株式取得は、新来島どっくグループが内航船主、近海船主、オペレータ等に対し、今後も中型船以下の建造を続けていくという強い決意を表しています。また、八潮工業株式会社の将来の成長戦略実現にも寄与するものと考えられます。

株式会社名村造船所による佐世保重工業株式会社とのM&A

株式会社名村造船所は、2024年3月26日に佐世保重工業株式会社を完全子会社化しました。

株式会社名村造船所は、明治44年の創業以来、新造船事業を中核とし、修繕船事業や鉄構事業を営んでいます。近年は、多様な船舶を顧客に提供し、高い技術力を持って顧客の要請に応えてきました。

佐世保重工業株式会社は、バルカーやアフラマックスタンカー等を主力商品とし、艦艇修繕事業・機械事業とともに高い技術力を持っています。しかし、リーマンショック後の事業環境の急激な変化により業績が悪化し、経営努力を実施してきました。

今回の完全子会社化は、厳しい生存競争を勝ち抜き、佐世保でのモノづくりの継続をより確かなものとするために、設計力やコスト競争力を高め、中長期的な成長戦略に基づく事業基盤の強化・再構築を行うことを目的としています。

参考:株式会社名村造船所と佐世保重工業株式会社の株式交換に関する契約締結のお知らせ

日立造船株式会社による今治造船株式会社とのM&A

日立造船株式会社は、2022年9月26日に今治造船株式会社の株式を取得し、子会社化しました。

日立造船株式会社は、環境・プラント事業、機械事業、プロセス機器事業、インフラ事業、防災事業などを展開する企業です。グループ全体で社会インフラの発展に貢献しています。

今治造船株式会社は、大型商船やコンテナ船、自動車運搬船、ガス運搬船など幅広い船種を建造する造船会社です。国内有数の建造能力を誇り、高い技術力と品質で世界的に高い評価を得ています。

今回の株式取得は、日立造船グループの中核事業である環境・プラント事業のEPC(設計・調達・建設)能力の強化と、商船建造事業の基盤確立を目的としています。両社の技術力を結集することで、シナジー効果を発揮し、グループ全体の企業価値向上を図ります。

参考:舶用原動機事業の分社化および出資受け入れに係る今治造船株式会社との基本合意書の締結に関するお知らせ

日本協創投資株式会社による金城重機株式会社とのM&A

日本協創投資株式会社が運用する日本協創1号投資事業有限責任組合は、2017年12月26日に金城重機株式会社の株式を取得しました。

日本協創投資株式会社は、2015年8月に設立された投資事業有限責任組合の運用及び付随業務を行う会社です。東京都千代田区に本社を置いています。

金城重機株式会社は、1991年3月に設立された地盤調査・地盤補強工事・沈下修正工事等を行う専業企業です。千葉県松戸市に本社を置き、全国15箇所の営業所を展開しています。定評のある技術力をベースに、多くのハウスビルダーや工務店から高い信頼を得ています。

今回の株式取得は、創業者である金城勉社長から株式を譲り受けることで、中規模・小規模企業にとっての重要な課題である事業承継を円滑に進めることを目的としています。日本協創投資株式会社は、金城重機株式会社の役社員と協力し、持続的かつ力強い成長を実現する経営基盤づくりを支援していきます。

株式会社アクティオによるワールド開発工業株式会社とのM&A

株式会社アクティオは、新生事業承継株式会社と共同で、2020年9月14日付でワールド開発工業株式会社の創業者が保有する同社発行済み株式の全部を譲り受けることについて、株式譲渡契約を締結しました。

株式会社アクティオは、総合建設機械レンタルを行う会社です。東京都中央区に本社を置き、日本全国に営業・整備拠点を有しています。高い整備力とネットワーク力を強みとしています。

ワールド開発工事株式会社は、1970年に設立された道路工事業を展開する会社です。長野県長野市に本社を置き、日本国内はもとより、アジア・アフリカ・大洋州など世界20カ国以上でODA案件を主とする道路工事業を展開しています。優れた技術力とアジアトップクラスの重機保有台数を背景に、様々な現場環境において機動的な対応を行っています。

今回の株式取得は、ワールド開発工業株式会社の創業者の後継者候補の育成という長年の経営課題を解決するために行われました。株式会社アクティオが建設機械レンタル事業で培ったノウハウをもとに事業面でのサポートを行い、新生事業承継株式会社が組織的経営体制への移行を支援することで、円滑な事業継承を遂行できると判断されました。今後は、両社が共同で、ワールド開発工業株式会社の更なる企業価値向上を図っていきます。

参考:ワールド開発工業株式会社の全株式取得に関する株式譲渡契約の締結について

ヒップスタイルホールディングス株式会社による株式会社幌北樋口重機とのM&A

ヒップスタイルホールディングス株式会社は、2022年6月24日に株式会社幌北樋口重機の全株式を取得し、完全子会社化しました。

ヒップスタイルホールディングス株式会社は、2022年4月1日に設立された持株会社です。北海道札幌市に本社を置き、建設機械レンタル事業、建設資材販売事業、建設コンサルティング事業を展開しています。

株式会社幌北樋口重機は、1972年5月に設立された建設機械レンタル業を営む会社です。北海道旭川市に本社を置き、道北エリアを中心に事業を展開しています。地域に密着した営業展開と、豊富な在庫量、24時間365日対応可能な体制を強みとしています。

今回の株式取得は、ヒップスタイルホールディングス株式会社が建設機械レンタル事業の更なる拡大を図るために行われました。株式会社幌北樋口重機が持つ道北エリアでの強固な顧客基盤と、ヒップスタイルホールディングス株式会社が持つ道央エリアでの顧客基盤を融合することで、北海道全域でのシェア拡大を目指します。また、両社の経営資源を有効活用することで、更なる事業の効率化と収益力の向上を図ります。

参考:株式会社幌北樋口重機の株式取得(子会社化)に関するお知らせ

諏訪重機運輸株式会社による橋本建材興業有限会社とのM&A

諏訪重機運輸株式会社は、2012年10月15日に橋本建材興業有限会社の全株式を取得し、完全子会社化しました。

諏訪重機運輸株式会社は、長野県諏訪市に本社を置く、廃棄物処理業や建築解体業を中核事業とする企業です。諏訪市を中心とする長野県諏訪地域で事業を展開しています。2011年12月には、有限会社野口木材起業を完全子会社化し、事業領域を松本市及び周辺地域へと拡大しています。

橋本建材興業有限会社は、1957年に創業した、長野県安曇野市(旧東筑摩郡明科町)を中心に中信地域全域で事業を行う企業です。建設現場で排出されるアスファルトやコンクリート等のがれき類を受け入れ、再生骨材・再生砕石に加工し、土木工事及び建設工事用の資材として供給しています。地元からの評価も高く、地域における公共工事に重要な役割を担ってきました。

今回の株式取得は、諏訪重機運輸にとって、安曇野市、さらには中信地域の北部という新たな事業地域への進出を企図したものです。中南信地域(諏訪市、塩尻市)~中信地域(松本市、安曇野市)と連なる経済圏、さらには北信地域である長野市の一部をも視野に、建築解体業の強化と廃棄物処理業の営業基盤の強化を図ります。

また、増加する解体工事受注により発生するコンクリートがら等のリサイクルを完全に内製化することで、一層の原価低減を図ります。あわせて、地域特性を活かし、北信越地域への中継地点となる物流拠点としての機能を果たすことが期待されています。

参考:当社子会社諏訪重機運輸株式会社による橋本建材興業有限会社の株式取得に関するお知らせ

株式会社ワキタによる有限会社泰成重機とのM&A

株式会社ワキタは、2019年4月5日開催の取締役会において、有限会社泰成重機の全株式を取得し、子会社化することを決議しました。株式譲渡実行日は2019年4月15日を予定しています。

株式会社ワキタは、土木・建設機械の販売及び賃貸を全国展開している企業です。主力事業である建機事業の拡大を図っています。

有限会社泰成重機は、埼玉県川口市に本社を置き、オペレーター付きクレーンの揚重事業を埼玉県を中心とした関東地区で展開している企業です。代表取締役社長は横山良一氏で、資本金は5百万円です。

株式会社ワキタは、有限会社泰成重機を連結子会社とすることで、建築分野への参入並びにクレーンオペレーション技術の取得及びクレーン売買等での販売部門でのシナジー効果を期待しています。有限会社泰成重機の持つ技術力や顧客基盤を活用することで、建機事業の更なる強化・拡大を図ります。

ポエック株式会社によるコーベックス株式会社とのM&A

ポエック株式会社は、2024年3月26日にコーベックス株式会社の全株式を取得し、完全子会社化しました。

ポエック株式会社は、環境リサイクル市場の成長性に着目し、グローバルな環境トレンドに沿った事業展開を目指しています。豊富な資金力と人材力を活かし、グループ各社の成長に寄与することを目的としています。

コーベックス株式会社は、約50年前に兵庫県神戸市で創業された、有機溶剤の回収・リサイクルシステムを開発・製造する企業です。独自の再生装置は、エネルギーコストとCO2排出量を大幅に抑制できる強みを持ち、環境リサイクル市場で高い評価を得ています。

今回の株式取得により、コーベックス株式会社は、ポエック株式会社グループの傘下に入ることで、豊富な資金力と人材力を得ることができます。これにより、グローバルな環境トレンドに沿った大きな成長を実現できると期待されています。また、両社の補完機能を発揮することで、ポエック株式会社グループ各社の成長にも寄与すると考えられています。

参考:コーベックス株式会社の株式取得(子会社化)に係る株式譲渡契約締結に関するお知らせ

株式会社マイスターエンジニアリングによる株式会社テクノ・スタッフとのM&A

株式会社マイスターエンジニアリングは、2023年8月4日付で株式会社テクノ・スタッフの株式を100%取得し、グループに迎えました。

株式会社マイスターエンジニアリングは、1974年の会社設立以来、日本の産業・社会インフラを支える技術サービス集団です。重電機器や都市土木等の超重要インフラの改修・メンテナンスや、半導体、自動車、産業機械など多様な分野への設計・開発・フィールドエンジニアリングを提供しています。

株式会社テクノ・スタッフは、1990年に設立され、国内石油精製・石油化学を中心とする大手プラントオーナーに対して、高度な設備診断、設備管理支援業務及び、技術コンサルティングサービスを提供しています。また、2007年にはシンガポールに現地法人を設立し、グローバル展開も推進しています。

今回の株式取得により、マイスターエンジニアリンググループは社会機能を安定的に維持するために不可欠なプラント領域のメンテナンス技術を更に強化することとなります。技術・人材の交流を進めながら組織基盤を強化し、お客様に提供できる付加価値をさらに拡充するための取り組みに注力していきます。

ベステラ株式会社による株式会社矢澤とのM&A

ベステラ株式会社は、2021年10月29日に株式会社矢澤の全株式を取得し、完全子会社化しました。

ベステラ株式会社は、1969年の創業以来、プラント設備の設計・施工・メンテナンスを中心に事業を展開しています。石油・石油化学、ガス、電力、鉄鋼、一般化学など幅広い分野で、国内外のプラントの建設に携わっています。

株式会社矢澤は、1947年に創業し、化学プラント向けの配管・機器の設計・製作・施工を行っています。高い技術力と豊富な経験を持ち、国内外の大手化学メーカーから高い信頼を得ています。

今回の株式取得により、ベステラグループは化学プラント分野における事業基盤を強化し、より付加価値の高いサービスを提供できる体制を整えます。両社の技術力・ノウハウを融合し、シナジー効果を発揮することで、グループ全体の競争力向上と更なる成長を目指します。

月島機械株式会社による三進工業株式会社とのM&A

月島機械株式会社は、2017年6月15日開催の取締役会において、三進工業株式会社の株式を取得し、子会社化することを決議しました。株式譲渡実行日は2017年7月3日を予定しています。

月島機械株式会社は、1905年の創業以来、ろ過、乾燥、蒸留、焼却といった単位操作技術に基づく産業機械や環境装置などを設計・製造しています。また、自社の製品やプロセスを核としたプラントの設計・建設等のエンジニアリングやプラント・機器のメンテナンスなどの総合的な技術ソリューションを提供しています。

三進工業株式会社は、1954年の創業以来、圧力容器、熱交換器等の多種にわたるプラント機器類の製作、及び建設工事や補修工事を一貫して担うエンジニアリング企業として高度な技術を蓄積しています。特に近年においては、都市ゴミ用焼却プラントの建設、補修工事分野で安定した業績を残しています。

今回の株式取得により、月島機械株式会社は各種プラントの建設、補修工事能力の向上および単体機器製造体制の補完が可能となります。子会社化後は、相互の人材・技術交流により更なる競争力の強化に努めます。この株式取得により、月島機械グループの事業基盤の安定と一層の企業成長を実現し、環境技術で社会へ貢献する取り組みを加速していきます。

参考:三進工業株式会社の株式取得(子会社化)に関するお知らせ

まとめ

今回は、造船業・重機・プラント企業のM&A・事業承継について、売却相場や成功事例、成功のポイントを詳しく解説しました。

今回は、造船業・重機・プラント企業のM&A・事業承継について、売却相場や成功事例、成功のポイントを詳しく解説しました。

造船業・重機・プラント企業のM&A・事業承継のポイント

- M&Aは事業拡大や競争力強化に有効

- 売却側と買収側双方にメリットがある

- 適正な買収価格の設定が重要

- PMIの適切な実行がカギを握る

- M&A戦略の立案と相場価格の理解が必須

M&Aは、企業の成長戦略として重要な選択肢の一つです。特に、造船業・重機・プラント業界では、事業環境の変化に対応するためにM&Aが積極的に活用されています。

M&Aを成功させるためには、綿密な準備と適切な実行が不可欠です。M&A専門企業である「M&A HACK」では、豊富な経験と知見を活かし、企業のM&Aをサポートしています。

具体的なM&A案件についてご相談がある方や、M&Aに関する情報収集をされている方は、ぜひ「M&A HACK」の無料相談サービスをご利用ください。