「M&Aは難しそうだ・考えたことがない」という経営者の皆様、一度、この記事をご覧ください。

様々な保険の中から、それぞれの内容や条件を分かりやすく説明し、顧客のニーズに合った最適な選択をサポートする保険代理店。

インターネットの普及により、オンラインで直接保険に加入できるようになったことで、保険代理店を介さずに保険商品を購入する顧客が増えています。

さらに、

「ITを導入したいがコストがかかる」

「多店舗展開の代理店が乱立している」

「保険商品が複雑すぎる」

このような昨今の保険代理店業界が直面している課題。

この記事をご覧になっている方は、このような問題にお悩みではないでしょうか。

近年、経済や社会などの周辺環境の変化に伴い、あらゆる業界の企業は、従来型の戦略ではなく、日々、新しい戦略を遂行しています。

これらの新しい戦略の中で、保険代理店業界でもM&Aを積極的に活用し、事業規模の拡大や効率化、事業承継など、従来型の経営からの脱却を図っています。

M&Aや事業承継は、単に企業の規模を拡大するだけでなく、新たな技術や市場へのアクセス、さらには経営資源の最適化を実現する手段です。

また、後継者不足や技術革新のスピードに追いつけない中小企業にとって、事業承継は存続のための重要な選択肢の一つなのです。

しかし、M&Aや事業承継は専門的かつ複雑でリスクも伴うため、成功には慎重な準備と戦略が必要です。

そこで、M&Aの専門企業である「M&A HACK」が、保険代理店業界におけるM&Aと事業承継の全体像を三つのパートに分けて、以下の構成で解説していきます。

| 項 目 | 内 容 |

| 第一部: 中小企業のM&Aについて |

|

| 第二部: 保険代理店業界のM&A戦略 |

|

| 第三部: 中小企業のM&Aについて欠かせないこと・まとめ |

|

このような流れで、保険代理店業界のM&Aを明らかにし、成功のためのポイントを徹底的に解説します。

また、売却相場の理解から実際の成功事例までを幅広くカバーしているため、今後、直面するであろう課題への理解を深め、実際の取り組みに役立つ情報を提供していきます。

保険代理店におけるM&Aや事業承継に興味を持つ企業経営者や関係者の皆様が、この記事を通じて、M&Aに対してさらに良い意思決定を行うきっかけとなることを期待しています。(この部分のすぐ下に「目次」がありますので、お好きなところからお読みいただけます。)

目次

第一部:中小企業のM&Aについて

中小企業にとって、M&Aのメリットは何か

まず、下の表のように中小企業のM&Aにおいてのメリットを売り手側・買い手側の両面から、くわしく説明していきます。

| 売り手側のメリット | 買い手側のメリット |

|

|

売り手・売却側のメリット:廃業よりもM&Aを選ぶべき

M&Aにおける売り手・売却側のメリットについて、それぞれ説明していきます。

後継者不在が解消できる

中小企業にとって後継者不足・不在による休廃業は大きな問題です。しかし、M&Aを実施することで休廃業を回避できる可能性があります。

また、会社を譲渡することで譲受企業から経営陣を迎え、これまで通り会社を存続できる可能性も高くなります。

多くの場合、大手企業の経営者クラスに位置する優秀な人物が売り手側の経営者となるため、譲渡した企業の事業規模はこれまでより拡大される場合もあります。

後継者不足に悩んでいる企業にとって、会社の譲渡・M&Aを行うことは廃業を避けるためにも大きな手段のひとつなのです。

従業員の雇用を継続できる

売り手側の企業が廃業目前であった場合、M&Aを実行することで既存従業員の雇用を継続して守ることができます。

実際にM&Aを行った場合、ほとんどのケースで買い手企業によって従業員の雇用が継続されています。

労働条件においても引き継がれるケースがほとんどなので、既存従業員が被る影響は、廃業と比較してかなり大きく抑えることができます。

給与待遇や労働条件が同じであれば、M&A後の離職率も低い水準のままとなります。

また、M&A後に給与・労働時間・年間休日・福利厚生などの改善が行われるケースも多くみられます。

このように、M&A後にさらなる好条件で雇用されるケースもあるため、既存従業員にとっては大きなメリットとなります。

資金調達・オーナーのEXIT

当然ながらM&Aによって売却された企業は、買収側の企業から金銭的収入を得ることができます。

この点は、売り手・売却側のオーナーにとっては大きなメリットです。

M&Aによって獲得した現金の使い道としては、以下が考えられます。

- 残っている借入金の返済

- オーナー自身の引退後の生活資金

- 新規事業における資金源

もし、M&Aをせずに廃業となれば、有形資産を処分する費用や解雇する従業員への補償など、多くのコストがかかります。

このように、オーナーにとっては廃業を選ぶよりM&Aを選ぶことの方が、はるかにメリットは大きいでしょう。

事業の選択と集中

景気悪化が続いてきた日本では、生き残りのために複数以上の事業を多角展開する企業も珍しくありません。

しかし、事業の多角化は一歩間違えれば、赤字を生み出し、不安定な経営の原因になる可能性があります。

M&Aのスキームの一つである「事業譲渡」では、不要となった事業やその関連資産だけを選別して売却することが可能です。

実際に、事業譲渡で、特定の事業だけを他社に売却する企業は数多くあります。

このように、M&Aの事業譲渡によって事業を売却し、得意分野に資金や人員を集中することで、経営状態の好転にもつながる事例も多くあります。

借入における個人保証の解除

借入での資金調達では、当然ながら返済義務が生じ、返済ができない場合は個人資産を失うことになります。これは、経営者にとって大きな精神的負担となります。

特に中小企業の場合、経営資金の融資調達はオーナー経営者の個人保証や個人資産を担保に入れることがほとんどのはずです。

倒産や廃業に陥った場合、オーナー個人の損害は甚大なものとなります。

M&Aで会社を売却することで、会社は廃業や倒産を免れるだけでなく、債権債務も買い手に引き継がれることが多いため、個人保証や担保差し入れを解消することができます。

このようにM&Aを行うことは、オーナーが持っていた大きな悩みの種をすべて解消することに繋がるのです。

買い手・買収側のメリット:事業拡大はM&Aで

M&Aにおける買い手・買収側のメリットも数多くあります。

事業拡大のチャンス

M&Aにおいて買い手・買収側が得られる最大のメリットは、事業拡大のチャンスを得られることです。

M&Aによって、買収側の企業は規模やシェアの拡大を達成することができます。

これは、M&Aにおいては、売り手企業が持つ設備や不動産のような有形資産に加え、顧客・取引先・各種情報などの無形資産を手に入れることも可能だからです。

特に、中小企業双方のM&Aは、現在の市場シェアを拡大させ、ライバルに圧倒的な差を付けることにも繋がります。

新規事業参入へのハードル削減

買い手・買収側企業にとって、新規事業や新規分野への参入を迅速に行うための有効な手段の一つとしてM&Aがあります。M&Aによって、自社の経営資源だけでは難しい新規分野への進出がスピーディーに実現できるようになります。

このように、内部の資源だけで、ゼロから新規事業を構築するよりも、買収によって事業そのものを買うことのほうが、はるかに早期の進出が可能となります。

さらに、M&Aによって新しい事業を買収し、一つだけの事業展開で生じるリスクを回避することも可能になります。

このように、売却先の企業が持つノウハウや市場シェアをそのまま引き継ぐことができるM&Aは、ここ数年で一気に増加しています。

M&Aを行うことで、新規事業への投資額は減少し、参入コストと時間が削減されることで、結果として、早期の段階で利益を確保できるといえます。

優秀な人材の確保

少子高齢化が問題となっている現代では、優秀な人材の確保がどの業界においても必須の課題です。

M&Aを行うことによって、売り手・売却側企業に所属する従業員をそのまま雇用すれば、優秀な人材をそのまま自社に引き入れることができます。

業界におけるノウハウも既に所有しているため、研修を行う手間も省くことが可能なのです。

このように中小企業のM&Aは、売り手も買い手もそれぞれ大きなメリットを得ることができます。

この記事をご覧の多くの方が中小企業のオーナーです。そこで、ここからは、実際の統計数値を見ながら、中小企業のM&Aの現状を説明していきます。

数字で見る中小企業のM&Aの現状

2024年現在の最新データである「2023年版「中小企業白書」全文 | 中小企業」(以下、白書という)の中で、中小企業の事業承継やM&Aに関する部分について、M&Aの専門企業である「M&A HACK」の視点から独自に説明していきます。

事業継承が進み、後継者不足は減少傾向に

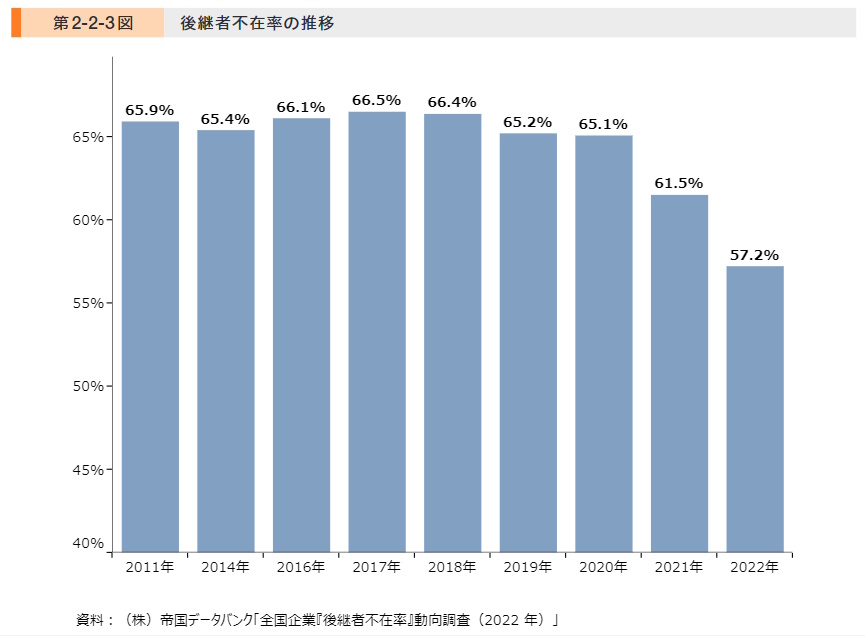

第2-2-3図(白書)のように、後継者不在率は、2017年の66.5%をピークに減少傾向にあり、2022年は57.2%と、2011年以降初めて60%を下回っています。

これは、後継者不在の課題が改善されつつあることを示しています。

なぜ、後継者不在率は減少傾向にあるのか。

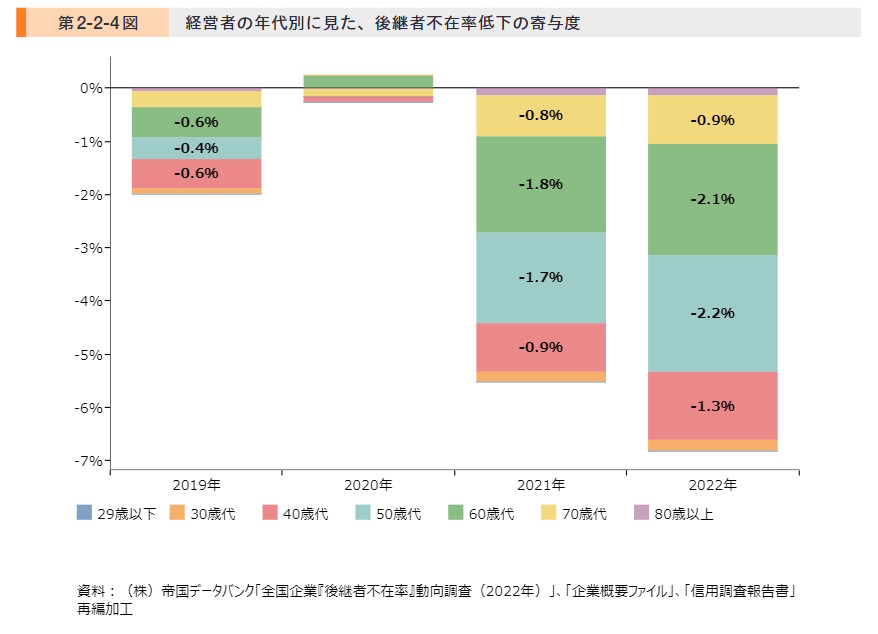

その答えは、2021年以降の50歳代と60歳代における後継者不在率の低下にあります。

第2-2-4図(白書)を見ると、50代(緑色)と60代(水色)の後継者不在率が2021年から低下していることがわかります。

これは、「休廃業する50代から60代の経営者が減少している」ことを意味します。

その一因として、白書では、以下のように述べています(太字は「M&A HACK」による)。

今回の調査だけでは一概にいえないものの、50 歳代・60 歳代における後継者不在率が低下した要因の一つとして、同年代において事業承継が進み、後継者不在による休廃業の動きを鈍らせた可能性が考えられる。

このように、年齢的に次の10年を考える50代から60代の経営者層が、実際に事業継承を行っているために後継者不在率は低下傾向にあるわけです。

事業承継の類型と現状

このように、増加傾向にある事業承継ですが、ここでは、その類型と現状を説明します。

まず、以下の表(「中小企業白書 2023 Ⅱ-127 第2-2-10図 事業承継の類型」を一部変更を加えて引用)のように、白書が示している事業承継の類型は3つあります。

| 類 型 | 概 要 |

| 親族内承継 |

|

| 従業員承継 |

|

| 社外への引継ぎ(M&A) |

|

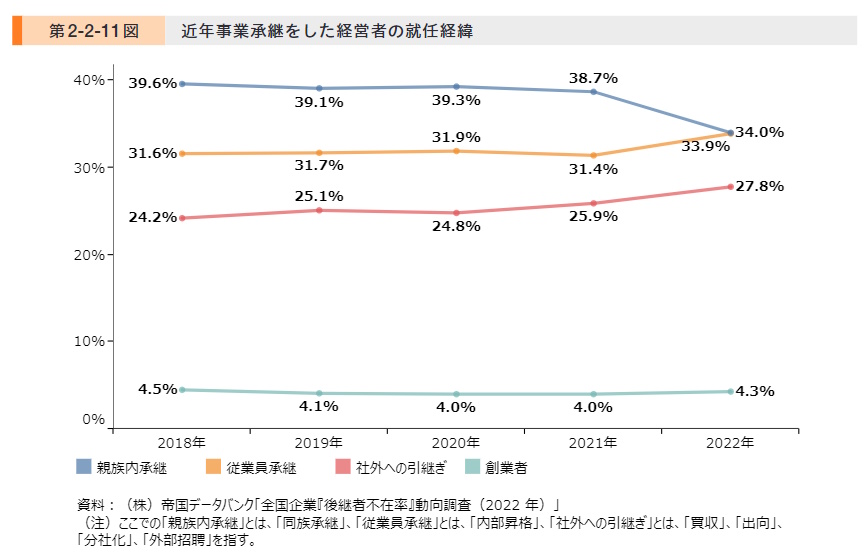

この3つの類型の中で実際にどれが多いのかについての調査結果が以下の第2-2-11図(白書)です。

このグラフを見ると、従来型の親族内承継(青色)は減少傾向にあり、2022年は従業員承継(オレンジ色)と同率となっています。また、いわゆるM&A(赤色)は、2020年から増加傾向にあります。

このように、親族内継承は減少し、従業員承継とM&Aが昨今、増加傾向にあるのです。

事業承継後は、売上が増加する

上述したように、事業承継そのものが増加傾向にあり、その中でも従業員承継とM&Aが主役となっています。

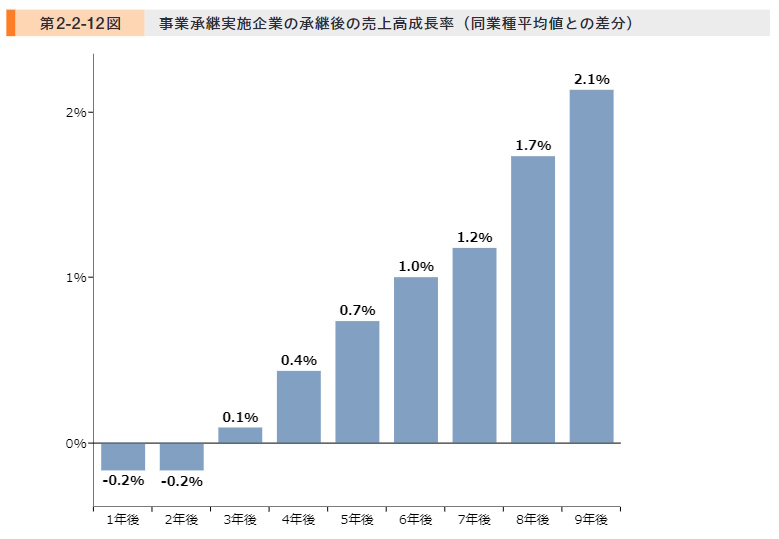

そこで、実際に事業承継後の企業成長について分析したものが、第2-2-12図(白書)です。

これは、売上高成長率を同業他社との差で示したものです。

事業承継後、2年間は同業他社と比較してマイナス成長ですが、5年目以降は事業承継実施企業の成長率が、同業他社よりも上回っています。

このように事業承継は企業の新たな成長機会であることが明確に数値として示されているのです。

M&Aは活発化:2022年は過去最多

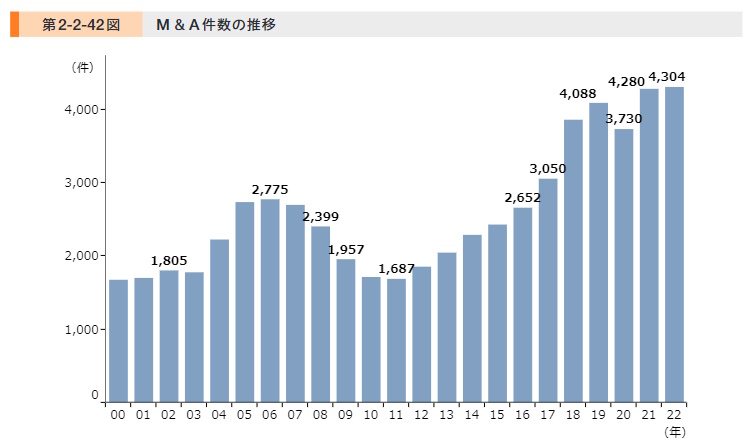

事業承継の3つの類型の中で、社外への引継ぎ(いわゆるM&A)の件数推移が、第2-2-42図(白書)となります。

2022年は、過去最多の4,304件となっており、非公表のデータも考慮すれば、近年のM&Aは極めて活発化しているといえます。

ここまでのまとめ

ここまで説明してきた中小企業のM&Aの現状をまとめたものが以下となります。

- 50代から60代の経営者は、企業の持続的成長のために積極的に事業承継を実施している。

- その事業承継のパターンとして従業員承継とM&Aが増加している。

- M&A実施企業は、同業者よりも成長率が高い傾向にある。

このように、中小企業にとってM&Aは、企業の持続的な成長にとって欠かせない戦略になっていることが数値としても明確に現れているのです。

参考:買い手側から見た中小企業M&A

以下は、参考資料として「買い手側の中小企業M&Aに対するニーズや目的」を白書から紹介します。

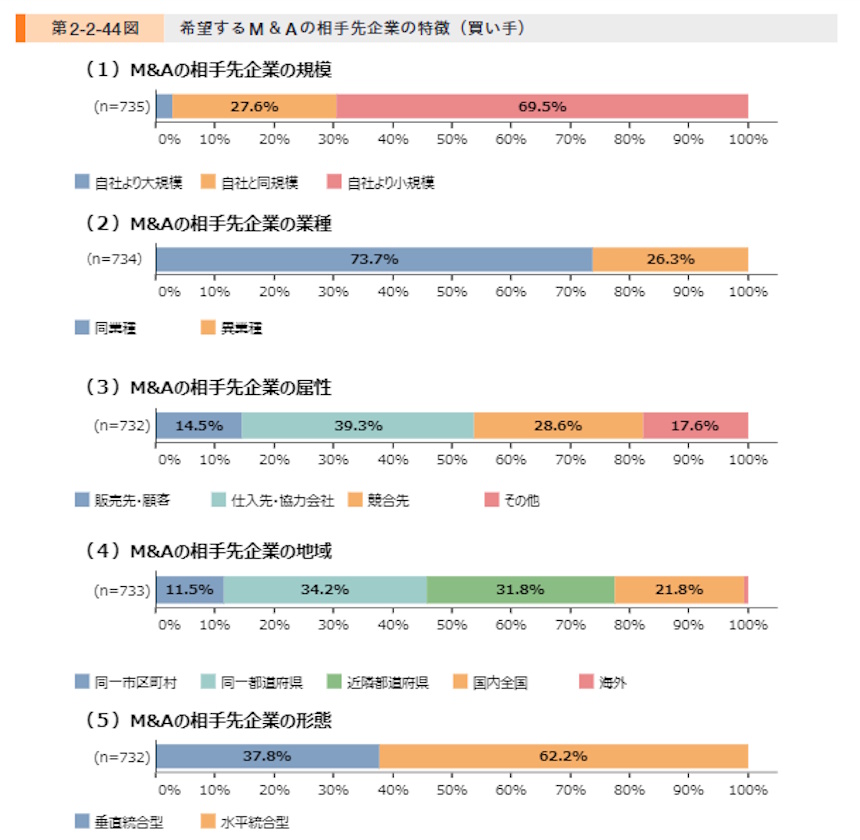

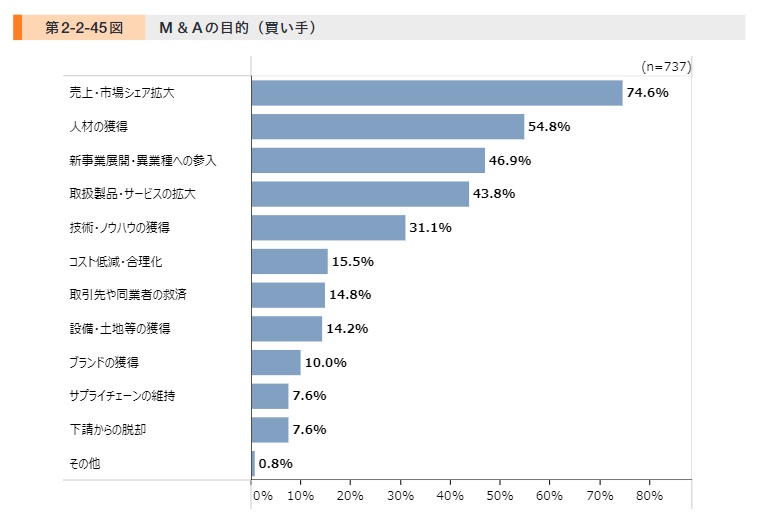

第2-2-44図(白書)から、以下のような買い手側の特徴がみられます。

- 買収先は、買い手側よりも小規模の会社となっている

- 異業種ではなく、同業種の買取りを望んでいる

- 仕入先や協力会社が対象となっている

- 同一の都道府県か近隣の企業が対象となっている

- 水平統合型M&Aを目的としたものが多い

次に、買い手側企業の買収目的の分析結果が、第2-2-45図(白書)です。

この結果から、M&Aを実施する主な目的は、「売上やシェア拡大」、「新規事業・異業種参入」のほか、「優秀な人材の確保」や「専門技術やノウハウの獲得」などとなっています。

ここまで、中小企業のM&Aの現状について「2023年版「中小企業白書」全文 | 中小企業庁」から実際の数字で確認してきました。

次からは、中小企業のM&Aで用いられる主な手法について説明していきます。

中小企業のM&Aで用いられる手法とは

中小企業のM&Aで用いられる主な手法は、以下の通りです。

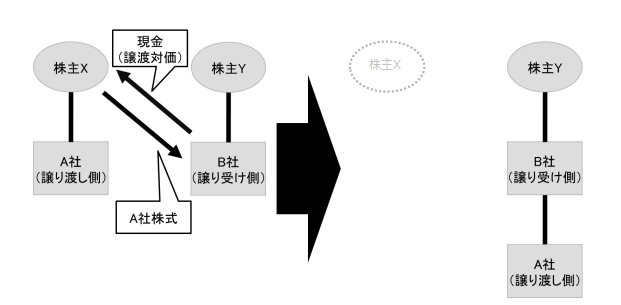

株式譲渡

概要:

- 株式譲渡とは、売り手・売却側の株主が保有している発行済株式を買い手・買収側に譲渡する手法。

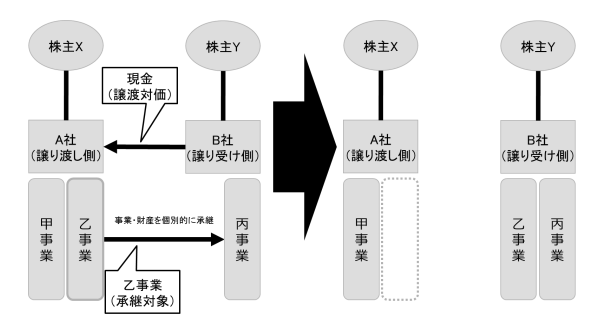

- 売り手側の企業(A社)は買い手側(B社)の子会社となる。(以下の画像は、2020年3月31日付経済産業省プレスリリース「「中小M&Aガイドライン」を策定しました (METI/経済産業省)」に記載の「中小M&Aガイドライン参考資料」から抜粋。現在は、国立国会図書館のアーカイブ資料)

この図では、株式譲渡の流れを以下のように示しています。

- 買い手側(B社)の株主である株主Yは、売り手側(A社)の株主XからA社の全株式を買い取る。

- A社は、譲渡後にはB社の子会社になっており、株主Yだけが全株式を保有していることになる。

メリット:

- 会社の資産・負債・従業員や社外の第三者との契約、許認可等は原則存続する。

- 手続きが他の手法に比べて容易である。

- 買い手側企業は売り手側企業を子会社として取得するため、事業の拡大や多角化を図ることができる。

注意点:

- 未払残業代や貸借対照表上の数字には表れない簿外債務や損害賠償債務等をそのまま引き継ぐ可能性がある。

事業譲渡

概要:

- 事業譲渡とは、売り手・売却側が持つ事業の全部または一部を買い手・買収側に譲渡する手法である。

- 買い手側は、売り手側の事業を引き継ぎ、運営を継続する。

この図では、売り手側(A社)の「乙事業」を、買い手側(B社)が買い取ることを示しています。

メリット:

- 買い手側企業は、新たな事業領域への進出や、事業拡大が可能となる。

- 買い手側企業は、特定の事業や財産だけを買い取るため、簿外債務・偶発債務のリスクが減る。

- 売り手側企業は、事業の一部を売却することで資金調達や経営資源の集中化を図ることができる。

注意点:

- 事業譲渡の場合、資産・負債・契約及び許認可等を個別に移転させる必要があるため、債権者や従業員などの利害関係者から個別の同意を得る必要がある。

- 許認可は承継されないことが多く、買い手側で許認可を新規に取得する必要がある。

- 事業譲渡は、株式譲渡に比べて手続が煩雑になる。

これらの手法のほかに、「会社分割」・「合併」・「業務提携・資本提携」などがありますが、中小企業のM&Aでは、株式譲渡と事業譲渡の二つが多く採用されています。

ここまで説明してきたように、中小企業のM&Aは、増加傾向にあると共に、株式譲渡や事業譲渡は、中小企業のM&Aにおいて重要な手法の一つです。

しかし、中小企業のM&Aは、専門的な知識が必要な工程があります。

最後に、中小企業のM&Aの工程・流れについて説明していきます。

中小企業のM&Aの各工程・流れ

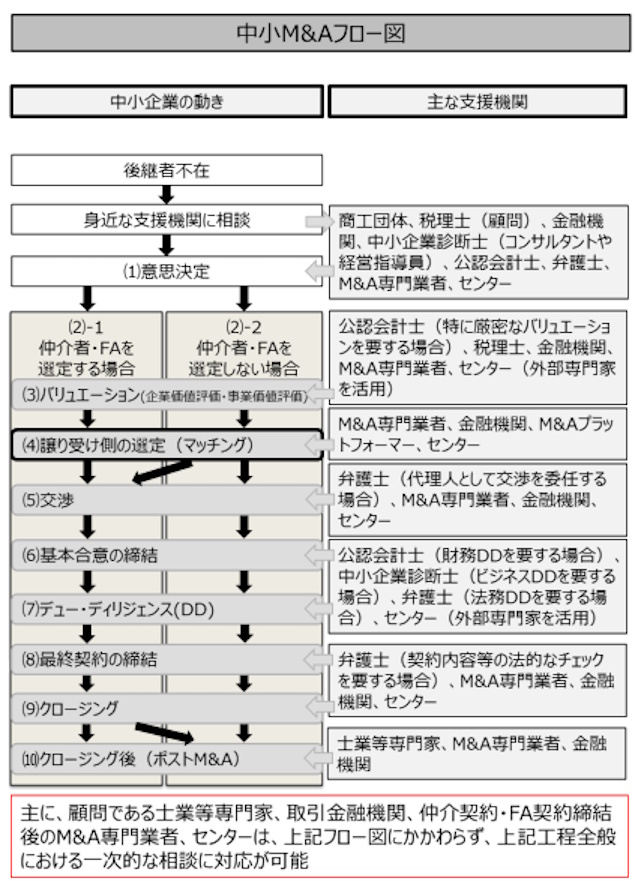

中小企業のM&Aの全体の工程・流れが下図です。

このフロー図は、中小企業庁が作成した中小M&Aガイドライン(第2版)に掲載され、以下のように説明されています(太字・赤字は「M&A HACK」による)。

一般的に、中小M&Aは、以下のフロー図の「中小企業の動き」に記載の流れに沿って進むことが多い。また、同図の各工程においては、「主な支援機関」に記載の支援機関が中小M&Aの支援を行うことが多い(実際には、個別の事例において、これら以外の支援機関が支援を行うケースもある。)。

ここで指摘されているように、中小企業のM&Aの多くはこの流れで行われると同時に、各工程それぞれにM&A専門業者が助言・支援を行っているのが現状です。

では、それぞれの工程の概要を「中小M&Aガイドライン(第2版)P30-46」に準じて説明します(注:下の表の見出しは、上記のフロー図記載の見出しに準ずる。例.「(1)意思決定」)。

以下の表で、大まかな中小企業のM&Aの各ステップが理解いただけるはずです。

| 工程・流れ | 内容 |

| (1)意思決定 |

|

| (2)ー1 仲介者・FA(※)を選定する場合 |

※FA(フィナンシャル・アドバイザー)とは、買い手側・売り手側それぞれ一方との契約に基づいてマッチング等を行う支援機関のこと。 |

| (3)バリュエーション(企業価値評価・事業価値評価) |

|

| (4)譲り受け側の選定(マッチング) |

|

| (5)交渉 |

|

| (6)基本合意の締結 |

|

| (7)デュー・ディリジェンス(DD) |

|

| (8)最終契約の締結 |

|

| (9)クロージング |

|

| (10)クロージング後(ポストM&A) |

|

中小企業のM&Aでは、専門業者が必要

ここまで、中小企業の観点からのM&Aについて、売り手・買い手双方のメリット、数値による概況やM&Aの類型、各工程について説明してきました。

また、M&Aを円滑に進めるためには、数多くの事例を取り扱っている我々のようなM&A専門企業の必要性もご理解いただけたと思います。

今までの説明で、もしご不明な点、さらに深く知りたいとお考えの方は、お気軽にお問い合わせください。

ご相談は無料です。

- お問い合わせや無料相談のご予約は「こちら」から

さて、次からは、保険代理店へ視点を向け、この業界のM&Aについてくわしく説明していきます。

第二部:保険代理店業界のM&A戦略

2023年度上半期は、過去最多の倒産

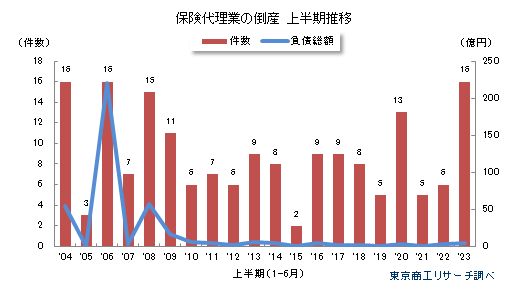

東京商工リサーチ(以下、TSR)によると、2023年上半期は16件の倒産が発生し、前年同期比166.6%に増加しました。これは2001年の記録を超える過去最多のペースと言われています。

この原因を、TSRは以下のように分析しています。

- 市場競争の激化:ネット完結型保険の登場や大手事業者の出店攻勢によって、保険代理店間、また保険代理店と直販チャネル間の競争が激化。

- コロナ禍の影響:対面営業が難しくなったことによる販売不振が主な倒産原因

- 小規模代理店の苦境:負債総額は減少しているが、小・零細規模の代理店の倒産が集中しており、今後も市場からの撤退が進む可能性がある。

これらは、倒産要因としての課題です。

さらに、従来から保険代理店業界が抱えている問題点・解決すべき課題として以下のようなものがあります。

- 保険商品の複雑化:新しいリスクやニーズに対応するために、保険商品が複雑化し、細分化されている。代理店がすべての商品を正確に理解し、適切なアドバイスを提供することが必要な状況にある。

- 顧客のニーズの多様化:

顧客のニーズが多様化し、一人ひとりのライフスタイルや価値観に合ったカスタマイズされた保険商品の需要が高まっている。これに対応するためには、保険代理店がより高い専門性ときめ細かなサービスを提供する必要がある。 - 規制とコンプライアンスの厳格化:

金融商品の取り扱いに関する規制が国際的に厳格化しており、保険代理店もこれらの規制を遵守する必要がある。特に、個人情報の保護や適切な商品の提案に関するルールが強化されている。 - 技術の進化への対応:

デジタル技術やAIの進化により、保険業界におけるビジネスモデルや顧客サービスの提供方法が変化している。保険代理店もこれらの技術を取り入れ、効率化やサービスの向上を図る必要があるが、これらへの投資や知識獲得が必要となっている。 - 信頼性の確保:保険代理店は、顧客からの信頼を得ることが非常に重要ですが、不適切な商品の提案や情報提供の不足などにより、信頼を損なうリスクがあります。顧客に対して常に正確で適切な情報を提供し、信頼関係を築く努力が必要となっている。

これらの問題点に対応するためには、保険代理店が業務の効率化や知識の向上、技術の活用などに積極的に取り組むことが必要です。また、顧客のニーズに応えるために柔軟で質の高いサービスを提供し続けることが重要となります。

コロナ禍でITの活用に差が見えた

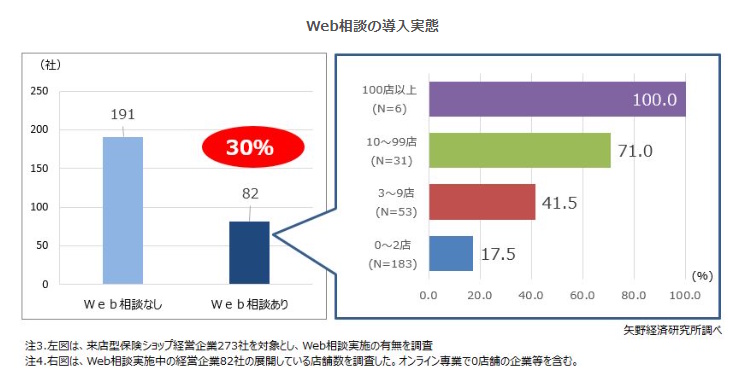

矢野経済研究所が、2022年11月に来店型保険ショップ市場に関する調査を発表しました。

その結果を引用します。

2021年度は行動制限などの緩和が図られてはいるが、長引くコロナ禍の影響は残り来店客の戻りは厳しく、店舗の統廃合も進んだ。

収益面でも増収増益となった来店型保険ショップ経営企業もあるが、減収減益の企業も増え、格差が一層鮮明化した。

その結果、2021年度の来店型保険ショップ市場規模(新契約年換算保険料)は前年度比2.7%減の1,912億円と見込む。

(中略)

コロナ禍をきっかけに広がった新たな試みが非対面の「Web相談」である。

2022年8月現在、来店型保険ショップ経営企業273社のうち、82社(30.0%)がWeb相談を導入していた。2021年8月の前回調査では、約20%の企業が導入していたので、この一年間で約10ポイント拡大している。

保険販売では一定の対面ニーズが潜在的にある一方で、新たに相談チャネルの多様化を図ることができたWeb相談は、激減した新規の来店客や相談客を補えるポテンシャルを示した。

展開している店舗数別でWeb相談の導入率をみると、100店舗以上の企業6社が全て導入(100.0%)に対し、0~2店舗の企業の導入率は17.5%(32社)にとどまり、店舗展開数による導入格差があることが分かった。

一方で、数店舗展開の小規模地場企業から全国展開する大規模企業まで、店舗数に関係なくWeb相談を採り入れている。

出典:来店型保険ショップ市場に関する調査を実施(2022年) | ニュース・トピックス | 市場調査とマーケティングの矢野経済研究所(太字・赤字は「M&A HACK」)

この調査から、判明したことは以下のとおりです。

- 来店型保険ショップの中で、100店舗以上を展開している大手は、すべてWeb相談システムを構築している。

- 店舗数が2店舗以下のショップでは、Web相談システムの導入は、17.5%にとどまり、2割にも満たなかった。

コロナ禍では、対面型販売以外の相談チャンネルが不可欠となりましたが、小型店舗では、従来型の相談形態しかなく、販売機会をのがしていた可能性があるといえます。

結果として、多店舗展開型保険ショップと、小規模の保険ショップとの格差が拡大しました。

このように、少なくとも来店型保険ショップにおいては、企業規模によって、IT導入において格差があることが浮き彫りになっています。

直面する課題への対応は、自社単独では難しい

ここまで説明してきたように、保険代理店業界においては、従来から小規模代理店は苦境に陥っていましたが、コロナ禍を経て、さらに格差が拡大傾向にあります。

特に、顧客ニーズの多様化や、それに伴う商品の複雑化、さらにこれらに対応するためのデジタル技術やAIの活用が、今後、ますます増加し、体力のない保険代理店の淘汰は続く一方である可能性があります。

しかし、これらの課題への取り組みには大きな投資や時間が必要であり、すべての企業が自社だけで実現することは難しいのが現状です。

これらの観点からも、時間を買うことで早期に課題を解消する中小企業のM&A戦略は、急速な変化に対応する有効な戦略となるのです。

中小企業も参考になる:保険業界のM&A戦略

ここまで紹介してきたように、保険代理店のM&Aは、成長戦略や市場競争力の強化を目的とした有効な選択肢です。

まず、M&Aの主なパターンを4つ紹介し、その後、保険業界大手の具体的なM&Aを参考事例として紹介します。

| 保険代理店のM&A事例は、表面に出ているものが少なく、明確な情報をお伝えできません。そこで、保険業界大手のM&A事例をお伝えします。以下に紹介する事例は、自社の弱みを・・・成長戦略などが明確で、中小の保険代理店の経営者・オーナーの皆様にも参考になると考えております。 |

M&Aの4つの主要なパターン

- 水平統合:

競合する同業他社を買収し、事業規模の拡大や市場シェアの高める戦略。 - 垂直統合:

製造・販売・流通など、異なるバリューチェーン上の企業を買収し、事業の効率化を図る戦略。 - 異業種買収:

自社の事業以外の事業を展開する企業を買収し、新規事業への参入や顧客層の拡大を図る戦略。 - 部分買収:

特定の事業部門やブランドのみを買収し、必要な機能や資源だけを取り込む戦略。

ここから、プレスリリースを参考に、M&A事例とその戦略を紹介します。

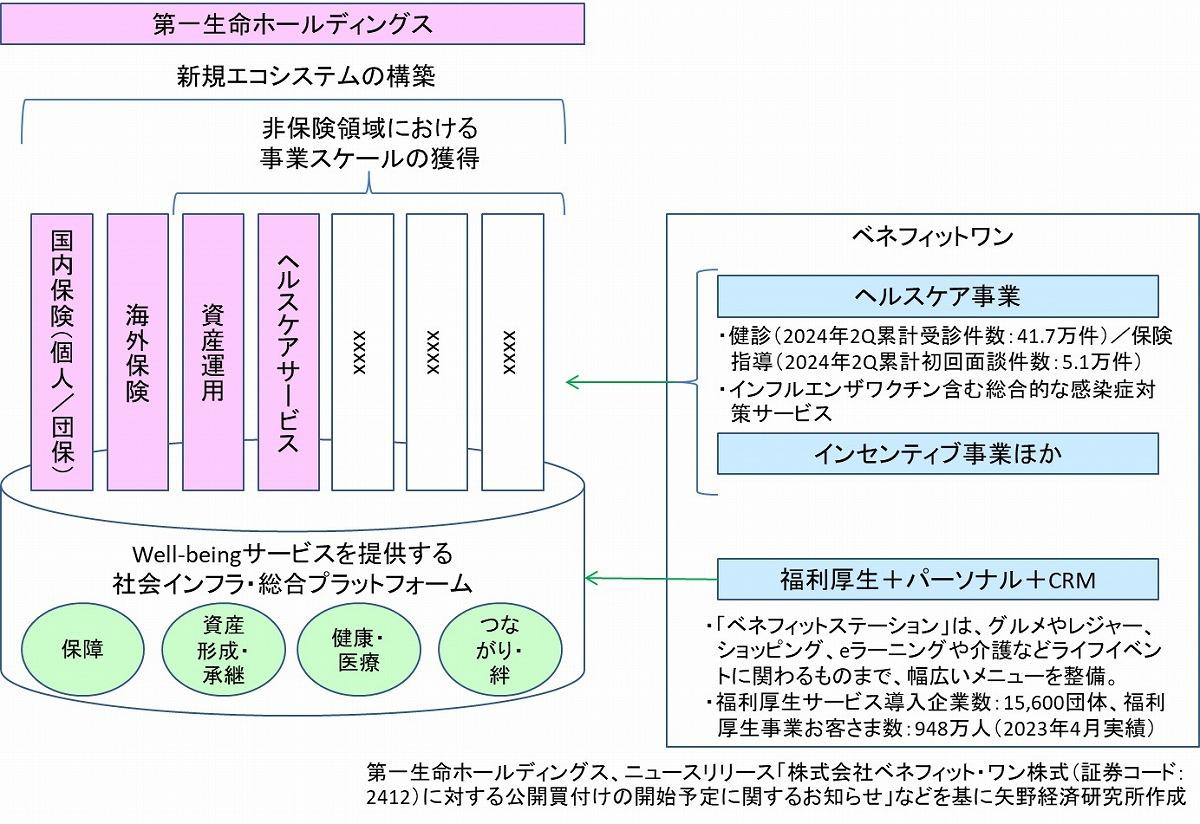

保険業から保険サービス業へ:第一生命によるベネフィット・ワンへのTOB、子会社化

第一生命ホールディングスは2023年12月に官公庁や企業の福利厚生業務を担う「ベネフィット・ワン」へのTOB(株式公開買付)を発表、2024年2月8日にはベネフィット・ワンの経営陣から賛同を表明される結果となり、24年5月23日にベネフィット・ワンを完全子会社化しました。

このTOBでは、医療情報サイト運営のエムスリーが、先にベネフィット・ワンに対してのTOBを発表していましたが、第一生命がより有利な条件で対抗TOBをしかけたため、失敗に終わるなど、当時は話題になった事例です。

参考:第一生命のベネフィット・ワンのTOBの詳細

- TOB(株式公開買付け)とは

TOBとは、株式公開買付け(Takeover Bid)の略で、対象企業の経営権を取得するために、株式の買付価格や期間、株式数などを公告し、取引所外で多くの株主から株式を買い集める手続きのことです。

- 第一生命のベネフィット・ワンへのTOB

第一生命ホールディングスは、2024年3月11日までに、福利厚生代行大手のベネフィット・ワンの株式を1株2,173円で公開買付け(TOB)を行いました。この価格は、ライバル買収企業のエムスリーが提示した1株1,600円を上回るものでした。

TOBが成立し、第一生命は議決権ベースで37.41%(約5,900万株)の株主から応募を獲得。今後、親会社のパソナグループが保有する51%の株式を取得し、TOBに応じなかった株主からも強制的に株式を買い取る「スクイーズアウト」を行い、24年5月23日にベネフィット・ワンを完全子会社化しました。

買収総額は、約2900億円です。

参考:

- 第一生命HDのベネフィット・ワンTOB成立、5月めどに完全子会社化…争奪戦制す : 読売新聞

- 第一生命ホールディングス[8750]:株式会社ベネフィット・ワンの完全子会社化について 2024年5月22日(適時開示) :日経会社情報DIGITAL:日本経済新聞

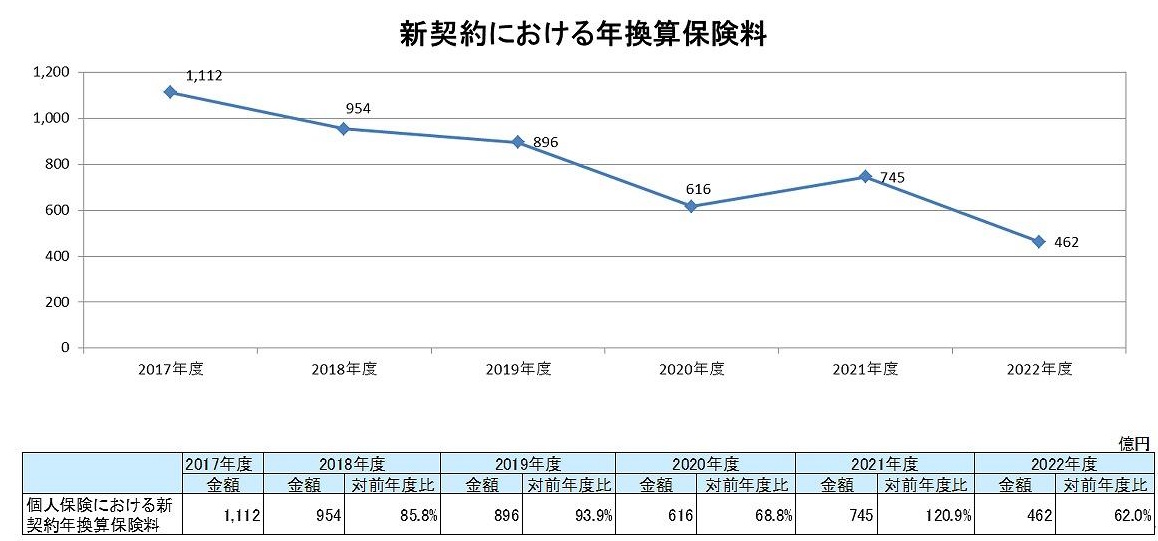

買収の背景:保険業から保険サービス業へ

なぜ、生命保険会社である第一生命が、ベネフィット・ワンを買収したのか。

その理由の一つは、本業である生命保険事業の業績悪化にあります。

このグラフのように、新契約年換算保険料は、2017年から低下傾向にあります。

このため、新たな顧客を創出することが不可欠となり、第一生命は、ベネフィット・ワンの買収を決意しました。

ただ、当初からベネフィット・ワンありきではなく、第一生命の次期中期計画(2024年度~2026年度)でも、「保険業から保険サービス業」・「デジタルを活用した新規エコシステムの構築」・「非保険領域における事業スケールの獲得」という3つが明確に打ち出されています。

これは、デジタルを活用し、非保険領域へ進出することで、保険業から保険サービス業へと進化していくという第一生命の戦略です。

そこで注目したものが、ベネフィット・ワンが保有しているベネフィットステーションです。

まさに、中期計画で掲げている「デジタルを活用した新規エコシステムの構築」を第一生命はベネフィット・ワンの子会社化で以下を実現できます。

- ベネフィットステーションを第一生命の新たなプラットフォームとする。

- ベネフィットステーションが保有している健診や福利厚生サービスに既存の保険商品を融合させ新たな販売チャネルとして確立させる。

- 最終的には、保険業から、非保険領域を含む保険サービス業として、他社にはない独自の社会インフラ・総合プラットフォームを他社に先駆けて実現する。

これらのイメージが下図になります。

このように、第一生命は、24年度から始まっている中期計画に掲げた戦略の一つとして、ベネフィット・ワンを子会社化し、既存商品の新たな販売チャネルを構築したと同時に、非保険領域への保険サービス業実現へのステップを確実に歩んでいるといえます。

これは、経営計画・方針に基づいた最適解の一角であり、最終的には事業基盤の強化や多様化、収益拡大と持続的な成長を目指すものです。その最短距離の戦略として使われたものがM&Aなのです。

第三部:中小企業のM&Aについて欠かせないこと

ここまで、保険代理店業界が抱える課題とM&Aの必要性について説明してきました。

また、冒頭で説明したように中小企業にとってのM&Aの重要性・必要性については、ご理解いただけていると考えています。

そこで、中小企業がM&Aを行う際に留意すべき点として、競業避止義務について説明していきます。

競業避止義務:中小企業のM&Aの注意点

保険代理店業界だけでなく、中小企業のM&Aにおいて最も留意すべきポイントとなるのが、「競業避止義務」です。

競業避止義務とは、一般的に「一定の者が自己(自社)または第三者の利益を損なうような取引をしてはならないこと」と定義されます。

以下が留意すべき点です。

- 情報の非公開化:

M&Aに関わる企業は、取引の過程で得た相手方の機密情報や営業上の秘密を外部に漏らさない義務があります。これには、製品開発や戦略・顧客リストなどが含まれます。 - 事業活動の制限:

M&A後、特に買収された側の企業の経営者や重要な従業員は、一定期間、同業他社で働くことや新たに競合する事業を立ち上げることが制限される場合があります。買収した企業の投資価値保護のためです。 - 顧客やサプライヤーとの関係:

M&Aを通じて得た顧客やサプライヤーとの関係を利用して、不当な競争優位を得る行為を避ける義務があります。これには、不公正な価格設定や市場独占の形成を防ぐことが含まれます。 - 市場への影響:

M&Aによって既存市場の様相が大きく変化し市場の競争が不当に制限される可能性があります。これは消費者の利益を毀損することにつながるため、適切な市場分析と関係者間や監督官庁と調整を行う必要があります。 - 従業員の扱い:

M&Aで発生する可能性がある従業員の解雇や職務の変更に際して、公平な手続きを行う義務があります。これには、適切な通知期間の提供や、必要に応じた再教育・再配置の支援が含まれます。

M&Aを行う際は、これらの競業避止義務に留意し、適切な契約内容を定めることが重要です。

中小企業のM&Aを成功させる3つのポイント

今までの「M&A HACK」の経験から、中小企業のM&Aを成功させるためには、大きく3つのポイントがあると考えています。

- M&A戦略の綿密な立案

- 相場価格をよく理解しておく

- 統合後のプロセス(PMI)の重要性

これらをそれぞれ詳しく解説していきます。

M&A戦略の立案のポイント

M&A戦略とは、M&Aによってどのような効果を得るのかを検討するための準備や計画を指すものです。M&A戦略の如何によって、M&A後の事業計画もより具体化されます。

M&A戦略では、自社の分析(SWOT分析)や市場調査・業界トレンドなど様々な要素を調査することが必須です。明確な戦略を立てたうえで、買収(売却)先選定や交渉を行なっていくことになります。

M&A戦略において重要視すべきポイントは、以下の通りです。

- M&Aにより何を達成したいか(売却・売却後まで視野に入れたもの)

- 自身の企業は売れるのか。売れるとすればどの部分か(事業の一部または全部)

- いつ・誰に・何を・いくらで・どのように売却(買収)するか

- 買収(売却)において障壁となる要素はあるか

- M&Aに必要な予算はどのくらいか(買収側)

上記のポイントを押さえておくだけで、M&Aにおける戦略はより具体的なものになります。反対にM&A戦略が場当たり的だと、交渉において不利な条件を飲まされるなどの弊害が発生します。

M&Aについて自社に詳しい人物がいない場合、M&A委託業者に戦略の立案・実行を依頼することを強く推奨します。費用こそ掛かりますが、よりスムーズにM&Aを成功まで導いてくれるでしょう。

当社のM&A仲介サービス「M&A HACK」では上記の戦略実行・買い手紹介を完全成功報酬、リスクなしの報酬形態にて一気通貫で対応しています。初回の相談は無料ですのでお気軽に下記よりご相談ください。

- ご相談は無料です。

- お問い合わせや無料相談のご予約は「こちら」から

相場価格をよく理解しておく

M&Aを実行する際には、売り手側・買い手側ともに相場価格をよく理解しておくことが必要です。M&Aの企業売買における相場価格は、相手先の会社の価値によって算出され、事業売却・企業買収の金額目安とされます。

中小企業のM&Aでは、上述したように株式譲渡か事業譲渡が活用されます。株式譲渡と事業譲渡の大まかな相場は以下のように計算されます。

- 株式譲渡:時価純資産額+営業利益×2年~5年分

- 事業譲渡:時価事業純資産額+事業利益×2年~5年分

当然ながら事業利益が多いほど、相場価格も高騰します。実際のM&A売却における相場計算はM&A専門業者などに依頼することになりますが、可能であれば依頼前に自社の相場を計算してみましょう。

また、売り手側であれば算出価格よりも安く予算を立て、買い手側であれば相場よりも高く予算を立てるのがポイントです。予算の算出においては、相場よりも多少のズレが発生することは、あらかじめ考慮しておく必要があります。

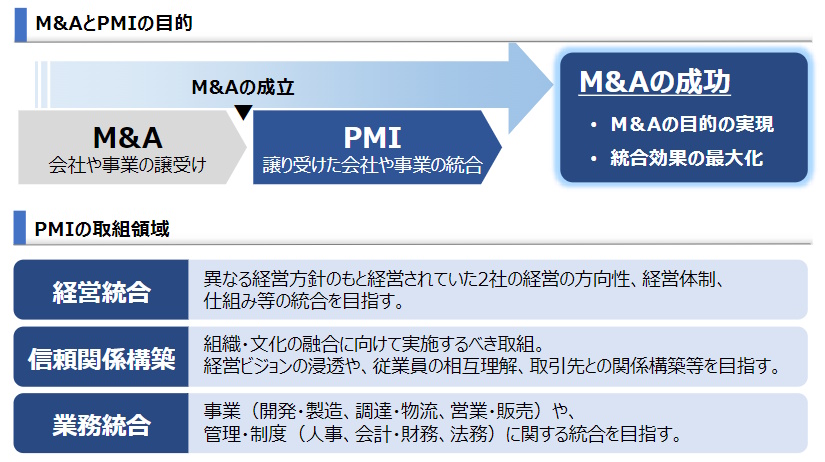

PMI(統合後プロセス)の確立

M&Aにおいては成約がゴールではなく、売り手側と買い手側の両者が思い描いた成長を実現させることが本当のゴールです。そこでM&AにおいてはPMI(Post Merger Integration)の考え方が重要になります。

PMIとは何か:

PMIは、M&A成立後に行うもので、売り手側と買い手側企業の統合に向けた作業であり、本来のM&Aの目的を実現させ、統合の効果を最大化するために必要なものです。

この図のように、M&Aの成功にはPMIは欠かせないプロセスといえます。また図のように、PMIは、以下の3つを軸に計画を策定します。

- 経営統合

- 信頼関係構築

- 業務統合

PMIを綿密に行うことで、売り手・買い手の両者に発生するリスクを最小限に抑え、成果を最大化させます。

また、PMIは成約後に立案するものではなく、M&A戦略の立案時から実行すべきです。M&Aの成約には1年以上の期間を要することがほとんどなので、PMIも長期的に行うことになります。

PMIの詳細については、中小企業庁が令和4年に策定した「中小PMIガイドライン」を参照いただくか、M&A専門企業の「M&A HACK」までご相談ください。

ご相談は無料です。

- お問い合わせや無料相談のご予約は「こちら」から

終わりに

今まで紹介してきたように、M&Aは、自社だけでなく業界全体の成長をも促す重要な手段です。

保険代理店にとって、拠点の拡大や関連事業の参入、事業承継などを目的として、M&A戦略を行うことは、今後は必須であるといっても過言ではありません。

まとめとして、ここでお伝えしたいことは、M&A成功のポイントは、明確な成長戦略を持つことがまず必要であるということです。

また、M&Aを単なる拡大戦略と捉えるのではなく、企業の長期的な目標達成にどのように貢献するかを考え、戦略を立案しなければなりません。

さらに、M&A後の統合プロセスにおいて、企業文化の融合や従業員のモチベーション維持に注意を払うことも、成功への鍵となります。さらに、事前のデューデリジェンス(買収前調査)を徹底することで、リスクを最小限に抑えることも求められます。

このように、M&Aは、大手企業だけでなく、中小企業にとっても大きなチャンスであると同時に、専門性のある慎重な準備と戦略的なアプローチが必要な取り組みです。

そのためにも、専門的な知見と経験を持つM&Aアドバイザリー企業である「M&A HACK」などの専門家と協力し、適切なサポートを受けながらM&A戦略を立案することが重要であることを最後にお伝えいたします。

最後になりますが、保険代理店の経営者・オーナーの皆様のM&Aのご検討に、この記事が少しでもお役に立てればと考えております。