「成熟市場なので新規事業が必要だ」

「原材料が高騰している」

「これ以上の機械化や効率化は単独では無理だ」

「後継者がいない」

今後、ますます顕著になっていくガラス製造・土石製品製造会社が直面している課題。

この記事をご覧になっている方は、このような問題にお悩みではないでしょうか。

建設、自動車産業、家庭用品などのさまざまな分野の製品に欠かせない役割を担っているガラス製造・土石製品製造会社。

近年、経済や社会などの周辺環境の変化に伴い、これらの企業も従来型の戦略ではなく、日々、新しい戦略がほかの業界と同様に求められています。

生き残りをかけて、ガラス製造・土石製品製造会社の多くの企業がM&Aを積極的に活用し、事業規模の拡大や効率化など、従来型の経営からの脱却を図っています。

M&Aや事業承継は、単に企業の規模を拡大するだけでなく、新たな技術や市場へのアクセス、さらには経営資源の最適化を実現する手段です。

また、後継者不足や技術革新のスピードに追いつけない中小企業にとって、事業承継は存続のための重要な選択肢の一つなのです。

しかし、M&Aや事業承継は複雑でリスクも伴うため、成功には慎重な準備と戦略が必要です。

今回、M&Aの専門企業である「M&A HACK」が、ガラス製造・土石製品製造会社におけるM&Aと事業承継の全体像を明らかにし、成功のためのポイントを徹底的に解説します。

さらに、売却相場の理解から実際の成功事例までを幅広くカバーすることで、今後、直面する可能性がある課題への理解を深め、実際の取り組みに役立つ情報を提供していきます。

ガラス製造・土石製品製造会社におけるM&Aや事業承継に興味を持つ企業経営者や関係者の皆様が、この記事を通じて、M&Aに対してさらに良い意思決定を行うきっかけとなることを期待しています。

目次

ガラス製造・土石製品製造会社のM&A戦略の利点と重要性

ガラス製造会社は、建築用ガラス・自動車用ガラス・高機能ガラスなどを生産しています。ガラス製造は設備投資が大規模で、装置産業としての性格が強い点が大きな特徴です。

一方、土石製品製造会社は、セメント・生コン・陶磁器などを生産しています。これらの製品は建設業や製造業など、様々な産業で使用されており、土石製品製造会社は日本の製造業を支える重要な企業群の一角を担っています。

直面する課題への対応は、自社単独では難しい

上述の通り、ガラス製造会社は大規模な設備投資が不可欠ですが、この業界は厳しい価格競争の中にあります。このジレンマに直面しているガラス製造会社にとって、いかに効率的な設備投資を行い、生産性を高めていくかが最も重要な課題となっています。

また、土石製品製造業界の中核の一つである生コン製造業者は大手ゼネコンなどの大規模企業を販売先とすることが多く、価格や取引条件面で不利な状況が常態化しています。また、生コンなどの製品は差別化が難しいため、収益構造や利益確保の課題があり、製品の付加価値や競争力を維持するための工夫が求められています。

出典・参考:

最近の企業動向等に関する実態調査(2023年2月 衆議院調査局経済産業調査室)

しかし、これらの課題への取り組みには大きな投資や時間が必要であり、すべての企業が自社だけで実現することは難しいのが現状です。

そこで、M&Aが有効な戦略となります。

M&A戦略の利点は、多岐にわたる

ガラス製造・土石製品製造会社にとって、M&A(合併および買収)を行う利点は多岐にわたります。以下が想定される利点です。

- 市場シェアの拡大:

M&Aにより他の企業を取り込むことで、市場シェアを拡大し、競争力を高めることができます。 - 事業の多角化:

異なる専門分野や地域に展開している企業を買収することで、事業の範囲を広げ、リスクを分散することが可能になります。 - 新規事業への進出:

新しい技術やサービス領域への進出を図る際、既存の事業を持つ企業を買収することで、市場への参入障壁を低減し、事業展開を加速させることができます。 - コスト削減と効率化:

買収によって、検査プロセスだけでなく、営業活動、管理部門などの業務を統合し、コスト削減と効率化を図ることができます。 - 専門知識を持つ人材と技術の獲得:

優秀な人材や特定の技術・ノウハウを持つ企業を買収することで、それらを自社に取り込み、競争力を高めることができます。 新規市場への進出:

異なる地域やセクターに特化した企業を買収することで、新規市場への進出がしやすくなります。- 規模の経済:

企業規模が大きくなると、購買力が増し、様々なコストを抑えられる場合があります。また、大規模プロジェクトを獲得しやすくなる可能性もあります。

これらの中で、ガラス製造・土石製品製造会社のM&Aによる他社の買収では、以下の3つが特に大きな利点となります。

- 技術・ノウハウの獲得:

他社の優れた技術やノウハウを獲得することで、自社の事業規模を拡大し、経営基盤を強化できます。 - 生産規模の拡大:

M&Aにより生産規模が大きくなることで、製品1つあたりのコストが下がる規模の経済が期待できます。 - 円滑な海外市場進出:

現地の会社を買収することで、設備・従業員・販路などを引き継げ、現地市場への進出がスムーズになります。

M&Aは、多大なリソースと時間を要する大きな取り組みですが、戦略的に行われた場合、企業の成長と発展に大きな貢献をもたらす可能性があります。

しかし、M&Aによって数多くのメリットを得られますが、同時に、M&Aはリスクも伴います。

異なる企業文化の融合、経営資源の適切な配分、経営戦略の一致など、成功するためには慎重な計画と実行が求められます。そのため、M&Aは一時的な成長戦略ではなく、中長期的な企業戦略の一部として位置づけるべきです。

このように、時間を買うM&A戦略は、急速な変化に対応する有効な戦略の一つなのです。

この記事では、ガラス製造・土石製品製造会社のM&Aについて様々な視点から詳しく紹介していきます。

ガラス製造業界の概況・主なプレイヤー・課題

ガラス製造業界の概況と主なプレーヤー

ガラス製造業界は、容器ガラス、板ガラス、ファイバーガラスなどの製品を生産する重要な産業です。近年、ガラス製品の用途が多様化し、包装、建設、電子機器など幅広い分野で活用されています。

ガラス製造業界とは

以下のリポートがまとまっているので引用します(太字はM&A HACKによる)。

ガラス製品製造業は、製品別に「板ガラス製造業」、「ガラス製品製造業」、「ガラス繊維製造業」の3つに大別され、売上高シェアとしては、 板ガラス製造業が最も大きい。 上位5社 (AGC、 日本板硝子、 HOYA、日本電気硝子、セントラル硝子)で業界総売上高の約9割を占めており、大手企業の事占状態となっている。

ガラス製品製造業の中でも、ガラスびん製造業、卓上用・厨房用ガラス器具製造業、 理化学用・医療

用ガラス器具製造業などは、中小・零細企業が多い。

ガラスを建築用ガラス、自動車用ガラス、ディスプレイ用ガラスに大別した場合の概況は以下の通りです。

- 建築用ガラス:

住宅や商業施設などに使用され、建築需要に左右される。先進国では成長が限定的だが、新興国では人口増加や住宅事情の変化により需要がまだまだある。 - 自動車用ガラス:

日本の自動車メーカーの輸出比率が高く、国内景気に左右されにくい。しかし、海外生産へのシフトで国内市場は厳しい。新興国では自動車需要は旺盛である - ディスプレイ用ガラス:

スマートフォンやテレビの需要増大により市場規模は拡大しているが、単価の低下により金額ベースでの市場は縮小傾向にある。

ガラス業界の市場規模

ガラス製造業界の市場規模は、2023年に1,147億3,000万ドルと推定、2024年には1,208億3,000万ドルに、2030年には1,683億4,000万米ドルに達すると予測されています。年平均成長率は5.62%と見られています。

また、日本国内では、ガラス・ガラス製品出荷額は、2020年で1兆4,306億円です。

出典:

ガラス製造市場:製品別、用途別-2024-2030年の世界予測 | NEWSCAST

ガラス・ガラス製品業界 市場規模・動向や企業情報 | NIKKEI COMPASS – 日本経済新聞

ガラス業界の大手3社

国内の板ガラス市場は大手3社が主導していますが、世界市場では中国メーカーが多数を占め、価格競争が激しい現状です。また、液晶用ガラス市場は大手3社が寡占状態にあります。

以下が、日本の大手3社となります。

1907年に旭硝子株式会社として設立され、2012年に現在の社名に変更

- 売上高:2兆1,93億円(2023年12月末)

- 連結従業員数:56,724人(同上)

- 連結子会社:194社(同上)

- 事業内容:建築用ガラス、自動車用ガラス、電子ガラス、化学品などの製造

- 事業展開:世界50カ国以上に事業を展開

1918年に日本板硝子株式会社として設立。

- 売上高: 7,635億円(2023年3月期)

- 従業員数: 連結で約26,000人(2023年3月末時点)

- 事業内容: 建築用ガラス、自動車用ガラス、機能性ガラスなどの製造

- 事業展開: 世界31カ国に事業を展開

セントラル硝子株式会社は、1936年に設立。

- 売上高: 1,693.9億円(2023年3月期)

- 従業員数: 連結で3,350人(2023年3月末時点)

- 事業内容: 建築用ガラス、自動車用ガラス、電子ガラス、化学品などの製造

- 事業展開: 日本国内を中心に事業を展開

これら3社は、ガラス製品の国内市場を牽引する主要プレイヤーであり、技術力と製品の多様性を強みとしています。今後は、環境対応製品の開発や海外市場への事業拡大が課題となっています。

ガラス業界が抱える課題

ガラス業界が直面している課題は以下の通りです。

- 技術革新と付加価値製品の需要

建築用ガラスは建築需要に大きく左右されると共に、既に価格競争が激しくなっており、今後は、製品への付加価値化への転換が必要となっています。

デザインの多様性や加工難度などから付加価値をつけやすい自動車用ガラスは、国内ではなく海外生産が主要となっています。いずれにせよ、自動車メーカーからのニーズに柔軟に対応する体制づくりが必要です。

液晶用ガラスでは、対象製品の高度化に対応するため、高い技術力と開発力が求められており、薄型化や高精細化への対応が不可欠となっています。

- 市場環境と競合状況

国内の板ガラス市場は、大手3社が9割近くのシェアを占めていますが、需要は既に頭打ちで成熟市場といえます。価格競争が激しく、原燃料高騰分の価格転嫁が困難です。逆に、世界の板ガラス市場では中国メーカーが多数を占めており、価格競争となっています。

特に、ガラス業界は装置産業であるため、固定費や原材料高騰の負担が大きく、このような状況下では、生産体制の合理化や生産能力の調整が不可欠です。日本などの成熟市場では生産能力の削減、逆に需要が旺盛な市場では適切な設備投資を行うなどの見極めが重要といえます。

これらの課題に対応するため、ガラス業界は市場動向の正確な把握、競争力の強化、コスト削減と収益性の向上、財務基盤の安定化など、多角的な戦略を展開する必要があります。また、技術革新や新興市場への適応も業界の持続的な成長には不可欠です。

土石製品製造業界の概況・主なプレイヤー・課題

土石製品製造業界とは

以下のリポートが概要としてまとまっているので引用します(太字はM&A HACKによる)。

セメント製造業は、大規模なプラントが必要となるため、国内においては大手企業のみが製造を行っているのに対し、セメント製品製造業者である生コン製造業者やコンクリート製品製造業者は、そのほとんどが中小・零細企業となっている。

引用:

業界レポート 窯業・土石製品製造業 産業分類コード 21(与信管理のリスクモンスター -企業間取引の倒産リスク管理の為に-)

このように、大手企業が国内の製造を主に担う一方で、生コンやコンクリート製品製造業者は製造は中小企業が中心となっており、建設・不動産、インフラ投資などの影響を受けやすい状況にあるといえます。

生コンクリート業界・セメント業界の概況と主なプレイヤー

生コンクリート業界は、参入障壁が低く、小規模企業が多数存在しています。2021年の生コンクリート生産量は74,452千m³で、セメント国内販売量の約7割が生コンクリート用に使用されています。

業界全体では2,777社、3,054工場が存在し、JIS認証工場は2,734工場と大半を占めています。

一方、セメント製造業界は、150年以上にわたり、建物・ダム・トンネル・橋梁など、社会インフラの基礎材料を提供してきました。2021年のセメント国内販売量は32.33百万トンで、そのうち23.08百万トンが生コンクリート用に使用されています。

セメント製品製造業は約5兆2,673億円の市場規模を持っています。セメント製品の大部分はコンクリート製品の製造に使用されており、そのうち約7割が生コンクリートです。

つまり、土石製品製造業界の中核を成しているのがセメント製品製造業で、特に生コンクリートの需要が大きいことがわかります。

出典・参考:

生コンクリート産業の現状 | 生コンクリート産業の現状 | 当連合会のご案内 | ZENNAMA

セメント産業の概要:一般社団法人セメント協会

セメント業界の現況と今後の展望:建設物価調査会

セメント業界の大手3社

セメントメーカーの国内上位3社は以下の通りです。

- 売上高:8,095億円 (2023年3月期 連結)

- 従業員数:1,841名 (2023年3月31日時点 連結)

- 事業内容:セメント事業、資源事業、環境事業、海外事業、建材事業

- 事業展開:国内に9拠点、海外にも米国4拠点、ベトナム1拠点、フィリピン1拠点、パプアニューギニア1拠点を持つグローバル企業

- 売上高: 1,625,933百万円 (2023年3月期 連結)

- 従業員数: 18,576名 (2023年3月時点 連結)

- 事業内容: 金属、セメント、環境・エネルギー、新素材、機能商品の5つの事業セグメントを展開

- 事業展開: 国内外31カ国・地域に拠点を持つグローバル企業

- 売上高: 2,047億円 (2023年3月期 連結)

- 従業員数: 2,896名 (2023年3月時点 連結)

- 事業内容: セメント事業が主力。廃棄物再資源化や売電事業にも取り組む

- 事業展開: 国内に生産拠点を持ち、セメントを中心に事業を展開

これらの3社は、国内セメント市場の大半を占める大手メーカーです。今後も、インフラ整備や建設需要に応えるべく、技術革新や環境対応に取り組んでいくことが期待されます。

セメント製造業界が抱える課題

大手セメントメーカーが抱える主な課題は以下の通りです。

- 環境への対応

まず、セメント製造におけるCO2排出量削減が重要課題です。さらに、カーボンニュートラル技術の確立や廃棄物の有効活用や再資源化への取り組みが求められています。

- 安全・健康管理

装置産業であるこの業界では、労働安全衛生の確保・労働災害の防止・快適な職場環境の維持・改善なども常に取り組むべき課題となっています。

このほかにも、製造プロセスの改善と生産性向上、新技術の開発と製品の差別化、土壌汚染対策などに対して、企業の社会的責任を果たすべく、各社は様々な取り組みを実施しています。

参考:

太平洋セメント – 持続可能なセメント産業に向けて

三菱マテリアルのマテリアリティ(重要課題) | 重要課題 | サステナビリティレポート | 三菱マテリアル

住友大阪セメント – 住友大阪セメントグループの マテリアリティ(重要課題)

ガラス製造・土石製品製造会社がM&Aをするメリット

ガラス製造・土石製品製造会社のM&Aにおいてのメリットを売却側・買収側の両方から解説します。

| 売却側のメリット | 買収側のメリット |

|

|

売却側のメリット

ガラス製造・土石製品製造会社における売却側のメリットは、以下のとおりです。

- 後継者不足の解消

- 従業員の雇用継続

- 資金調達・オーナーのEXIT

- 事業の選択と集中

- 借入における個人保証の解除

それぞれ詳しく解説していきます。

後継者不足の解消

中小規模のガラス製造・土石製品製造会社にある問題として、後継者不足による廃業が挙げられますが、M&Aを進めることで後継者不足の解消に繋げることができます。

実際に後継者不足解消のため、中小規模の事業者が大手企業に会社を譲渡をすることで、後継者問題の解消に繋げるケースがあります。

また、会社を譲渡することで譲受企業から経営陣を迎え、これまで通り会社を存続させることが可能となります。

この場合、大手企業の経営者クラスに位置する優秀な人物が譲渡先の経営者となるため、譲渡した企業の事業規模はこれまでより拡大される可能性が高くなります。

後継者不足に悩んでいる企業にとって、会社の譲渡・M&Aを行うことは廃業を避けるための大きな手段のひとつです。

従業員の雇用継続

売却側の企業が廃業目前であった場合、M&Aを実行することで、既存従業員の雇用を継続して守ることができます。実際にM&Aを行った場合、ほとんどのケースで譲受企業によって従業員の雇用が継続されています。

労働条件においても引き継がれるケースがほとんどなので、既存従業員が被る影響は、廃業と比較してかなり大きく抑えることができます。

給与待遇や労働条件が同じであれば、M&A後の離職率も低い水準のままだと考えられます。

待遇面においては、M&A後に給与受験・労働時間・年間休日・福利厚生などの改善が行われるケースも多くみられます。

M&A以前よりも好条件で雇用されるケースもあるため、既存従業員にとっては大きなメリットとなり得ます。

資金調達・オーナーのEXIT

当然ながらM&Aによって売却された企業は、買収側の企業より金銭的収入を得ることができます。これは売却側のオーナーにとって大きなメリットとなります。

M&Aによって獲得した現金の使い道としては、代表的なものとして以下のものが挙げられます。

- 残っている借入金の返済に充てる

- オーナー自身の引退後の生活資金とする

- 新規事業における資金源とする

もし、M&Aをせずに廃業となれば、有形資産を処分する費用や解雇する従業員への補償など、多くのコストがかかります。オーナーにとっては廃業を選ぶよりM&Aを選ぶことの方が、はるかにメリットは大きいでしょう。

事業の選択と集中

景気悪化が続いてきた日本では、生き残りのために複数以上の事業を多角展開する企業も珍しくありません。しかし事業の多角化は一歩間違えれば、赤字を生み出し、廃業の原因になる可能性があります。

M&Aのスキームの一つである「事業譲渡」によって、不要となった事業やその関連資産だけを選別して売却することが可能です。実際に事業譲渡で、特定の事業だけを他社に売却する企業は数多くあります。

M&Aの事業譲渡によって事業を売却し、得意分野に資金や人員を集中することで、経営状態の好転にもつながる可能性もあります。

借入における個人保証の解除

借入による資金調達では、当然ながら返済義務が生じ、返済ができない場合は個人資産を失うことになります。ガラス製造・土石製品製造会社だけでなく、全ての経営者にとって大きな精神的負担となります。

特に中小規模のガラス製造・土石製品製造会社の場合、経営資金の融資調達はオーナー経営者が個人保証したり、個人資産を担保に入れることがほとんどのはずです。倒産や廃業に陥った場合、オーナー個人の損害は甚大なものとなります。

M&Aで会社を売却することで、会社は廃業や倒産を免れるだけでなく、基本的に債権も買い手に引き継がれるため、個人保証や担保差し入れを解消することができます。

オーナーが持っていた大きな悩みの種をすべて解消することに繋がるのです。

買収側のメリット

M&Aにおける買収側のメリットは、以下の通りです。

- 事業拡大のチャンスになる

- 新規事業へのハードル削減

- 優秀な人材の確保

それぞれ詳しく解説していきます。

事業拡大のチャンス

M&Aにおいて買収側が得られる最大のメリットは、事業拡大のチャンスを得ることです。M&Aによって買収側の企業は規模やシェアの拡大を達成することができます。

ガラス製造・土石製品製造会社のM&Aにおいては、売手となる企業が持つ設備や不動産のような有形資産に加え、顧客・取引先・各種情報などの無形資産を手に入れることも可能です。

また、中小企業双方のM&Aは市場シェアを拡大させ、ライバルに圧倒的な差を付けることにも繋がります。

新規事業参入へのハードル削減

買収側企業は、新規事業や新規分野への参入を迅速に行うためにM&Aを実行することもあります。

ゼロから内部の資源だけで新規事業を構築するよりも、買収によって事業そのものを買うことのほうが、はるかに早期の進出が可能となります。さらに、M&Aによって新しい事業を買収し、複数以上の事業展開によるリスク分散も可能となります。

このように、売却先の企業が持つノウハウや市場シェアをそのまま引き継ぐことができる利点を持ったM&Aも、ここ数年で一気に増加しており、結果として、新規事業への投資額は減少し、参入コストと時間が削減されることで、早期の段階で利益を確保できる結果を生んでいます。

優秀な人材の確保

少子高齢化が問題となっている現代では、優秀な人材の確保がどの業界においても必須の課題です。

M&Aを行うことによって、売却側企業に所属する従業員をそのまま雇用すれば、優秀な人材をそのまま自社に引き入れることができます。業界におけるノウハウも既に所有しているため、研修を行う手間も省くことが可能です。

ただ、売却側企業の従業員がすべて優秀であるとは限りません。また、M&A後の企業文化の変化に追いつかず、離職する従業員が発生する可能性もあります。

M&Aによって従業員を引き継ぐ場合、この点に繊細な注意が必要です。

ガラス製造・土石製品製造会社におけるM&Aの注意点

ガラス製造・土石製品製造会社のM&Aを行う際の注意点として、競業避止義務について説明していきます。

ガラス製造・土石製品製造会社のM&Aにおける競業避止義務

ガラス製造・土石製品製造会社のM&Aにおいて最も留意すべきポイントとなるのが、「競業避止義務」です。競業避止義務とは、一般的に「一定の者が自己(自社)または第三者の利益を損なうような取引をしてはならないこと」と定義されます。

以下が留意すべき点です。

- 情報の非公開化:

M&Aに関わる企業は、取引の過程で得た相手方の機密情報や営業上の秘密を外部に漏らさない義務があります。これには、製品開発や戦略・顧客リストなどが含まれます。 - 事業活動の制限:

M&A後、特に買収された側の企業の経営者や重要な従業員は、一定期間、同業他社で働くことや新たに競合する事業を立ち上げることが制限される場合があります。買収した企業の投資価値保護のためです。 - 顧客やサプライヤーとの関係:

M&Aを通じて得た顧客やサプライヤーとの関係を利用して、不当な競争優位を得る行為を避ける義務があります。これには、不公正な価格設定や市場独占の形成を防ぐことが含まれます。 - 市場への影響:

M&Aによって既存市場の様相が大きく変化し市場の競争が不当に制限される可能性があります。これは消費者の利益を毀損することにつながるため、適切な市場分析と関係者間や監督官庁と調整を行う必要があります。 - 従業員の扱い:M&Aで発生する可能性がある従業員の解雇や職務の変更に際して、公平な手続きを行う義務があります。これには、適切な通知期間の提供や、必要に応じた再教育・再配置の支援が含まれます。

ガラス製造・土石製品製造会社に限らず、M&Aを行う際は、これらの競業避止義務に留意し、適切な契約内容を定めることが重要です。

ガラス製造・土石製品製造会社におけるM&Aを成功させるためのポイント

ガラス製造・土石製品製造会社のM&Aを成功させるためのポイントは以下が挙げられます。

- M&A戦略の立案

- 相場価格をよく理解しておく

- 統合後のプロセス確立

これらをそれぞれ詳しく解説していきます。

M&A戦略の立案

M&A戦略とは、M&Aによってどのような効果を得るのかを検討するための準備や計画を指すものです。M&A戦略の如何によって、M&A後の事業計画もより具体化されます。

M&A戦略では、自社の分析(SWOT分析)や市場調査・業界トレンドなど様々な要素を調査することが必須です。明確な戦略を立てたうえで、買収(売却)先選定や交渉を行なっていくことになります。

M&A戦略において重要視すべきポイントは、以下の通りです。

- M&Aにより何を達成したいか(売却・売却後まで視野に入れたもの)

- 自身の企業は売れるのか。売れるとすればどの部分か(事業の一部または全部)

- いつ・誰に・何を・いくらで・どのように売却(買収)するか

- 買収(売却)において障壁となる要素はあるか

- M&Aに必要な予算はどのくらいか(買収側)

上記のポイントを押さえておくだけで、M&Aにおける戦略はより具体的なものになります。反対にM&A戦略が場当たり的だと、交渉において不利な条件を飲まされるなどの弊害が発生します。

M&Aについて自社に詳しい人物がいない場合、M&A委託業者に戦略の立案・実行を依頼することを強く推奨します。費用こそ掛かりますが、よりスムーズにM&Aを成功まで導いてくれるでしょう。

当社のM&A仲介サービス「M&A HACK」では上記の戦略実行・買い手紹介を完全成功報酬でリスクなしの報酬形態で一気通貫で対応しています。初回の相談は無料ですのでお気軽に下記よりご相談ください。

- 無料相談のご予約は「こちら」から

相場価格をよく理解しておく

M&Aを実行する際には、売り手側・買い手側ともに相場価格をよく理解しておくことが必要です。M&Aの企業売買における相場価格は、相手先の会社の価値によって算出され、事業売却・企業買収の金額目安とされます。

ガラス製造・土石製品製造会社のM&Aでは、株式譲渡もしくは事業譲渡が使われることが多いです。株式譲渡と事業譲渡の大まかな相場は以下のように計算されます。

- 株式譲渡:時価純資産額+営業利益×2年~5年分

- 事業譲渡:時価事業純資産額+事業利益×2年~5年分

当然ながら事業利益が多いほどに相場価格も高騰します。実際のM&A売却における相場計算はM&A委託企業に依頼することになりますが、もし可能であれば依頼前に自社の相場を計算してみましょう。

また、売り手側であれば算出価格よりも安く予算を立て、買い手側であれば相場よりも高く予算を立てるのがポイントです。予算の算出においては、相場よりも多少のズレが発生することは、あらかじめ考慮しておく必要があります。

PMI(統合後プロセス)の確立

M&Aにおいては成約がゴールではなく、売り手側と買い手側の両者が思い描いた成長を実現させることが本当のゴールです。そこでM&AにおいてはPMI(Post Merger Integration)の考え方が重要になります。

PMIとは、いわばM&A成約後の「統合後プロセス」を指します。PMIにおける重要な要素には、以下のようなものがあります。

- 新経営体制の構築

- 経営ビジョン実現のための計画策定

- 両社協業のための体制構築・業務オペレーション

上記の点に留意しながら、PMIを立案します。PMIを綿密に行うことで、売り手・買い手の両者に発生するリスクを最小限に抑え、成果を最大化させます。

また、PMIは成約後に立案するものではなく、M&A戦略の立案時から実行すべきです。M&Aの成約には1年以上の期間を要することがほとんどなので、PMIも長期的に行うことになります。

AGCのM&A戦略

ここまで紹介してきたように、ガラス製造業界におけるM&Aは、成長戦略や市場競争力の強化を目的とした有効な選択肢です。

特に、業界最大手のAGCは積極的にM&Aを推進しており、その戦略は極めて参考になるものです。

まず、M&Aの主なパターンを4つ紹介し、その後、AGCによる具体的な事例を紹介していきます。

M&Aの4つの主要なパターン

- 水平統合:

競合する同業他社を買収し、事業規模の拡大や市場シェアの高める戦略。 - 垂直統合:

製造・販売・流通など、異なるバリューチェーン上の企業を買収し、事業の効率化を図る戦略。 - 異業種買収:

自社の事業以外の事業を展開する企業を買収し、新規事業への参入や顧客層の拡大を図る戦略。 - 部分買収:

特定の事業部門やブランドのみを買収し、必要な機能や資源だけを取り込む戦略。

ここまで説明してきたように、ガラス製造業界におけるM&Aは、市場拡大や事業部門の多様化のために、すでに不可欠な存在となっています。

次からは、AGCのプレスリリースを参考に、M&A事例とその戦略を紹介します。

M&A成功事例(垂直統合):AGCの買収戦略

ガラス製造業界は、ここまで説明してきたように成熟市場です。この現状を打破するため、日本最大手のAGCは、近年、モビリティ・エレクトロニクス・ライフサイエンスを戦略事業と位置付けており、これらの分野の加速化を進めるために、M&Aを積極活用した事業拡大・多角化戦略を推進しています。

「ガラス業界は成熟市場・装置産業」であるという前提と共に考えられる背景は、以下の通りです。

- M&Aの積極的模索:

AGCは事業推進に必要な人的資本の拡充のためにM&Aの機会を積極的に模索しています。これにより、新たな事業領域の開拓や成長戦略の強化を図っています。 - 人的資本への積極的投資:

M&Aを通じて人的資本の拡充を図り、組織の強化や競争力の向上を目指しています。人材教育や育成にも力を入れています。 - 業界のリソース的課題への対応:

M&Aを通じて業界のリソース的課題に対応し、競争力を強化しています。新たな技術やノウハウの取得を通じて、事業の拡大や革新を図っています。 - 変化への対応:

大きく変化する規制や社会環境の変化に迅速に対応するため、M&Aを活用して事業領域の拡大や競争力強化を図っています。

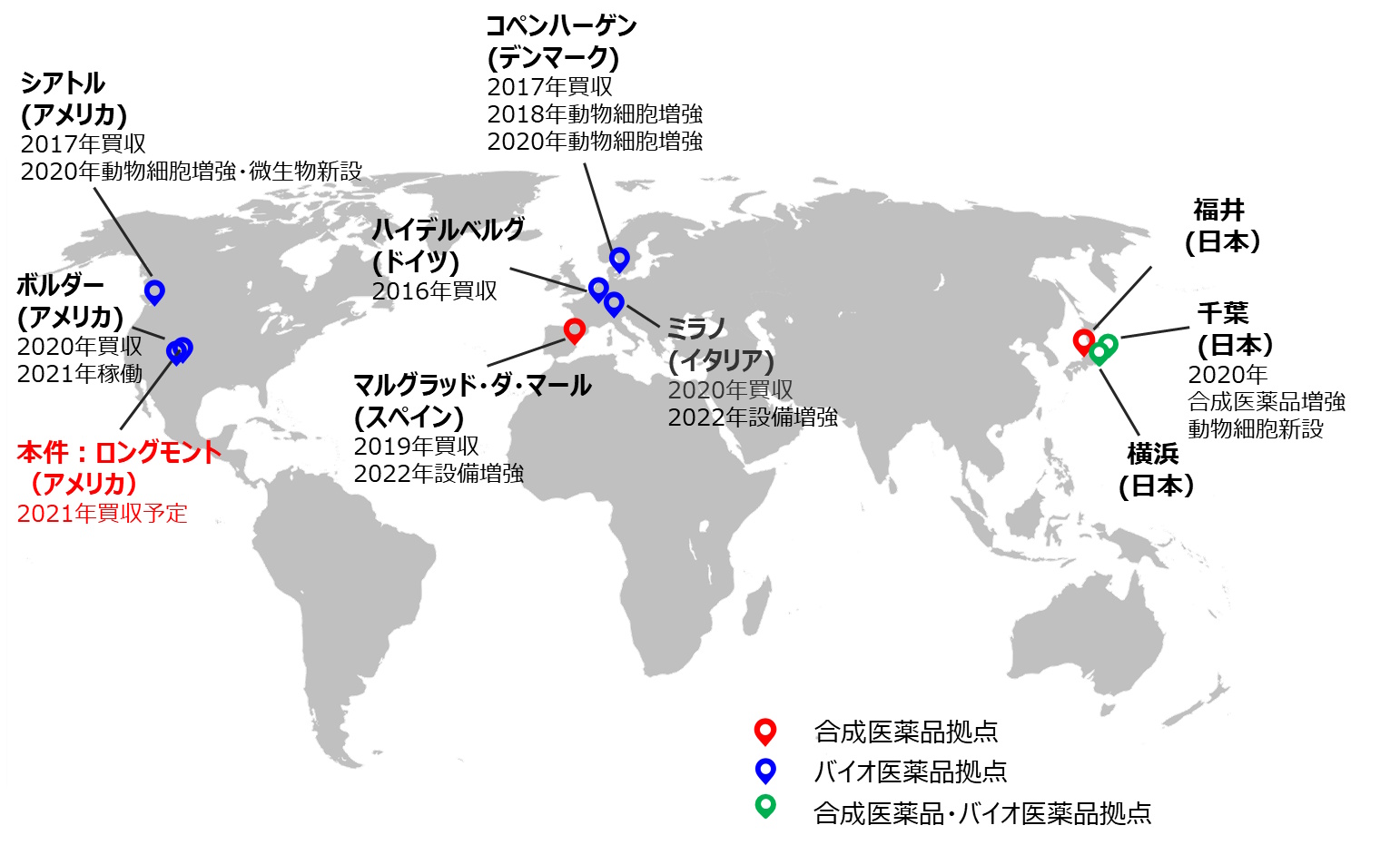

AGC BiologicsによるNovartisの北米の遺伝子治療薬工場の買収

概要:

バイオ医薬品CDMO(製造受託に加え、製造方法の開発を受託・代行する会社)の事業子会社であるAGC Biologics社は、2021年7月にNovartis Gene Therapies Inc.(本社:米国、以下Novartis社)との間で、同社が米国コロラド州ロングモント市に保有する遺伝子治療薬工場を買収。買収額は初期の改修費用を含め約100億円。

AGCは、この買収以外にも2016年から世界各国で同様の買収を続けており、CDMOを戦略分野の一つとして捉えていることがわかります。

目的:

AGCは遺伝子治療薬を含むバイオ医薬品の製造開発受託(CDMO)を戦略分野と位置づけており、欧州に続いて米国でも遺伝子治療薬の原薬の拠点を手に入れ、製造受託の拡大につなげる。AGCのCDMOなどを含むライフサイエンス事業の2020年12月期の売上高は799億円。M&A(合併・買収)などで事業規模を広げ、25年12月期には1800億円以上に増やす計画。

垂直統合の事例として:

AGCは今回の買収で、自社のバイオ医薬品CDMOネットワークに統合し、製造能力を強化しました。AGCは製造工程の内部化を実現することで外部の製造委託先に依存せずに自社で製造できるため、コストや納期の管理が容易になり、市場での競争力を高めることができます。さらに、自社の製造能力を強化することで、生産性の向上や供給安定性の確保などの効果も期待できます。

まさに今回M&Aは、典型的な垂直統合の事例といえます。

出典・参考:

AGC Biologics 社、米国における遺伝子治療薬工場の買収契約締結 | ニュース | AGC

AGC、遺伝子治療薬工場を買収 バイオ薬の受託製造に – 日本経済新聞

AGCの米国Taconic社のADD部門グローバルオペレーションの買収

概要:

AGCは、2019年2月に米国のTaconic社のAdvanced Dielectric Division(ADD)部門のグローバルオペレーションを買収。この買収は、2018年12月にPark Electrochemicalの電子事業を買収した後の、AGCの次なる事業拡大の一環。

目的:

この買収の目的は、AGCの「モビリティ」と「エレクトロニクス」の事業拡大。Taconic社のADD部門は、5Gや自動運転車向けの高性能プリント基板材料を製造しており、これらの成長市場での地位を強化することが狙い。具体的には、高性能な硬質CCL(銅張積層板)の分野での存在感を高めることが目的とされている。

上述したように、AGCは、モビリティ・エレクトロニクス・ライフサイエンスを戦略事業と位置付けており、今回の買収はモビリティ及びエレクトロニクス事業の強化となります。

この事例は、AGCの「モビリティ」と「エレクトロニクス」事業の拡大につながる買収であり、既存事業としての水平統合、AGCの有するフッ素やガラス材料等とTaconic社の産業用複合フィルム製品、技術・ノウハウ等を融合し新たな事業領域を拡大する垂直統合の双方を持つM&A事例といえます。

出典・参考(上記画像含む):

米国Taconic社のADD部門グローバルオペレーションを買収 | ニュース | AGC

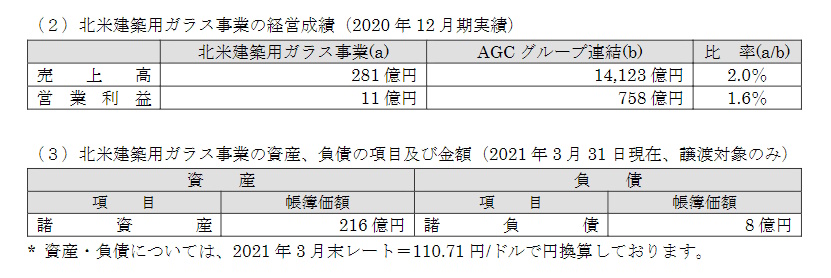

AGCの北米建築用ガラス事業のCardinal Glass Industriesへの譲渡

概要:

AGCは、2021年7月にCardinal Glass Industriesに対して、自社の北米建築用ガラス事業を450百万USドルで譲渡することを発表。この事業譲渡は、AGCの中期経営計画「AGC plus-2023」の一環として行われたもの。この譲渡によって、AGCは2021年12月の第三四半期に約250億円の譲渡益を発表。

目的:

AGCは、この事業譲渡によって収益性と資産効率の向上を目指すと共に、自社の事業ポートフォリオを最適化するために、この北米建築用ガラス事業の譲渡を決定。これにより、AGCは自社の強みを活かせる事業に経営資源を集中できるようになる。

以下の表のように、AGCの北米建築用ガラス事業は連結売上の2%、営業利益の1.6%に過ぎず、この事例では、事業ポートフォリオの最適化を最大の目的として、北米建築用ガラス事業を他社に譲渡した、譲渡事例の好例といえます。

出典・参考:

北米建築用ガラス事業場の譲渡に関するお知らせ

(開示事項の経過)北米建築用ガラス事業の譲渡完了に関するお知らせ

これらの戦略は、AGCの経営計画・方針に基づいた最適解の一角であり、事業基盤の強化や多様化、収益拡大と持続的な成長を目指すものです。その最短距離の戦略として使われたものがM&Aなのです。

まとめ

今まで紹介してきたように、成熟市場であり、装置産業であるガラス製造・土石製品製造業界にとって、M&Aは、自社だけでなく業界全体の成長を促す重要な手段です。

ガラス製造・土石製品製造会社にとって、拠点の拡大や関連事業の参入、事業承継などを目的として、M&A戦略を行うことは、今後は必須であるといっても過言ではありません。

まとめとして、ここでお伝えしたいことは、M&A成功のポイントは、明確な成長戦略を持つことがまず必要であるということです。今回は、AGCのM&A戦略がその最たる事例だといえます。

また、M&Aを単なる拡大戦略と捉えるのではなく、企業の長期的な目標達成にどのように貢献するかを考え、戦略を立案しなければなりません。

また、M&A後の統合プロセスにおいて、企業文化の融合や従業員のモチベーション維持に注意を払うことも、成功への鍵となります。さらに、事前のデューデリジェンス(買収前調査)を徹底することで、リスクを最小限に抑えることが求められます。

このように、ガラス製造・土石製品製造会社におけるM&Aは、企業にとって大きなチャンスであると同時に、専門性のある慎重な準備と戦略的なアプローチが必要な取り組みです。

そのためにも、専門的な知見と経験を持つM&Aアドバイザリー企業である「M&A HACK」などの専門家と協力し、適切なサポートを受けながらM&A戦略を立案することが重要であることを最後にお伝えいたします。

ガラス製造・土石製品製造会社におけるM&Aの可能性の検討に、この記事が少しでもお役に立てればと考えております。