「ラーメン屋のM&Aの売却相場は?」

「ラーメン屋のM&Aや事業承継について知りたい」

この記事をご覧の方は、上記のような疑問をお持ちのラーメン屋経営者や関係者が多いのではないでしょうか。

実際に現状「ラーメン屋 M&A」等と検索しても、信憑性に欠ける記事や専門家が執筆した解読が難解な記事しかなく、素人が目にしても理解できない記事が多いです。

そこで、今回はM&Aの専門企業である「M&A HACK」が、ラーメン屋業界のM&Aや事業承継について分かりやすく簡潔に解説します。

ラーメン屋業界におけるM&Aの売却相場や成功事例、成功ポイントについても詳しく解説するので、ラーメン屋のM&Aや事業承継に興味のある人は、ぜひ参考にしてください。

目次

- 1 ラーメン屋とは

- 2 ラーメン屋業界の市場動向と市場規模

- 3 ラーメン屋業の動向と今後

- 4 ラーメン屋業界のM&Aの動向

- 5 ラーメン屋のM&Aをするメリット

- 6 ラーメン屋のM&Aの注意点

- 7 ラーメン屋におけるM&Aを成功させるためのポイント

- 8 ラーメン屋業のM&Aにおける成功事例

- 8.1 1.株式会社テンポスホールディングスによる日の出らーめんとのM&A

- 8.2 2.株式会社鉄人化計画による株式会社フククルフーズとのM&A

- 8.3 3.株式会社ギフトによる有限会社ラーメン天華及び有限会社ケイアイケイフーズとのM&A

- 8.4 4.株式会社吉野家ホールディングスによる宝産業株式会社とのM&A

- 8.5 5.株式会社グルメ杵屋による株式会社雪村及び株式会社ゆきむら亭エフシー本部との資本提携

- 8.6 6.アスラポート株式会社によるASRAPPORT DINING USA, INC.とのM&A

- 8.7 7.株式会社フルキャストホールディングスによるグロービート株式会社とのM&A

- 8.8 8.株式会社ストライダーズによる有限会社増田製麺とのM&A

- 8.9 9.株式会社ヒカリッチアソシエイツによる株式会社RaイノベーションとのM&A

- 8.10 10.MatsuyaFoods USA, Inc.によるYonehama, Inc.及びYonehama International, Inc.とのM&A

- 8.11 11.株式会社永谷園による藤原製麺株式会社とのM&A

- 8.12 12.株式会社小僧寿しによる東洋商事株式会社とのM&A

- 8.13 13.JBレストラン株式会社による株式会社ハットリフーズとの吸収合併

- 8.14 14.兼松株式会社による株式会社物語コーポレーションとのM&A

- 8.15 15.株式会社トリドールホールディングスによる株式会社ZUNDとのM&A

- 9 まとめ

ラーメン屋とは

ラーメン屋の定義や特徴、ビジネスモデル、主な収益源と経営戦略について解説します。

ラーメン屋の定義や特徴、ビジネスモデル、主な収益源と経営戦略について解説します。

ラーメン屋の定義と特徴

ラーメン屋とは、ラーメンを主力商品として提供する飲食店のことを指します。ラーメンは、中華麺を豚骨や鶏ガラ、野菜などでとった出汁(スープ)に浸して食べる日本発祥の料理です。ラーメン屋の特徴は、以下の通りです。

- ラーメンを主力商品として提供する

- 店内で調理したラーメンを提供する

- カウンター席や小上がり席などの席を設けている

- 比較的安価な価格設定で提供している

ラーメン屋は、提供するラーメンの味や特徴によって、豚骨ラーメン専門店、醤油ラーメン専門店、塩ラーメン専門店などに分類されます。また、ラーメンの提供方法によって、店内で食べるイートイン型と、持ち帰りを主体とするテイクアウト型に分けられます。

ラーメン屋経営の基本的なビジネスモデル

ラーメン屋経営の基本的なビジネスモデルは、以下の通りです。

- 仕入れ:ラーメンの材料となる麺、具材、調味料などを仕入れる

- 調理:仕入れた材料を使ってラーメンを調理する

- 提供:調理したラーメンを店内で提供する、またはテイクアウトの場合は容器に入れて提供する

- 会計:客から代金を受け取り、売上を管理する

ラーメン屋経営では、仕入れたラーメンの材料を適切に管理し、品質の高いラーメンを提供することが重要です。また、店舗の立地や客層に合わせた価格設定も必要です。

ラーメン屋の売上は、提供したラーメンの数と客単価によって決まります。客単価を上げるためには、ラーメンの品質を高めることや、トッピングやサイドメニューを充実させることが有効です。

ラーメン屋の主な収益源と経営戦略

ラーメン屋の主な収益源は、ラーメンの販売による売上です。ラーメンの販売価格は、原価や人件費、家賃などを考慮して設定されます。

ラーメン屋の経営戦略としては、以下のようなものがあります。

- 差別化戦略:他店にはない独自のラーメンを提供することで、差別化を図る

- 低価格戦略:価格を抑えることで、価格に敏感な客層を取り込む

- ブランド戦略:ブランドイメージを確立することで、リピーターを獲得する

- 多店舗展開:複数の店舗を出店することで、売上を拡大する

ラーメン屋の経営では、売上を拡大しつつ、コストを適切に管理することが重要です。食材の仕入れ価格を抑えることや、人件費を適切に管理することが求められます。また、店舗の立地選びも重要な要素です。

ラーメン屋業界の市場動向と市場規模

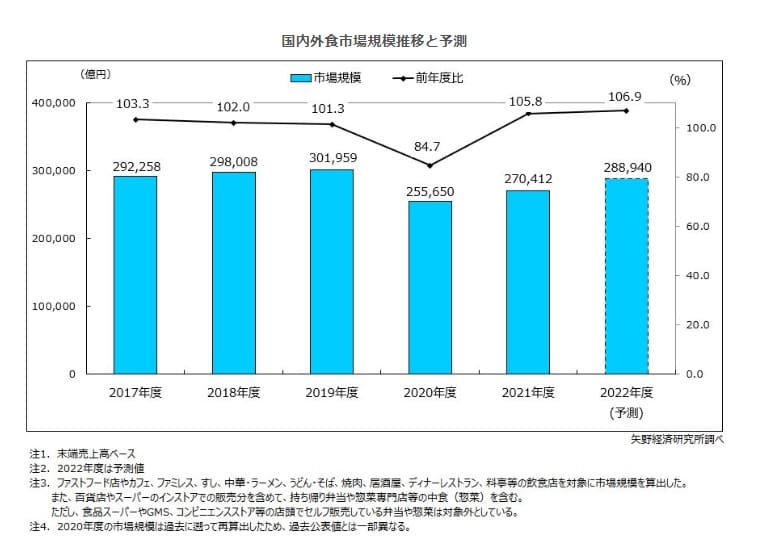

出典:株式会社矢野経済研究所「外食市場に関する調査を実施(2022年)」より

出典:株式会社矢野経済研究所「外食市場に関する調査を実施(2022年)」より

M&Aにおいて業界の現状とこれからを理解しておくことは非常に重要です。そこで、ここでは、ラーメン屋業の動向と今後について解説していきます。ぜひ参考にしてください。

ラーメン屋業界の市場規模と推移

ラーメン屋業界の市場規模は、2023年時点で4,385億円と推計されています。この数字は、日本国内のラーメン専門店の売上高を合計したものです。店舗数は2023年には1万6,200店とコロナ禍前を上回っています。

しかし、2020年に発生した新型コロナウイルス感染症の影響により、ラーメン屋業界の市場規模は一時的に縮小しました。外出自粛や営業時間の短縮などの影響で、ラーメン屋の売上高が減少したためです。ただし、テイクアウトやデリバリーの需要が高まったことで、市場規模の縮小は限定的なものにとどまりました。

ラーメン屋業界の競争環境

ラーメン屋業界は、大手チェーン店から個人経営の店舗まで、多種多様な事業者が存在する競争の激しい業界です。大手チェーン店は、ブランド力や価格競争力を武器に市場シェアを拡大しています。一方、個人経営の店舗は、独自の味や雰囲気を売りにして差別化を図っています。

ラーメン店は個人店や小規模チェーンが圧倒的に多く、上位企業のシェアが低いのが特徴です。総務省の経済構造実態調査や各社の資料を基にした推計では、業界シェア上位3社の売上高が市場規模に占める割合はハンバーガーが92%、牛丼が88%と寡占なのに対し、ラーメン店は8%程度にとどまっています。

ラーメン屋業界が持つ課題

ラーメン屋業界が持つ課題としては、以下のようなものがあります。

- 人手不足:ラーメン屋は労働集約型の業態であるため、人手不足が深刻な課題となっています。

- 原材料費の高騰:ラーメンの主要な原材料である小麦粉や豚肉の価格が上昇傾向にあり、原材料費の高騰が経営を圧迫しています。

- 店舗の老朽化:ラーメン屋の店舗の多くは、建物の老朽化が進んでいます。店舗の改装や建て替えには多額の投資が必要となります。

- 後継者不足:ラーメン屋の経営者の高齢化が進んでおり、後継者不足が深刻な課題となっています。

これらの課題に対応するためには、業務の効率化や原材料の調達方法の見直し、店舗の計画的な改装、後継者の育成などが求められます。

ラーメン屋業界の収益性と利益率

ラーメン屋業界の収益性は、店舗の立地や規模、業態によって大きく異なります。一般的に、ラーメン屋の売上高営業利益率は5~10%程度と言われています。この数字は、飲食業界全体の平均的な水準よりもやや低い水準です。

ラーメン屋の収益性が低い理由としては、以下のようなものがあります。

- 人件費の高さ:ラーメン屋は労働集約型の業態であるため、人件費の負担が大きくなります。

- 原材料費の高さ:ラーメンの主要な原材料である小麦粉や豚肉の価格が高騰傾向にあり、原材料費の負担が大きくなります。

- 店舗の家賃の高さ:ラーメン屋の店舗は、立地条件の良い場所に出店することが多いため、家賃の負担が大きくなります。

ただし、ラーメン屋の中には、高い収益性を実現している事例も存在します。例えば、人気ラーメン店の「一蘭」は、売上高営業利益率が15%程度と高い水準を維持しています。一蘭は、セントラルキッチンで集中的に調理することで、店舗運営の効率化を図っています。また、店舗のデザインや接客サービスにも工夫を凝らすことで、高い客単価を実現しています。

ラーメン屋業界の成長性と将来性

ラーメン屋業界は、今後も緩やかな成長が見込まれる業界です。日本国内では、ラーメンは国民食とも呼ばれるほど広く親しまれている料理です。また、海外でも日本食ブームの影響で、ラーメンの人気が高まっています。

ただし、ラーメン屋業界の成長性を実現するためには、以下のような取り組みが求められます。

- 新たな顧客層の開拓:ラーメンは若者に人気の高い料理ですが、今後は高齢者や女性など、新たな顧客層の開拓が求められます。

- 海外展開の推進:ラーメンの人気は海外でも高まっているため、海外展開を推進することで、新たな市場を開拓することができます。

- デリバリーの強化:新型コロナウイルス感染症の影響で、デリバリーの需要が高まっています。デリバリーを強化することで、新たな収益源を確保することができます。

また、ラーメン屋業界では、M&Aによる事業再編の動きも活発化しています。大手チェーン店が個人経営の店舗を買収することで、市場シェアを拡大する動きが見られます。M&Aを活用することで、ラーメン屋業界の成長性を高めることができると期待されています。

ラーメン屋業の動向と今後

ラーメン屋業界における動向について解説します。これからラーメン屋のM&Aを検討している人は、ぜひ情報の一部として参考にしてください。

ラーメン屋業界における動向について解説します。これからラーメン屋のM&Aを検討している人は、ぜひ情報の一部として参考にしてください。

ラーメン屋業界のトレンドと消費者ニーズの変化

ラーメン屋業界では、健康志向の高まりや多様化する消費者ニーズに対応するため、新しいトレンドが生まれています。例えば、低カロリーや野菜たっぷりのヘルシーなラーメン、グルテンフリーやビーガン向けのラーメンなどが登場しています。

また、SNSの普及により、見た目が美しく、インスタ映えするラーメンも人気です。ラーメン店では、味だけでなく、ビジュアルにもこだわったメニュー開発が行われています。

さらに、コロナ禍の影響で、テイクアウトやデリバリーへの需要が高まっています。ラーメン店でも、容器や包装の工夫、デリバリー専用メニューの開発など、新しいサービスへの対応が求められています。

ラーメン屋業界のイノベーションと新しい取り組み

ラーメン屋業界では、イノベーションと新しい取り組みが活発化しています。例えば、自動調理機やロボットを導入することで、人手不足の解消や業務効率化を図るラーメン店が出てきています。

また、AIを活用した味の分析や、顧客データの活用によるパーソナライズされたサービスの提供など、テクノロジーを活用した新しい取り組みも見られます。

さらに、ラーメン店とIT企業の提携事例も登場しています。ある事例では、ラーメン店とIT企業が提携し、店舗管理や顧客管理などの業務を効率化しました。IT企業の技術力を生かして、新しいサービスの開発や顧客満足度の向上につなげています。

ラーメン屋業界の海外展開と国際化の動き

日本のラーメンは、世界中で人気を集めており、ラーメン屋の海外展開が加速しています。アメリカでは2000年代初頭からラーメンブームが起こり、今なお人気が継続しています。

有名ラーメンチェーンの一風堂は、直営、現地企業とのジョイントベンチャー、ライセンス契約という3つの形態で海外事業を展開しており、2022年3月時点で海外店舗数は277店に達しています。

海外展開に際しては、現地の食材調達システムの構築が重要な課題となります。一風堂は、台湾での店舗展開において、アウトソーシング化という手法を模索しながら、食材調達システムを構築してきました。

海外展開には課題もありますが、日本食ブームの追い風を受けて、今後もラーメン屋の国際化の動きは続くと予想されます。

ラーメン屋業界のM&Aの動向

ラーメン屋業界におけるM&Aの動向について解説します。これからラーメン屋のM&Aを検討している人は、ぜひ情報の一部として参考にしてください。

ラーメン屋業界におけるM&Aの動向について解説します。これからラーメン屋のM&Aを検討している人は、ぜひ情報の一部として参考にしてください。

ラーメン屋業界におけるM&Aの目的と背景

ラーメン屋業界におけるM&Aは、主に業界内での競争力を強化し、市場シェアを拡大するために行われます。また、新しい市場への進出や、新技術の獲得も重要な目的です。特に、人手不足やコスト削減の課題を抱える中小企業では、資源を統合することで、これらの問題に効率的に対応しようとしています。

ラーメン屋業界のM&A件数と規模の推移

近年、ラーメン屋業界のM&A件数は増加傾向にあります。特に、都市部を中心に競争が激化しているため、小規模ながらも独自の強みを持つラーメン店が大手チェーンに買収されるケースが目立ちます。これにより、大手は新たな顧客層を取り込み、ブランド力を強化しています。

ラーメン屋業界のM&Aにおける売却相場と価格決定要因

ラーメン屋の売却相場は、その店舗の立地、ブランド価値、過去の収益実績に大きく左右されます。例えば、一等地に位置する人気ラーメン店は、高額で取引されることが一般的です。また、独自のレシピや顧客基盤が確立されている店舗は、そのポテンシャルを評価されやすいです。

ラーメン屋業界のM&Aにおける買収先の選定基準

買収先の選定においては、そのラーメン店のブランドイメージや市場での評価が重要視されます。また、将来的な成長可能性や、既存のビジネスモデルとの相性も考慮されます。買収を検討する際には、従業員の技術力や顧客サービスの質など、人的資源の評価も欠かせません。

以上のように、ラーメン屋業界におけるM&Aは、業界内での競争力強化や市場拡大、新技術の獲得を目的として活発に行われています。各企業は、M&Aを通じてさまざまな課題に対応し、持続可能な成長を目指しています。

ラーメン屋のM&Aをするメリット

ラーメン屋のM&Aを行うことには、売却側と買収側の両方にとって様々なメリットがあります。以下では、それぞれのメリットを詳しく見ていきます。

ラーメン屋のM&Aを行うことには、売却側と買収側の両方にとって様々なメリットがあります。以下では、それぞれのメリットを詳しく見ていきます。

| 売却側のメリット | 買収側のメリット |

|

|

売却側のメリット

ラーメン屋業界における売却側のメリットは、以下の通りです。

- 事業の継続と発展

- 経営資源の有効活用

- 財務状況の改善

- 経営リスクの軽減

- オーナーの引退や世代交代の実現

それぞれ詳しく解説していきます。

事業の継続と発展

M&Aを通じて事業を継続し、さらに発展させることができます。例えば、資金不足や人手不足などの問題を解決することができ、より大規模な事業展開を目指すことができます。

経営資源の有効活用

M&Aを通じて経営資源を有効に活用することができます。例えば、店舗のネットワークや知識、技術などを買収側が活用することができ、より効率的な事業運営が可能になります。

財務状況の改善

M&Aを通じて財務状況を改善することができます。例えば、売却側が持っている債務を買収側が引き取り、売却側は負債を減らすことができます。

経営リスクの軽減

M&Aを通じて経営リスクを軽減することができます。例えば、買収側が持っている知識や技術、ネットワークなどを活用して、売却側の事業を強化することができます。

オーナーの引退や世代交代の実現

M&Aを通じてオーナーの引退や世代交代を実現することができます。例えば、オーナーが引退したい場合、買収側に店舗を引き継ぎ、引退後の生活を安定させることができます。

買収側のメリット

ラーメン屋業界における買収側のメリットは、以下の通りです。

- 事業拡大と市場シェアの獲得

- ブランド力の強化

- ノウハウや技術の獲得

- シナジー効果による収益性の向上

- 投資リターンの獲得

それぞれ詳しく解説していきます。

事業拡大と市場シェアの獲得

M&Aを通じて事業を拡大し、市場シェアを獲得することができます。例えば、売却側の店舗を買収することで、買収側は新しい市場に進出することができます.

ブランド力の強化

M&Aを通じてブランド力を強化することができます。例えば、売却側の人気ラーメン店を買収することで、買収側は自社ブランドの信頼度や知名度を向上させることができます.

ノウハウや技術の獲得

M&Aを通じて売却側のノウハウや技術を獲得することができます。例えば、売却側が持っている独自のレシピや製造方法などを買収側が活用することができます.

シナジー効果による収益性の向上

M&Aを通じてシナジー効果を生み、収益性を向上させることができます。例えば、売却側と買収側の両方が持っている強みを結びつけることで、より高い収益を上げることができます.

投資リターンの獲得

M&Aを通じて投資リターンを獲得することができます。例えば、売却側の事業を成功させ、買収側の株価を上げることで、投資リターンを獲得することができます.

以上で、ラーメン屋のM&Aを行うことにおける売却側と買収側のメリットを紹介しました。ラーメン屋のM&Aは、売却側と買収側の両方にとって有益な取り組みであることがわかります。

ラーメン屋のM&Aの注意点

ラーメン屋のM&Aを行う際の注意点を解説します。ラーメン屋のM&Aを行う際の注意点は、以下の通りです。

ラーメン屋のM&Aを行う際の注意点を解説します。ラーメン屋のM&Aを行う際の注意点は、以下の通りです。

買収先の選定と評価の重要性

ラーメン屋のM&Aを行う場合、最初に行うべきことは、買収先の選定と評価です。買収先の選定には、業態や規模や展開メニューや強みなどを総合的に判断し、目的に沿ったシナジー効果の獲得が見込めるかどうかを検討する必要があります。

また、買収先の評価には、デューデリジェンス(DD)という手続きを実施することがあります。DDは、取引の対象となる企業や資産の真の価値を評価するために不可欠な手続きです。

デューデリジェンスの実施と情報開示の必要性

ラーメン屋のM&Aにおいては、デューデリジェンスの実施が必要となります。デューデリジェンスは、企業の財務状況、市場ポジション、競争力、将来の成長性などを詳細に調査し、取引価格が適正かどうかを評価します。

また、デューデリジェンスにおいては、報酬体系についての確認も必要です。報酬体系が明確でない場合、追加の費用が発生する可能性があります。そのため、報酬体系が明確であることを確認し、予算内でDD業務を進めることが望ましいです。

統合後のマネジメントとコミュニケーションの課題

ラーメン屋のM&Aにおいては、統合後のマネジメントとコミュニケーションが大きな課題となります。統合後のマネジメントには、両社のビジネス戦略の統合、人材統合、ITシステム統合、財務・会計統合などが含まれます。

また、コミュニケーションも重要で、一方的に経営方針を押し付けてしまわず、お客様にとってメリットのある戦略を策定し、しっかりとコミュニケーションを取ることが大切です。

従業員の処遇と雇用の維持

従業員の処遇と雇用の維持も重要な課題となります。M&Aによる事業承継を行うと、店舗のコンセプト・味などが完全に失われると考える人もいます。

しかし、適切な対応をすれば、従業員のスキルや知識を活かし、より良い店舗を作ることができます。また、従業員の処遇についても、明確な方針を決め、従業員に対するコミュニケーションを重視することが重要です。

ブランドイメージの維持と顧客対応

ブランドイメージの維持と顧客対応も重要な課題となります。M&Aに伴う変化が不安を与えたり、顧客の期待に添えなかったりすると、負の影響が生じる可能性があります。

そのため、顧客の声を聞き取り、顧客の期待に応える戦略を策定し、しっかりとコミュニケーションを取ることが重要です。

以上、ラーメン屋のM&Aにおける注意点を紹介しました。ラーメン屋のM&Aを行う場合は、これらの注意点を充分に考慮して、慎重にプロセスを進めることをおすすめします。

ラーメン屋におけるM&Aを成功させるためのポイント

ラーメン屋業界では、M&Aが活発に行われています。しかし、M&Aを成功させるためには、様々なポイントを考慮する必要があります。ここでは、ラーメン屋におけるM&Aを成功させるためのポイントを紹介します。

ラーメン屋業界では、M&Aが活発に行われています。しかし、M&Aを成功させるためには、様々なポイントを考慮する必要があります。ここでは、ラーメン屋におけるM&Aを成功させるためのポイントを紹介します。

- M&A戦略の立案

- 相場価格をよく理解しておく

- PMI(統合後プロセス)の確立

それぞれ詳しく解説していきます。

M&A戦略の立案

M&Aを成功させるためには、明確なM&A戦略の立案が必要です。M&A戦略は、自社の事業展開や市場拡大を目的として、買収先の選定や買収形態、買収後の統合方針などを含みます。

M&A戦略を立案する際には、自社の強みや弱み、市場動向、競合他社などを考慮して、適切な戦略を立案する必要があります。

相場価格をよく理解しておく

ラーメン屋におけるM&Aでは、買収先の評価額や買収価格が重要な要素となります。買収価格は、買収先の売上高や利益、資産状況、市場価格などを考慮して決定されます。

そのため、M&Aを行う前に、市場価格や同業界のM&A事例などを調査し、相場価格をよく理解しておく必要があります。

PMI(統合後プロセス)の確立

M&Aを成功させるためには、買収後の統合後プロセス(PMI)の確立が重要です。PMIは、買収後の統合方針や業務統合、人材統合、ITシステム統合などを含みます。

PMIを確立する際には、買収先の文化や従業員の思いやり、自社の管理理念やビジョンなどを考慮して、スムーズな統合を実現する必要があります。

PMIを円滑に進めるためには、専任のチームを設置し、統合計画を綿密に立てることが求められます。加えて、従業員との丁寧なコミュニケーションを通じて、理解と協力を得ることが欠かせません。

こうしたデメリットを避けるためには、M&A仲介を利用することが強く推奨されます。M&A仲介は、豊富な知識と経験を持つ専門家が、統合計画の策定から実行までを一貫してサポートしてくれます。両社の文化的な違いを踏まえたコミュニケーション施策の立案や、ノウハウの共有促進なども、M&A仲介の得意とするところです。

M&A仲介を活用することで、PMIを適切に管理し、統合効果を最大化することができるのです。M&A成功の鍵は、PMIの確立にあると言っても過言ではありません。

「M&A HACK」は、戦略策定から買い手の紹介まで、M&A取引を完全成功報酬制でサポートする仲介サービスです。当サービスでは、リスクを気にすることなく、一貫した支援を提供しています。初めてのご相談は無料ですので、ご興味のある方はぜひ下記からお問い合わせください。

無料相談のご予約:

https://sfs-inc.jp/ma/contact

ラーメン屋業のM&Aにおける成功事例

ラーメン屋業界におけるM&Aの成功事例を紹介します。これからラーメン屋業界におけるM&Aを検討している人は、ぜひ参考にしてください。

ラーメン屋業界におけるM&Aの成功事例を紹介します。これからラーメン屋業界におけるM&Aを検討している人は、ぜひ参考にしてください。

1.株式会社テンポスホールディングスによる日の出らーめんとのM&A

株式会社テンポスホールディングスは、2017年11月1日にラーメン店「日の出らーめん」をM&Aしました。この取引により、「日の出らーめん」はテンポスグループの一員となり、全国展開を加速させることになります。

買収を行ったテンポスホールディングスは、東京都大田区に本社を置く企業で、飲食店の運営やフランチャイズ事業を展開しています。テンポスグループは、ステーキレストランや居酒屋、ビュッフェレストラン、カフェ業態など、多様な飲食店を全国に82店舗展開し、年商94億円を達成しています。

売却された「日の出らーめん」は、2000年に神奈川県横浜市中区に第一号店を出店して以来、濃厚で極太の麺を特徴とするラーメン、つけ麺、まぜそばを提供してきました。特に「剛つけ麺」「ガッツ麺 DX」は、ラーメンマニアの間でも高い評価を受けています。

このM&Aの目的は、テンポスグループが外食事業で得た経営ノウハウを活かし、日の出らーめんの多店舗展開を図ることです。計画では、一年間で直営店5店、フランチャイズ店20店を新たに開店し、5年で100店舗の全国展開を目指しています。

2.株式会社鉄人化計画による株式会社フククルフーズとのM&A

2020年3月25日、株式会社鉄人化計画は、株式会社フククルフーズから「直久」ブランドのラーメン事業を譲り受けることを発表しました。この取引により、鉄人化計画は「直久」ブランドのラーメン事業を新たに手がけることになります。

譲渡されたラーメン事業は、東京都や神奈川県、千葉県、埼玉県に約20店舗を展開しており、創業100年以上の歴史を持つ老舗ブランドです。鉄人化計画は、カラオケ事業を主力とする企業で、今回のM&Aにより飲食事業への進出を図ります。

売却企業のフククルフーズは、複数の事業を運営しており、ラーメン事業のみの経常利益の算定が困難なため、詳細は非開示とされています。しかし、2019年3月期の売上高は73 百万円、営業利益は▲3百万円、経常利益は▲3百万円と公表されています。

このM&Aの目的は、鉄人化計画が事業の規模と範囲の拡大を図ることにあります。特に「直久」ブランドのラーメン事業は、長い歴史や高い知名度、店舗の展開地域や顧客層が鉄人化計画のカラオケ事業とのシナジー効果を見込めると判断されたため、子会社化し事業を譲受することになりました。

参考:株式会社直久の株式の取得(子会社化)及び 当該子会社による事業譲受に関するお知らせ

3.株式会社ギフトによる有限会社ラーメン天華及び有限会社ケイアイケイフーズとのM&A

2019年7月、株式会社ギフトは、有限会社ラーメン天華と有限会社ケイアイケイフーズの株式を取得し、これらを子会社化することを決定しました。

ラーメン天華は、北関東を中心に9店舗を展開するラーメン企業で、味噌ラーメン業態などを直営店で展開しています。一方、ケイアイケイフーズは、自社製麺と自社製造の宇都宮餃子などの食材を供給している企業です。

買収を行った株式会社ギフトは、国内外で飲食店を展開する企業で、特にラーメン業態の拡張を図っています。ラーメン天華とケイアイケイフーズの子会社化により、ギフトは北関東での事業基盤を強化し、新たなラーメン業態の展開を模索することを目的としています。

このM&Aの目的は、ギフトグループの経営戦略をさらに強化し、企業価値の向上に繋げることです。相互のシナジー効果を発揮することで、多種多様なラーメンをお客様に提供し、国内1,000店舗の出店を目指すというギフトの目標達成に寄与することが期待されています。

参考:有限会社ラーメン天華及び有限会社ケイアイケイフーズの株式の取得(子会社化) に関するお知らせ

4.株式会社吉野家ホールディングスによる宝産業株式会社とのM&A

吉野家ホールディングスは、2024年4月26日に宝産業株式会社の全株式を取得し、子会社化することを決定しました。

宝産業は、1970年に京都で創業し、ラーメン店向けの麺やスープ、タレなどを製造販売している企業です。国内には京都工場、関東工場を持ち、海外ではアメリカ、フランス、タイ、インドネシア、フィリピンに拠点を有しています。

吉野家ホールディングスは、牛丼チェーンで知られる飲食企業で、今回のM&Aによりラーメン事業を強化し、新たな収益の柱を築くことを目指しています。宝産業の高品質なラーメン商材と吉野家グループの経営資源を組み合わせることで、双方にとっての成長とシナジー効果が期待されます。

このM&Aの目的は、吉野家ホールディングスがラーメン事業を次なる成長の柱と位置づけ、中期経営計画の基盤づくりを進めることにあります。宝産業の子会社化により、ラーメン事業の収益基盤を強化し、企業価値の向上を目指すとしています。

5.株式会社グルメ杵屋による株式会社雪村及び株式会社ゆきむら亭エフシー本部との資本提携

株式会社グルメ杵屋は、2020年4月20日に株式会社雪村及び株式会社ゆきむら亭エフシー本部との資本提携を行いました。この提携により、グルメ杵屋はこれら二社の株式を取得し、新たな事業展開を図ることになります。

株式会社グルメ杵屋は、主にうどんやそばを提供する飲食店チェーンを運営しており、全国に多くの店舗を持つ大手企業です。一方、株式会社雪村及び株式会社ゆきむら亭エフシー本部は、ラーメン店を中心とした飲食店を展開しており、特に「ゆきむら亭」ブランドで知られています。

この資本提携の主な目的は、グルメ杵屋がラーメン市場に進出し、事業の多角化を図ることです。雪村及びゆきむら亭エフシー本部の持つラーメン事業のノウハウと、グルメ杵屋の運営資源を組み合わせることで、双方のブランド力を強化し、新たな顧客層を獲得することを狙っています。また、この提携により、グルメ杵屋は新しいメニュー開発やサービスの向上を図り、さらなる成長を目指す計画です。

参考:「株式会社雪村」及び「株式会社ゆきむら亭エフシー本部」株式取得による資本提携のお知らせ

6.アスラポート株式会社によるASRAPPORT DINING USA, INC.とのM&A

2024年4月24日、アスラポート株式会社は、株式会社JFLAホールディングス(以下、JFLAHD)の子会社であるASRAPPORT DINING USA, INC.(以下、ADU)及びその子会社であるSUSHI BOY INC.の株式を取得し、これらを子会社化することを決定しました。この取引により、アスラポートはアメリカにおける飲食店や持ち帰り寿し店を展開するSUSHI BOYを含む11店舗を新たにグループに迎え入れることになります。

買収を行ったアスラポートは、東京都中央区に本社を置く企業で、飲食店の運営及びフランチャイズ事業を展開しています。一方、売却されたJFLAHDは、外食フランチャイズ本部の運営や食材の輸出販売などを手掛けており、東京都中央区日本橋蛎殻町に所在しています。

このM&Aの主な目的は、アスラポートが欧州・欧米における更なる新規出店展開を進め、海外事業規模の拡大を図ることにあります。ADU社はアメリカで飲食店を展開しており、アスラポートの海外事業の拡充に新たな付加価値をもたらすと判断されました。また、ADU社の親会社であるJFLAHDとの間で株式取得に関する合意に至ったため、子会社化が決定されたのです。

参考:当社連結子会社による株式譲渡契約締結(株式取得による子会社化)に関するお知らせ

7.株式会社フルキャストホールディングスによるグロービート株式会社とのM&A

2023年6月23日、フルキャストホールディングスは、グロービート株式会社の全株式を取得し、これを完全子会社化することを決定しました。

グロービート株式会社は、東京都杉並区に本社を置き、ラーメン店「らあめん花月嵐」をはじめとする飲食チェーンを運営しています。この会社は、グロービート・ホールディングス株式会社を親会社とし、グロービート・ジャパン株式会社を孫会社に持っています。

フルキャストホールディングスは、人材派遣やアウトソーシングサービスを提供する企業で、今回のM&Aにより新たな業態への進出を図ります。この取引により、フルキャストホールディングスは、飲食業界における事業拡大と収益基盤の強化を目指します。

売却されたグロービート株式会社は、国内外で199店舗を展開し、特にアジア市場において強い存在感を示しています。同社は、ラーメン市場における競争優位性を持ち、新商品の投入や有名店とのコラボレーションを通じて、ブランド力を維持しています。

このM&Aの主な目的は、フルキャストホールディングスが飲食業界での事業多角化を図り、新たな収益源を確保することにあります。また、グロービート株式会社の持つブランド力とフルキャストホールディングスの経営資源を組み合わせることで、相乗効果を生み出し、両社の成長を加速させることを狙っています。

参考:グロービート株式会社の株式の取得(子会社化)に関するお知らせ

8.株式会社ストライダーズによる有限会社増田製麺とのM&A

2023年5月30日、株式会社ストライダーズは、有限会社増田製麺の株式を取得し、同社を子会社化しました。この取引により、ストライダーズは増田製麺の株式の一部を佐藤豊明氏と佐藤雅子氏から取得しました。佐藤豊明氏は増田製麺の代表取締役であり、佐藤雅子氏も同社の大株主です。

買収を行った株式会社ストライダーズは、東京都に本社を置くIT関連事業を主力とする企業で、新たなビジネスプラットフォームの創造を目指しています。一方、売却された有限会社増田製麺は、神奈川県横須賀市に本社を置き、昭和48年に設立された麺類製造販売会社です。増田製麺は、特に「横浜家系ラーメン」の製麺を主力としており、地元で高い評価を受けています。

このM&Aの主な目的は、ストライダーズが食品業界への進出を図り、事業の多角化を進めることにあります。増田製麺の製麺技術と既存の顧客基盤を活用することで、ストライダーズは新たな収益源を確保し、企業価値の向上を目指しています。また、増田製麺にとっても、ストライダーズの資本と経営資源を活用することで、さらなる事業拡大と安定した経営基盤の構築が期待されます。

9.株式会社ヒカリッチアソシエイツによる株式会社RaイノベーションとのM&A

2021年3月30日、株式会社ヒカリッチアソシエイツは、東京都内で「らぁ麺やまぐち」「らぁ麺やまぐち 辣式」「つけ麺 麦の香」を展開する株式会社Raイノベーションの全株式を取得し、連結子会社化することを発表しました。この取引により、ヒカリッチアソシエイツは、Raイノベーションが持つラーメン事業をグループに迎え入れることになります。

買収を行ったヒカリッチアソシエイツは、飲食店の運営を行う企業で、「焼きあご塩らー麺たかはし」を東京都および神奈川県で多店舗展開しています。一方、売却されたRaイノベーションは、ミシュランガイドや食べログ百名店、東京ラーメンオブザイヤーなど、権威ある賞を多数受賞しており、高いブランド力と商品開発力を持っています。

今回のM&Aの目的は、ラーメンを通じた顧客体験価値の創造や、業界の地位向上について、両社の志が一致しており、互いの強みを補い合うことによって大きなシナジーを見込めるとの判断に至ったためです。また、今回の株式取得による店舗名の変更は予定しておらず、今後は両社の強みを活かしながら、メニュー開発や新規事業の創出に取り組むとともに、お客様のニーズに沿ったより良い店舗体験の提供に努めるとしています。

10.MatsuyaFoods USA, Inc.によるYonehama, Inc.及びYonehama International, Inc.とのM&A

2005年11月28日、株式会社松屋フーズは、米国現地法人子会社「Matsuya Foods USA, Inc.」を通じて、「Yonehama, Inc.」と「Yonehama International, Inc.」の2社の株式を100%取得しました。また、同日、「Japan Catering Service, Inc.」の資産の一部も購入しました。

買収を行った「Matsuya Foods USA, Inc.」は、松屋フーズの完全子会社で、米国における事業展開を担っています。この子会社は、米国内での飲食店運営を主な事業としており、今回のM&Aにより、さらなる市場拡大を目指しています。

売却された「Yonehama, Inc.」は、ニューヨーク市に本社を置き、ラーメンや居酒屋など複数の飲食店を運営しています。また、「Yonehama International, Inc.」は、Yonehamaグループの管理部門として機能しており、経理や事務、総務業務を担当しています。

このM&Aの主な目的は、松屋フーズが世界最大規模の外食マーケットである米国市場での事業展開を加速させることです。また、日本国内での新業態開発におけるノウハウの取得も目指しています。これにより、松屋フーズはグローバルな飲食業界での競争力を高め、さらなる成長を遂げることを期待しています。

参考:海外子会社による株式の取得及び資産の一部購入のお知らせ

11.株式会社永谷園による藤原製麺株式会社とのM&A

2008年9月16日、永谷園株式会社は藤原製麺株式会社の株式を取得し、藤原製麺を子会社化しました。この取引により、永谷園は藤原製麺の株式の約50.95%を保有することになります。

買収を行った永谷園株式会社は、即席食品を中心に食品事業を展開している企業で、特に「お茶づけ海苔」や「冷やし中華はじめました」などで知られています。本社は東京都にあり、国内外で多くの製品を提供しています。

売却された藤原製麺株式会社は、北海道旭川市に本社を置き、乾燥麺の製造及び販売を行っている企業です。1957年の設立以来、ラーメンをはじめとする多様な麺類の製造に長けており、特にラーメン業界ではその技術力が高く評価されています。

このM&Aの目的は、永谷園が藤原製麺の製麺技術と自社の加工食品分野における開発能力を融合させ、新たな麺市場の開拓を進めることにあります。また、確固たる原料供給体制を構築し、即席めん市場とは異なる新しい市場を創出することを目指しています。この戦略により、両社の協力関係を一層強化し、業績の向上を図ることが期待されています。

12.株式会社小僧寿しによる東洋商事株式会社とのM&A

2023年4月21日、株式会社小僧寿しは、株式会社モリヨシを完全子会社化することを発表しました。この取引により、小僧寿しはモリヨシの全株式を取得し、モリヨシは小僧寿しの完全な傘下に入りました。

買収を行った株式会社小僧寿しは、寿司チェーン店の運営を主業務とする企業で、ラーメン業態の「どさん子」を含め、全国に多数の店舗を展開しています。小僧寿しは、デリバリーやテイクアウトサービスの強化を進めており、新たな事業展開を模索しています。

売却された株式会社モリヨシは、和惣菜を中心に製造及び販売を行っている企業で、特に手作りの高品質なお惣菜で知られています。モリヨシは、その製造技術と品質管理において高い評価を受けており、多くの食品販売店やレストランに製品を供給しています。

このM&Aの主な目的は、小僧寿しの商品ラインナップを拡充し、消費者に対してより多様な食品を提供することです。モリヨシの和惣菜製造技術を活用することで、小僧寿しはデリバリー事業や店舗でのメニュー多様化を図ることができ、さらなる顧客満足度の向上が期待されます。また、両社のシナジー効果により、効率的な供給体制の構築とコスト削減が可能となり、経営効率の向上にも寄与すると考えられています。

参考:株式譲渡契約締結(株式取得による完全子会社化)に関するお知らせ

13.JBレストラン株式会社による株式会社ハットリフーズとの吸収合併

2023年4月11日、株式会社JBレストランと株式会社ハットリフーズが合併しました。この合併により、JBレストランが存続会社となり、ハットリフーズはその一部として統合されました。両社は同じ住所に所在しており、合併後も事業内容や決算期に変更はありません。

買収企業であるJBレストランは、2014年に設立された会社で、ラーメンや中華料理を主力とするレストランビジネスを展開しています。資本金は800万円で、発行済株式数は100株です。

一方、売却企業のハットリフーズは、1987年に設立され、2019年にM&Aにより取得されました。主にあんかけスパゲッティを提供するレストランビジネスを行っており、資本金は1,000万円、発行済株式数は200株です。

この合併の主な目的は、経営資源の活用と組織運営の効率化、さらに収益力の強化を図ることです。JBレストランは、ハットリフーズの事業を取り込むことで、メニューの多様化やサービスの向上を目指し、より広範な顧客層にアプローチする計画です。この戦略により、両社の強みを生かした新たなビジネスモデルの構築を目指しています。

14.兼松株式会社による株式会社物語コーポレーションとのM&A

兼松株式会社は、2023年2月8日に外食企業大手の株式会社物語コーポレーションの株式を取得しました。

物語コーポレーションは、焼肉業態で国内売上高首位、ラーメン業態で第二位という実績を持つ企業です。1949年12月に創業し、愛知県豊橋市に本社を置いています。外食事業を主としており、焼肉、ラーメン、お好み焼きレストランチェーン、和食店を直営およびフランチャイズチェーンで展開しています。

兼松は、物語コーポレーションの創成期から食材供給を通じて良好な関係を築いてきました。今回の株式取得により、両社の関係をさらに強化し、共に発展を目指します。兼松の中期ビジョン「future 135」では「アジア食市場の深耕」を注力分野としており、物語コーポレーションの海外展開の方向性と合致しています。インドネシアでの合弁事業など、さらなる協業を推進する計画です。

このM&Aの目的は、物語コーポレーションの「業態開発型リーディングカンパニー」の実現を支援し、兼松のアジア食市場における事業拡大を図ることにあります。両社の強みを活かした新たな価値創造を追求し、日本および海外市場での成長を目指しています。

参考:兼松、外食企業大手「物語コーポレーション」の株式を取得

15.株式会社トリドールホールディングスによる株式会社ZUNDとのM&A

2017年11月13日、株式会社トリドールホールディングスは、関西・中国地方を中心に人気を集める姫路発祥の背脂系濃厚とんこつラーメン「ずんどう屋」を運営する株式会社ZUNDの株式を取得し、グループ化することを決定しました。これにより、「ずんどう屋」はトリドールホールディングスの一員となり、今後はグループの資金力や購買力、店舗開発力を活かして、ロードサイドを中心に国内300店舗展開を目指します。

買収を行った株式会社トリドールホールディングスは、兵庫県神戸市に本社を置く企業で、国内外で様々な飲食店を展開しています。特に「丸亀製麺」などのうどんチェーンで知られ、外食産業において強い影響力を持っています。

売却された株式会社ZUNDは、兵庫県姫路市に本社を置き、2002年に1号店をオープンして以来、国内33店舗、海外に1店舗を展開しています。こだわりの味とデザイン性の高い店舗で知られ、多くの顧客に支持されています。

このM&Aの主な目的は、トリドールホールディングスが国内市場での更なる拡大を図ることにあります。また、ずんどう屋の持つ独自のブランド力とトリドールの運営ノウハウを組み合わせることで、双方の強みを最大限に活かし、新しい外食文化の創造を目指しています。

まとめ

本記事では、ラーメン屋のM&Aについて、そのメリットや成功のポイント、注意すべき点などを詳しく解説しました。

本記事では、ラーメン屋のM&Aについて、そのメリットや成功のポイント、注意すべき点などを詳しく解説しました。

まとめのポイント

- M&Aの基本を理解する

- 成功のための戦略を立てる

- 市場の動向を把握する

- 統合後のプロセスを確立する

- 専門家の意見を参考にする

ラーメン屋のM&Aは、適切な準備と戦略が成功の鍵です。この記事を読んだ後、具体的なM&A案件への問い合わせや、無料のM&A相談サービスへの登録を検討してみてはいかがでしょうか。専門家のアドバイスを受けながら、あなたのラーメン屋経営をさらに発展させる一歩を踏み出しましょう。