「会計士・税理士事務所のM&Aにどれほどの価値があるのでしょうか?」

「自身の事務所を売却検討中ですが、何を基準に進めれば良いのか知りたい」

この記事をご覧の方は、このような疑問をお持ちの方が多いのではないでしょうか。

市場には情報が氾濫しており、何が正しく何が誤っているのかを見極めるのは一苦労です。また、専門的な知識が必要なため、一般の情報では深い理解が難しい場合もあります。

そこで、今回はM&Aの専門企業である「M&A HACK」が、会計士・税理士事務所のM&A・事業承継に関する全知識をわかりやすく解説します。売却相場や実際の事例、成功するためのポイントまで具体的に紐解いていくため、ぜひ参考にしてください。

目次

会計士・税理士事務所とは

このセクションでは、会計士・税理士事務所の具体的な定義から始め、会計士・税理士事務所の役割と責任などについて解説していきます。

会計士・税理士事務所業界の定義

会計士・税理士事務所は、企業や個人の会計、税務、監査に関するサービスを提供する専門家集団です。

有資格者が、クライアントの財務状況を正確に把握し、適切な助言を行うことで、経営意思決定をサポートします。また、法律に基づく監査業務を通じて、企業の財務報告の信頼性を確保する役割も担っています。

経理業務の代行や、税務申告書の作成、財務諸表の作成や分析、経営計画の策定支援など、幅広いサービスを提供しています。

クライアントとの信頼関係を築きながら、長期的なパートナーとして成長をサポートすることを目指しており、的確なアドバイスを提供することが求められます。

会計士・税理士事務所の役割と責任

会計士・税理士事務所は、クライアントの財務状況を正確に把握し、適切な助言を行うことで、クライアントの経営意思決定をサポートする重要な役割を担っています。

以下の表は、会計士・税理士事務所の主な業務とその内容をまとめたものです。

| 業務 | 内容 |

| 会計帳簿の作成 | クライアントの経済活動を記録し、財務状況を明らかにする |

| 税務申告書の作成代行 | クライアントに代わって税務申告書を作成し、適切な税務処理を行う |

| 財務諸表の監査 | クライアントの財務諸表が適正に作成されているかを検証する |

| 経営コンサルティング | クライアントの経営課題を分析し、解決策を提案する |

これらの業務を通じて、会計士・税理士事務所は以下のような責任を果たしています。

- クライアントの財務状況を正確に把握し、適切な助言を行うことで、クライアントの経営意思決定をサポートする。

- 上場企業の監査を担当する場合は、投資家保護の観点から、財務報告の信頼性を確保する。

会計士・税理士事務所は、高度な専門知識と倫理観を持って業務を遂行することが求められます。クライアントの信頼に応え、社会の期待に応えるために、常に品質の高いサービスを提供することが重要です。

事務所組織の構造と運営

会計士・税理士事務所の組織構造は、事務所の規模によって異なりますが、一般的には、パートナー(経営者)、マネージャー、スタッフなどの階層で構成されています。

パートナーは事務所の経営に関する意思決定を行い、マネージャーはスタッフの指導・監督を行います。スタッフは、実際の会計・税務業務を担当します。

事務所の運営においては、業務の品質管理、情報セキュリティ管理、人材育成などが重要な課題となります。

会計士・税理士事務所業界の市場動向と市場規模

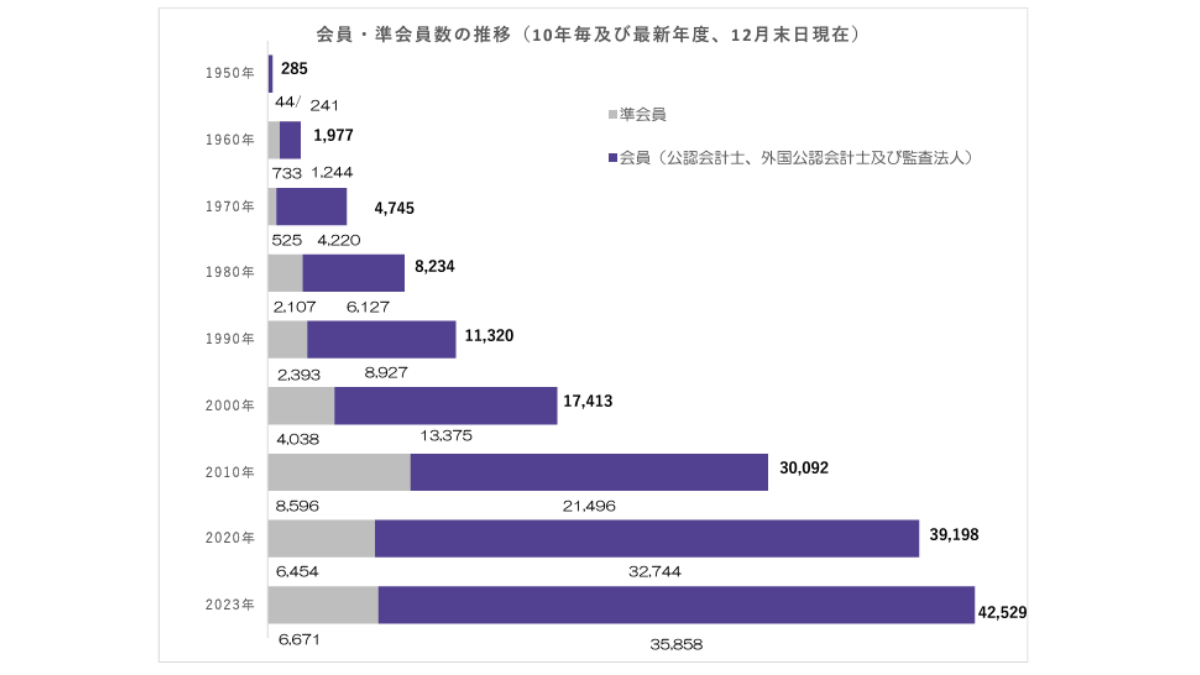

日本公認会計士協会「会員・準会員数の推移(10年毎及び最新年度、12月末日現在)」より

日本公認会計士協会「会員・準会員数の推移(10年毎及び最新年度、12月末日現在)」より

M&Aにおいて業界の現状とこれからを理解しておくことは非常に重要です。そこで、ここでは、会計士・税理士事務所業の動向と今後について解説していきます。ぜひ参考にしてください。

会計士・税理士事務所業界が持つ課題

会計士・税理士事務所業界は、近年、様々な課題に直面しています。以下の表は、業界が抱える主な課題とその内容をまとめたものです。

| 課題 | 内容 |

| 高度な専門知識の必要性 | 複雑化する企業の経営環境に対応するため、高度な専門知識が求められる |

| グローバルな対応力 | 国際化の進展に伴い、海外の会計基準や税法に精通する必要がある |

| テクノロジーへの対応 | AIやクラウドなどのテクノロジーを活用し、業務のデジタル化や自動化を進める必要がある |

| 監査の品質向上 | 会計不正やコンプライアンス違反などの企業不祥事を防止するため、監査の品質向上が求められる |

| 独立性の確保 | 監査の信頼性を確保するため、監査人の独立性を保つことが重要である |

これらの課題に対応するため、会計士・税理士事務所業界では以下のような取り組みが必要とされています。

- 継続的な専門知識の更新と、グローバルな視点の獲得

- テクノロジーの活用によるデジタル化と自動化の推進

- 監査の品質管理体制の強化と、独立性の確保に向けた取り組み

会計士・税理士事務所業界が、これらの課題を克服し、高品質なサービスを提供し続けることができるかが、業界の発展にとって重要なポイントとなるでしょう。

会計士・税理士登録者数の推移

公認会計士登録者数、税理士登録者数ともに毎年増加傾向にあります。

- 会計士登録者数:日本公認会計士協会によると、2020年の会員・準会員数が39,198人に対し、2023年は42,529人となっている。

- 税理士登録者数:日本税理士会連合によると、2020年の登録者数は80,692人に対し、2024年は81,280人となっている。

この増加傾向の背景には、企業活動のグローバル化や経営の複雑化により、会計・税務のプロフェッショナルに対する需要が高まっていることがあります。

会計・税務に関連する法改正や制度変更が頻繁に行われていることから、専門家によるサポートの必要性が増しているのも一因と考えられます。

ただし、会計士・税理士業界では、士業の高齢化が進んでおり、今後は若手人材の育成と確保が重要な課題となっています。

業界全体として、魅力的なキャリアパスの提示や働き方改革などを通じて、次世代を担う人材の確保に取り組んでいく必要があるでしょう。

技術進化が業界に与える影響

AIやビッグデータ、クラウドなどのテクノロジーの進化は、会計士・税理士事務所業界に大きな影響を与えています。

従来は手作業で行っていた会計・税務業務の多くが自動化されるようになり、業務の効率化が進んでいます。また、ビッグデータ分析により、企業の財務状況をより詳細に把握できるようになりました。

一方で、テクノロジーの進化に伴い、セキュリティリスクへの対応や、ITスキルを持った人材の確保などが新たな課題となっています。

会計士・税理士事務所業の動向と今後

会計士・税理士事務所業界の動向と今後について解説します。これから会計士・税理士事務所のM&Aを検討している人は、ぜひ情報の一部として参考にしてください。

デジタル化と自動化の進展

会計士・税理士事務所業界では、デジタル化と自動化が急速に進んでいます。クラウド会計ソフトやAIを活用した業務効率化により、従来は手作業で行っていた会計・税務業務の多くが自動化されるようになりました。

これにより、業務の生産性が向上し、人的ミスも減少しています。また、ペーパーレス化が進み、書類の保管や検索も容易になりました。

今後は、ブロックチェーンなどの新技術の活用により、さらなる業務の効率化と高度化が期待されています。

業界内の競争激化とその原因

会計士・税理士事務所業界では、競争が激化しています。その主な原因は、大手事務所による業務の効率化や低価格化、中小事務所の乱立、税理士法人化の進展などです。

大手事務所は、規模のメリットを活かし、業務の標準化や自動化を進めることで、低価格でのサービス提供を実現しています。

一方、中小事務所は、差別化を図るために、特定の業種や地域に特化したサービスを提供するようになっています。競争激化に伴い、業界再編の動きも活発化しています。

新興市場への進出戦略

会計士・税理士事務所業界では、新興国市場への進出が活発化しています。アジアを中心とする新興国では、経済成長に伴い、会計・税務サービスの需要が高まっています。

日本の会計士・税理士事務所は、現地の会計事務所との提携や、現地法人の設立などを通じて、新興国市場への進出を図っています。進出に当たっては、現地の法制度や商習慣の理解、人材の確保などが課題となります。

一方で、新興国市場での事業展開は、国内市場の成熟化を背景に、成長戦略の一つとして注目されています。

持続可能性と倫理的実践の重要性

会計士・税理士事務所業界では、持続可能性と倫理的実践の重要性が高まっています。

企業の不正会計や不適切な税務処理などの不祥事が相次いだことを受け、監査の品質向上や独立性の確保が重要な課題となっています。また、国連が提唱するSDGs(持続可能な開発目標)への対応も求められるようになりました。

会計士・税理士事務所は、ESG(環境・社会・ガバナンス)に関する情報開示の支援や、社会的責任投資の促進などを通じて、持続可能な社会の実現に貢献することが期待されています。

人材育成と教育の最新トレンド

会計士・税理士事務所業界では、人材育成と教育が重要な課題となっています。AIやビッグデータなどのテクノロジーの進化に伴い、高度な専門知識とITスキルを兼ね備えた人材の確保が必要になっています。

また、グローバル化の進展に伴い、国際会計基準や海外の税務に精通した人材の育成も求められています。このため、事務所内での研修制度の充実や、大学や専門学校との連携強化などが進められています。

さらに、e-ラーニングなどのオンライン教育の活用により、柔軟な学習機会の提供も可能になっています。

会計士・税理士事務所業界のM&Aの動向

会計士・税理士事務所業界におけるM&Aの動向について解説します。これから会計士・税理士事務所のM&Aを検討している人は、ぜひ情報の一部として参考にしてください。

M&A市場の現状分析

会計士・税理士事務所業界では、M&Aが活発化しています。背景には、事業承継問題の深刻化や、競争激化に伴う業界再編の動きがあります。

特に、中小事務所では、後継者不足から事業承継が困難になるケースが増えており、M&Aによる事業の引き継ぎが増加しています。

また、大手事務所による中小事務所の買収も活発化しており、規模のメリットを活かした事業拡大を図る動きがみられます。M&A市場の拡大に伴い、M&A仲介業者の参入も増加しています。

事務所間連携の増加の背景

会計士・税理士事務所業界では、事務所間連携が増加しています。その背景には、事務所の規模拡大や業務の効率化、専門性の向上などがあります。

事務所間連携には、業務提携や合併、事業譲渡などの形態があります。業務提携は、互いの強みを活かしながら、業務の幅を広げるために行われます。

合併は、規模のメリットを活かし、業務の効率化や競争力の強化を図るために行われます。事業譲渡は、事業承継問題の解決や、不採算部門の切り離しなどを目的に行われます。

M&Aにおける法的課題と対策

会計士・税理士事務所のM&Aにおいては、法的課題への対応が重要です。特に、事務所の合併や事業譲渡の際には、契約書の作成や手続きの履行に注意が必要です。

また、クライアントの個人情報の取り扱いや、監査の独立性の確保などにも配慮が求められます。このため、M&Aの実行に当たっては、弁護士などの専門家の助言を得ることが不可欠です。

さらに、M&A後の業務の引き継ぎや、人材の融和なども重要な課題となります。円滑な業務の引き継ぎを行うためには、事前の計画策定と、定期的なモニタリングが必要です。

技術投資とM&Aの関係

会計士・税理士事務所業界では、技術投資とM&Aの関係が注目されています。AIやクラウドなどのテクノロジーの進化に伴い、業務のデジタル化や自動化への対応が必要になっています。

しかし、中小事務所では、技術投資の余力が乏しいケースが多いのが実情です。このため、大手事務所による中小事務所の買収が活発化しています。

大手事務所は、M&Aを通じて、技術基盤の強化や人材の確保を図っています。一方、中小事務所にとっては、M&Aによる技術基盤の強化が、競争力の向上につながると期待されています。

会計士・税理士事務所のM&Aをするメリット

会計士・税理士事務所のM&Aにおいてのメリットを売却側・買収側の両方から解説します。メリットを元にして会計士・税理士事務所のM&Aを検討してください。

| 売却側のメリット | 買収側のメリット |

|

|

売却側のメリット

会計士・税理士事務所業界における売却側のメリットは、以下の通りです。

- 資金調達と資本効率の向上

- リスク分散と事業の持続性

- 事業承継のスムーズな実施

- 市場での競争力強化

- ブランド価値の向上

それぞれ詳しく解説していきます。

資金調達と資本効率の向上

会計士・税理士事務所を売却することにより、まとまった資金を調達することができます。この資金を活用して新たな投資を行ったり借入金を返済したりすることで、資本効率を高めることができます。

特に、事業拡大に必要な資金を調達するのが難しい中小事務所にとっては、M&Aによる資金調達が有効な選択肢となります。

リスク分散と事業の持続性

会計士・税理士事務所を売却することで、事業リスクを分散することができます。特に、特定の業種や地域に依存している事務所にとっては、事業環境の変化によるリスクが高くなります。

M&Aを通じて、事業の幅を広げることで、リスク分散を図ることができます。また、事業の継続性を高めることができます。

事業承継のスムーズな実施

会計士・税理士事務所の事業承継は、後継者不足などから困難なケースが増えています。M&Aを活用することで、スムーズな事業承継を実現することができます。特に、親族内に後継者がいない場合や、後継者の経営能力に不安がある場合には、M&Aによる事業承継が有効です。

市場での競争力強化

会計士・税理士事務所を売却することで、買収先の事務所の一部となることができます。買収先の事務所の知名度やブランド力を活用することで、市場での競争力を高めることができます。

特に、中小事務所にとっては大手事務所の一部となることで、大企業の監査業務などの受注機会が増えることが期待できます。

ブランド価値の向上

会計士・税理士事務所を売却することで、買収先の事務所のブランド価値を高めることができます。買収先の事務所は、M&Aを通じて事業規模を拡大し知名度を高めることができます。

また、優秀な人材を獲得することで、サービスの質を向上させることができます。このようなブランド価値の向上は、買収先の事務所の競争力の強化につながります。

買収側のメリット

会計士・税理士事務所業界における買収側のメリットは、以下の通りです。

- 市場シェアの迅速な拡大

- 新技術や新サービスの迅速な獲得

- 事業の多角化による安定収入

- コスト削減と効率化の実現

- 専門知識と人材の獲得

それぞれ詳しく解説していきます。

市場シェアの迅速な拡大

会計士・税理士事務所の買収は、市場シェアを迅速に拡大するための有効な手段です。特に、大手事務所が中小事務所を買収することで、効率的に事業規模を拡大できます。

買収先の事務所の顧客基盤を獲得することで、新たな収益機会を得ることも可能です。

新技術や新サービスの迅速な獲得

会計士・税理士事務所の買収を通じて、新技術や新サービスを迅速に獲得することができます。IT化が進む中、AIやクラウドなどの新技術を活用したサービスの開発が求められています。

買収先の事務所がこれらの技術を保有している場合、それを活用することで、自社のサービスの質を向上させることが可能です。

事業の多角化による安定収入

事業の多角化は、会計士・税理士事務所の買収によって実現できます。特定の業種や地域に依存している事務所にとっては、事業環境の変化によるリスクが高くなります。

買収を通じて、新たな業種や地域に進出することで、収益源の多様化を図ることができ、安定的な収益の確保が可能になります。

コスト削減と効率化の実現

会計士・税理士事務所の買収は、コスト削減と業務の効率化を実現するための有効な手段です。バックオフィス業務の集約化やシステムの統合などを通じて、コストを削減することができます。

また、業務プロセスの標準化やベストプラクティスの共有化などを通じて、業務の効率化を図ることも可能です。

専門知識と人材の獲得

買収先の会計士・税理士事務所が特定の分野に強みを持っている場合、その知見を活用することで、自社のサービスの質を向上させることができます。

また、買収先の事務所の優秀な人材を獲得することで、人材不足の解消や、サービスの質の向上を図ることも可能です。会計士・税理士事務所の買収は、専門知識と人材の獲得において有効な手段と言えます。

会計士・税理士事務所のM&Aの注意点

会計士・税理士事務所のM&Aを行う際の注意点を解説します。会計士・税理士事務所のM&Aを行う際の注意点は、以下の通りです。

M&Aにおける財務的リスク

M&Aを行う際には、財務的なリスクを十分に検討する必要があります。買収先の事務所の財務状況を正確に把握し、将来的な収益性や成長性を見極めることが重要です。

特に、買収先の事務所の債務や未収金の状況などについては、慎重に確認する必要があります。また、買収資金の調達方法についても、十分な検討が必要です。

M&Aに伴う資金調達は、事務所の財務状況に大きな影響を与えるため、資金計画の策定には細心の注意を払う必要があります。

加えて、買収後の事務所の財務状況についてもシミュレーションを行い、リスクを適切に管理することが求められます。

文化的・組織的調和の確保

M&Aを行う際には、文化的・組織的な調和を確保することが重要です。買収先の事務所との間で、価値観や経営理念、業務プロセスなどの違いがある場合、統合後の組織運営に支障をきたす可能性があります。

このため、M&Aの検討段階から、両者の文化的・組織的な適合性を十分に検討する必要があります。特に、両者の企業文化や、人事制度、業務フローなどについては、詳細な比較検討が求められます。

また、買収後の組織統合においては、両者の従業員の融和を図るため、コミュニケーションの充実や、研修制度の整備なども重要です。

文化的・組織的な調和を適切に管理することは、M&Aの成否を左右する重要な要因の一つといえます。

戦略的フィットの評価

M&Aを行う際には、買収先の事務所との戦略的なフィットを評価することが重要です。買収先の事務所の事業領域や、強みと弱み将来的な成長戦略などを、自社の戦略と照らし合わせて検討する必要があります。

また、買収による相乗効果や、シナジーの実現可能性についても、慎重に評価する必要があります。M&Aは、事務所の成長戦略の一環として位置づけられるため、中長期的な視点から戦略的なフィットを見極めることが求められます。

特に、買収先の事務所の顧客基盤や技術力、人材などは、戦略的フィットを評価する上で重要な要素となります。また、買収後の事業計画についても、両者の強みを活かした成長戦略を策定することが重要です。

デューデリジェンスの徹底

M&Aを行う際には、買収先の事務所に対するデューデリジェンス(買収監査)を徹底的に行う必要があります。財務や法務、税務などの各分野において、専門家による詳細な調査を行うことが重要です。

デューデリジェンスを通じて、買収先の事務所の潜在的なリスクや課題を洗い出し、適切な対策を講じることができます。

特に、買収先の事務所の財務状況や法的リスク、税務上の問題点などについては、入念な調査が求められます。

また、買収先の事務所の事業環境や競合状況、顧客基盤などについても詳細な分析が必要です。デューデリジェンスの結果を踏まえ、買収価格の交渉や買収契約の締結などを行うことが重要です。

合意形成とステークホルダー管理

M&Aを行う際には、関係者との合意形成とステークホルダー管理が重要です。買収先の事務所の経営陣や従業員、顧客などとの間で十分なコミュニケーションを図り、M&Aの目的や意義について理解を得ることが必要です。

また、買収に伴う組織変更や人事施策などについても、丁寧な説明と調整が求められます。M&Aは、事務所の利害関係者に大きな影響を与えるため、ステークホルダーとの適切な関係構築が不可欠です。

特に、買収先の事務所の従業員に対しては、雇用の継続や処遇の改善などについて、明確なメッセージを発信することが重要です。

また、顧客に対してはサービスの継続性や品質の向上などについて、丁寧な説明を行う必要があります。ステークホルダーとの合意形成を適切に行うことは、M&Aの円滑な実行と、統合後の組織運営に大きな影響を与えます。

会計士・税理士事務所におけるM&Aを成功させるためのポイント

会計士・税理士事務所におけるM&Aを成功させるためのポイントを解説します。会計士・税理士事務所におけるM&Aを成功させるためのポイントは、以下の通りです。

- M&A戦略の立案

- 相場価格の把握

- PMI(統合後プロセス)の確立

それぞれ詳しく解説していきます。

M&A戦略の立案

M&Aを成功させるためには、明確なM&A戦略を立案することが重要です。自社の経営理念や、中長期的な成長戦略を踏まえ、M&Aの目的や狙いを明確化する必要があります。買収先の選定基準や買収後の統合プロセスについても、詳細な計画を策定することが求められます。

M&A戦略の立案においては、自社の強みと弱みを客観的に分析し、M&Aによって獲得すべき経営資源や、シナジー効果などを明確にすることが重要です。

また、M&Aの実行体制についても社内の人材や外部の専門家を適切に配置し、円滑な意思決定と迅速な実行を可能にすることが求められます。M&A戦略の立案は、M&Aの全体像を描く上で重要な役割を果たします。

相場価格をよく理解しておく

M&Aを行う際には、買収先の事務所の相場価格を十分に理解しておく必要があります。会計士・税理士事務所の価値評価には様々な手法がありますが、業界の平均的な指標や類似案件の事例などを参考にすることが重要です。

買収先の事務所の特性や将来的な成長性なども考慮に入れる必要があります。相場価格の把握は、買収価格の交渉や買収資金の調達などにも大きな影響を与えます。

特に、買収価格の設定は、M&Aの経済的な合理性を左右する重要な要因の一つです。買収先の事務所の価値を適切に評価し、妥当な買収価格を設定することが求められます。

また、買収資金の調達においては金融機関との交渉や資金計画の策定などにも、相場価格の理解が不可欠です。

PMI(統合後プロセス)の確立

M&Aを成功させるにはPMIの確立が重要ですが、M&Aを単独で行うことにはデメリットがあります。

M&Aには専門知識が必要とされ、自社だけでは十分な知見を持っていない場合があります。M&Aのプロセスは複雑で、多くの時間と労力を要します。特に、PMIは統合後の組織運営の成否を左右する重要な局面ですが、自社だけでは適切な計画の策定や実行が難しいことがあります。

こうしたM&Aの難しさを考慮すると、M&A仲介の利用が望ましいでしょう。M&A仲介会社は豊富な経験と専門知識を持ち、M&Aのプロセス全体をサポートします。買収先の選定や交渉、契約締結、PMIについても適切なアドバイスを提供してくれます。

M&A仲介を利用することで、M&Aの成功確率を高め、PMIを円滑に進められます。M&Aの経験が少ない事務所にとって、M&A仲介会社の支援は特に有益です。

「M&A HACK」は、戦略策定から買い手の紹介まで、M&A取引を完全成功報酬制でサポートする仲介サービスです。当サービスでは、リスクを気にすることなく、一貫した支援を提供しています。初めてのご相談は無料ですので、ご興味のある方はぜひ下記からお問い合わせください。

無料相談のご予約:

https://sfs-inc.jp/ma/contact

会計士・税理士事務所業のM&Aにおける成功事例

会計士・税理士事務所業界におけるM&Aの成功事例を紹介します。これから会計士・税理士事務所業界におけるM&Aを検討している人は、ぜひ参考にしてください。

ライズアクロスグループによる共生グループのM&A

2019年2月に、ライズアクロスグループと共生グループ(土地家屋調査士法人共生、株式会社共生測量)が経営を統合した事例です。

ライズアクロスグループは東京都渋谷区を拠点とし、最大規模の司法書士法人を中核に、多様な事業展開を行っているグループです。創業わずか2年半で組織体制を4名から40名以上に拡大し、成長を続けています。

共生グループ(土地家屋調査士法人共生、株式会社共生測量)は、札幌市中央区に本社を置く会社で、土地家屋調査士業と測量業務を中心に行っていました。経営統合により、事業の幅を広げ、さらなる専門サービスを提供する体制を整えています。

このM&Aの主な目的は、両社の業務領域を拡大し相続や事業承継、農地転用など幅広い分野でのサービス提供を強化することとしています。

まとめ

会計士・税理士事務所がM&Aを行うことには、売却側と買収側それぞれにメリットがあります。一方で、M&Aを行う際には、財務的なリスクや、文化的・組織的な調和の確保など、様々な注意点があります。

M&Aを成功させるためには、明確な戦略の立案と綿密な計画の策定、そして着実な実行が求められます。会計士・税理士事務所業界では、今後もM&Aの重要性が高まっていくと予想されます。M&Aを有効に活用することで、事務所の成長と発展につなげていくことが期待されます。

M&Aは企業の成長戦略として非常に有効な手段である一方、万全を期して臨む必要のある戦略です。ぜひ今回の記事を参考に会計士・税理士事務所におけるM&Aを検討してみてください。

日本公認会計士協会「

日本公認会計士協会「