「ゲーム会社のM&Aにおける動向は?」

「ゲーム会社のM&Aについて知りたい」

この記事をご覧の方は、上記のような疑問をお持ちの人が多いのではないでしょうか。

実際に現状「ゲーム会社 M&A」等と検索しても、信憑性に欠ける記事や専門家が執筆した解読が難解な記事しかなく、素人が目にしても理解できない記事が多いです。

そこで、今回はM&Aの専門企業である「M&A HACK」が、ゲーム会社のM&Aについて分かりやすく簡潔に解説します。

ゲーム会社におけるM&Aの売却相場や成功ポイントについても詳しく解説するので、ゲーム会社のM&Aに興味のある人は、ぜひ参考にしてください。

目次

ゲーム会社とは

ゲーム会社とは、ゲーム関連機器およびソフトウェアの開発・企画・販売・配信などを手掛ける企業のことです。家庭用・業務用のテレビゲーム機器をはじめ、近年ではスマホゲーム関連の事業が急増しています。

ゲーム業界は多種多様な関係会社との相関関係において成り立っているのが特徴です。ゲーム会社に関連する関係会社には、以下のようなものがあります。

- ハードメーカー

- プラットフォーマー

- ゲームソフトメーカー

- デベロッパー

- ミドルウェアメーカー

- デバック会社

- 小売・卸会社

ひとつのハードウェア・ソフトウェアを開発・販売するためには、上記のような多種多様な会社が関わっていることがほとんどです。ゲーム業界は、多種多様な企業が入り混じった複雑な構図であると言えます。

ゲーム会社のビジネスモデル

ゲーム会社における代表的な3つのビジネスモデルについて解説していきます。

ハードウェア

ゲーム会社における代表的なビジネスモデルとして、ハードウェアの開発が挙げられます。ハードウェアとは、家庭用または業務用のゲーム機のことです。

ハードウェアはゲームをプレイするうえで欠かせない機器です。ゲームソフトをプレイするためには、必ずハードウェアが必要であるため、ハードウェアの開発・販売には常に一定の高い需要があります。

またハードウェアの開発には膨大なノウハウと高い開発力が必要であるため、大手企業の市場シェア率が高いことも特徴です。日本におけるゲーム業界のハードウェア開発企業としては、「任天堂」「ソニーインタラクティブエンタテイメント」「Microsoft(マイクロソフト)」などの企業が挙げられます。

ゲームソフト

ハードウェアの開発に加えて、ゲームソフト開発事業もゲーム業界における代表的なビジネスモデルのひとつです。ゲームソフトとは、ゲーム機に挿入するゲームソフト(ソフトウェア)のことです。

ゲームソフト開発のビジネスでは、ゲーム機に挿入するソフトを企画・開発・販売を行います。日本における代表的なゲームソフト関連会社には、「スクウェア・エニックス」「セガ」「バンダイナムコエンターテインメント」などが挙げられます。

またゲームソフトの開発・販売においては、ゲーム機の中に搭載されるソフトの企画や販売を手掛ける「ゲームパブリッシャー」とゲームソフトの開発のみを担う「ゲームディベロッパー」が存在するのも特徴です。

オンラインゲーム

近年のゲーム業界において最も注目されているビジネスモデルが、オンラインゲームの企画・開発・販売です。オンラインゲームとは、PCやスマートフォンなどのデバイスを用いて、オンライン上でプレイするゲームのことです。

特に近年ではスマートフォンの大普及により、スマートフォン仕様のオンラインゲーム需要が急激に高まっています。日本におけるオンラインゲームの代表的な会社は「ガンホー」「コロプラ」「モバゲー」などです。

またオンラインゲームの企画・開発は、少人数での運営が可能であるため、中小企業・ベンチャー企業の数が非常に多くなっています。新規参入のメガベンチャー企業が複数誕生しているのもオンラインゲーム業界の特徴です。

ゲーム会社に必要な業許可・資格・人材

ゲーム会社に必要な業許可・資格・人材について解説していきます。

ゲーム会社に必要な業許可

ゲーム会社の運営にとって必要な業許可は存在しません。医薬品関連企業や不動産関連企業のように特別な業許可取得が義務付けられていないため、基本的には誰でも起業・運営することが可能です。

ゲーム会社において必要な業許可は存在しないため、ゲーム業界は比較的新規参入がしやすい業界でもあると言えます。そのため、オンラインゲームのビジネスモデルを中心に、新規参入を果たす企業が急増しているのも特徴です。

また制作ツールの発展により、ソフトウェア・オンラインゲームの開発・制作にかかる資金が従来よりも圧倒的に少なく済むようになりました。そのため、ソフトウェア・オンラインゲームの開発・制作に少人数で乗り出す新規参入企業も増加しています。

ゲーム会社に必要な資格

ゲーム会社の事業を運営するためには、一定のスキルを保有する人材を確保することが必須です。ゲーム会社の人材が保有しておくべき資格には、以下のようなものがあります。

- 基本情報技術者・応用情報技術者試験

IT技術の基礎的な知識と技術を修めていることを証明する資格。ゲームプランナーやエンジニアなどの人材に求められるスキルを習得できる。経済産業省が認定している国家試験であり、情報処理技術者試験の区分に属している。 - プロジェクトマネジメント・アソシエイト資格

ゲーム開発のマネジメントを担当するゲームプランナーに推奨される資格。プロジェクト日本PMO協会が主催しており、現場でチームを管理するための知識や手法を習得していることを証明する資格です。 C言語プログラミング能力検定試験

プログラミング言語の一種である、C言語の基礎的な知識があることを証明できる資格。C言語はさまざまな分野で利用されており、長い間主流となっていたプログラミング言語のひとつ。クリエイターにとって必須となるプログラミングスキルを身に付けることが出来る。

上記の他にも、「Illustratorクリエイター能力認定試験」「MIDI検定」など様々な資格が挙げられます。またゲーム会社の運営は、ゲームプランナー・プログラマー・デザイナーなど様々な人材が必要であるため、それぞれの職種に応じた資格を保有した人材の資格が必須です。

ゲーム会社に必要な人材

ゲーム会社の運営においては、複数の職種が組み合わさることで事業運営が可能となります。ゲーム会社の運営において必要とされる職種は、主に以下の通りです。

- プランナー:ゲームの企画・立案を行う

- デザイナー:ゲームの画面や操作、世界観、キャラクターなどを設計する

- ディレクター:ゲーム開発におけるマネジメント全般を担う

- プログラマー:ゲームのプログラムを実装する

- デバッカー(チェッカー):ゲーム内のバグや不具合を見つける

- サウンドクリエイター:ゲーム内のBGMや効果音を制作・設定する

- サーバーエンジニア:ゲームのサーバー構築・設計・管理などを担う

- 営業・マーケティング:自社ゲームの宣伝や広報活動を行う

ゲーム会社の運営には、上記の通り様々な人材の雇用が必要です。また中小企業のなかには、複数の役割を一人が担うケースも多々あります、

ゲーム会社の市場動向

ゲーム会社の市場動向について解説していきます。

市場規模は拡大傾向

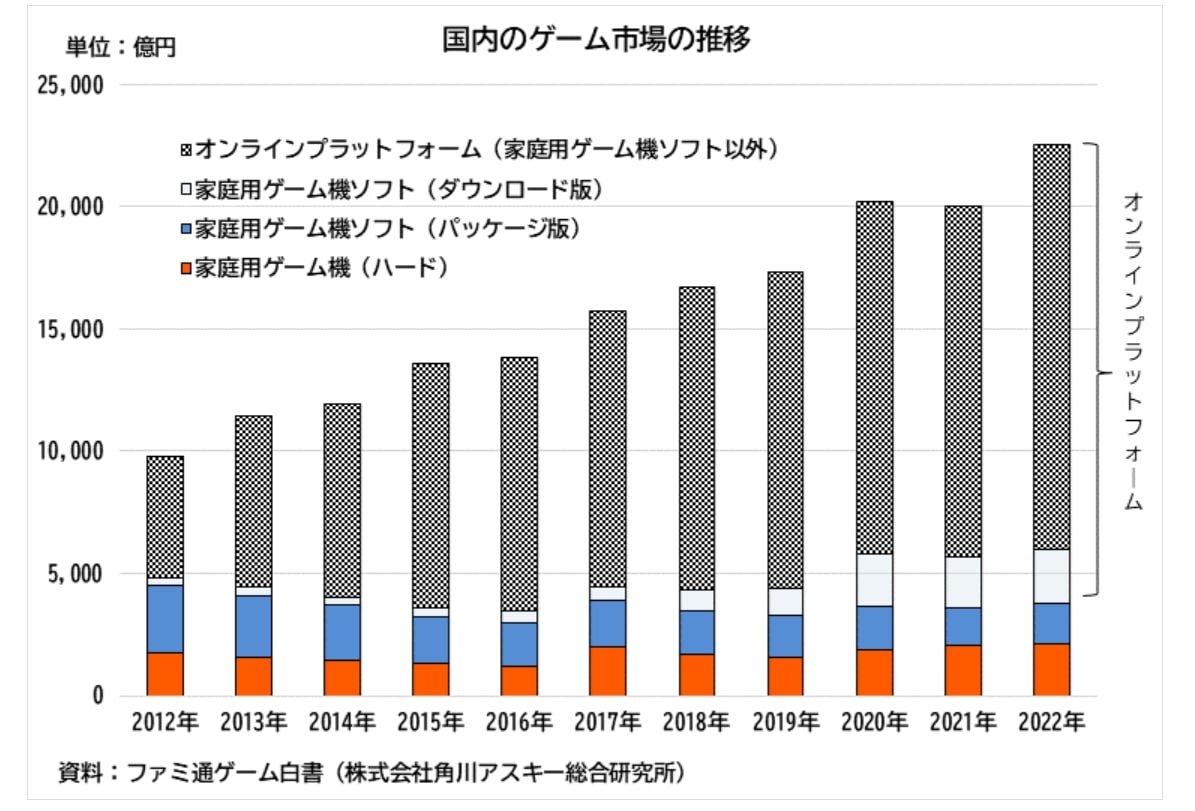

ゲーム業界の市場規模は、「オンラインプラットフォーム」のジャンルを中心に拡大傾向です。「ファミ通ゲーム白書2022」によれば、2022年国内のゲーム市場規模は2兆316億円となっています。

特に2020年に起こった「新型コロナウィルス」の巣ごもり需要による市場拡大が顕著です。外出規制の巣ごもりにより、2020年以降3年連続で2兆円代を突破しています。内訳は、スマートフォン、タブレットなどを利用した「オンラインプラットフォーム 」が1兆6568億円とゲーム市場の約80%を占めているのが特徴です。

今後もオンラインプラットフォームのジャンルを中心にゲーム業界の市場拡大は継続していく見通しとなっています。国内市場はもちろんのこと、「eスポーツ」などの競技型ゲームジャンルの普及も注目されており、形を変えて市場拡大が続く予測です。

スマートフォン向けゲームの需要が急激に拡大

国内ゲーム市場では「オンラインプラットフォーム」のジャンルが特に拡大傾向にあります。オンラインプラットフォームの中で最も重要が高まっているのが、スマートフォン向けのゲームコンテンツです。

スマートフォンにアプリをダウンロードすれば手軽に本格的なゲームをプレイできるため、時間や場所を選ばずコンテンツをプレイすることができます。そのため、学生をはじめとした若年層のみならず、中年代以降からも高い人気を集めているのが、スマートフォン向けゲームの特徴です。

また一般社団法人コンピュータエンターテインメント協会の「2023CESAゲーム白書」によれば、スマートフォン向けゲームの「完全無料コンテンツ」を利用しているユーザーは全体の67%、「有料コンテンツ」または「ゲーム内課金」を利用している人は、33%とされています。つまり33%のユーザーにとって、オンラインプラットフォームの市場が支えられているのです。

家庭用ゲーム機市場が縮小

オンラインゲームの需要が急激に拡大している一方で、家庭用ゲーム機市場は苦戦を強いられています。家庭用ゲーム機市場は、2000年代中頃から徐々に市場規模が縮小傾向にある状態です。

2000年代中頃から家庭用ゲーム機の市場が縮小している主な要因は、スマートフォンの普及にあります。プレイにハード機器とソフトウェアの両方が必要かつプレイできる場所が限られる家庭用ゲーム機に比べ、オンラインゲームはスマホやタブレットがあれば、いつでもどこでもプレイできます。

縮小傾向にある国内家庭用ゲーム機市場ですが、「2023CASEゲーム白書」によれば、世界市場に占める日本市場の割合は9.4%です。つまり圧倒的に海外市場が占めていることになるため、今後は「eスポーツ」などの新しいゲーム分野が登場し世界市場の拡大が続くことで、家庭用ゲーム機市場の拡大も予測されています。

ゲーム会社が抱える課題

ゲーム会社が抱える課題について解説していきます。

先行きが不透明

ゲーム会社全般が抱える重要な課題のひとつとして、先行きが不透明であるということが挙げられます。市場動向が常に変動するゲーム業界では、次の市場ニーズが読みにくいのが特徴です。

特に近年ではオンラインゲームの普及により、次々と新しいコンテンツが誕生しています。これまでより一層市場ニーズが細切れに変動する状態であるため、ゲーム会社は常にブームに対し敏感であることが必須です。

また次々と新しいゲームコンテンツが生まれている一方で、「ヒット作」と言われ、10年以上固定ファンが定着し続けるコンテンツも存在します。ゲームコンテンツ制作会社は、自社の看板商品ともいわれる高品質で固定ファンを獲得できるコンテンツの製作に注力しているのも特徴です。

IT関連人材の不足

ゲーム会社の運営において欠かせないのが、プログラマーをはじめとした「IT関連人材」です。経済産業省が公表した「IT人材需給に関する調査」によれば、2018年を基準として2030年までIT関連人材の不足は年々増加するとされています。2030年には最大約79万人のIT人材が不足するという結果です。

IT業界が慢性的な人手不足にある原因には、以下の3つが挙げられます。

- IT需要の拡大

IT技術の発展に伴いIT関連市場は益々拡大していくことが予想される。既にITシステムを導入している業界であっても、更なるシステム改善のためのプログラミングが求められるため、それに比例して人材が必要。 - 労働人口の減少

少子高齢化により日本の労働人口は減少傾向にある。厚生労働省が公表した「平成27年厚生労働白書」では、経済成長が実現し、女性や高齢者などの労働参加が適切に進んだ場合であっても、2030年には2012年に比べて就業者数が減少すると予測されている。 - IT技術の発展による需要構造の変化

IT分野は他業界と比べて進化のスピードが速い。次々と新技術が生まれるため、先端技術を扱うIT人材はどうしても減少傾向にある。先端IT技術を後進に指導するための体制が整っていないことも問題視されている。

上記の通り、IT分野の人材は他業界と比べても慢性的に人手が不足している状態です。慢性的な人手不足解消には、業界全体としての大きな変革が求められています。

市場競争率の激化

日本国内におけるゲーム業界の市場規模は拡大傾向にあります。不景気と呼ばれる現代において市場規模が拡大している業界は少なく、ゲーム業界の前途は明るいと言えるでしょう。しかし市場規模が拡大することで、市場競争率が激化するという課題も生まれます。

特にゲーム業界は、新規参入においてのハードルは低いとされる業界です。特別な業許可や国家資格がなくとも運営することが出来るため、基本的に少人数・小規模でのゲーム会社起業も可能です。

またアプリ型のモバイルゲームに関しては、少人数のプログラマーやクリエイターのみで制作を行うこともできます。実際に10人に満たない規模でゲームアプリ開発会社を起業し、ヒット作を生み出したベンチャー企業も存在します。

ゲーム会社におけるM&Aの動向

ゲーム会社におけるM&Aの動向について解説していきます。

大手企業による中小企業の買収

ゲーム業界のM&Aで最も多いのが、大規模のゲーム会社による中小規模事業者の買収です。株式譲渡のスキームを用い、中小規模事業者の所有する株式の一部または全てを買収する事例が目立っています。

ゲーム業界は市場が右肩上がりに伸びていることもあり、新規参入事業者も多いです。その一方で経営難に陥る中小規模事業者も少なくありません。資金不足や業績悪化により経営難に陥った中小規模事業者を大手企業が買収するケースは多いです。

また中小規模社の買収では、大手企業側も右肩上がりの成長市場での競争力と経営基盤強化といった目的を果たすことができます。中小企業の買収は大手企業にとって、プログラマーをはじめとした人材の確保や商圏獲得にとって非常に有効な戦略のひとつです。

異業種からの新規参入

ゲーム業界は、異業種からのM&Aによる新規参入が盛んであることが特徴です。ゲーム業界に新規参入することが多い異業種には、以下のものがあります。

- ソフトウェア・システム開発企業

- メディア運営会社

- コンサルティング企業

- 広告関連会社

- ファンド会社

ソフトウェア・システム開発企業は、自社が持ち合わせるノウハウをそのまま活用できるため、ゲーム業界への参入が最も顕著です。コンテンツ制作におけるノウハウと人材を既に有しているため、ゲーム会社の買収を行うことで、直ぐにでも新規参入を果たすことができます。

ゲーム業界への新規参入が多い理由は、市場成長率が他業界に比べ高いからです。競争率が高い業界ではあるものの、資金力やノウハウに自信のある企業は、例え新規参入であっても、利益を上げられる見込みがあれば、積極的にM&Aを用いて参入を果たしてきます。

海外進出のためのM&A

国内のゲーム業界で活発化しているのが、M&Aを起点とした海外への進出です。国内のゲーム業界における市場競争率が激化していることもあり、大手ゲーム会社を中心として海外進出を活性化させています。

例として、2019年には「セガゲームス(現:セガ)」が、欧米地域における新たなIP創出を図るため、イギリスのシュミレーションゲーム開発会社の全株式を取得し、同社を完全子会社化しました。

資金力と海外におけるルートとコミュニケーションスキルに長けた大手企業は、既に欧米・アジア・ヨーロッパなどの新興国をはじめとした海外に目を向けています。今後は大手企業のみならず、中小規模のゲーム会社も海外ゲーム会社とのM&Aを活性化させていく見通しです。

ゲーム会社のM&Aにおける成功事例

ゲーム会社のM&Aにおける成功事例を紹介します。

任天堂とネクスト・レベル・ゲームズによるM&A

2021年3月に、任天堂がネクスト・レベル・ゲームズの所有する全株式を取得し、同社を完全子会社化したM&Aの事例です。本株式は株式譲渡のスキームが用いられ、具体的な取得価額は公開されていないものの、数十億円におよぶとされています。

譲り受け企業である「任天堂」は、Nintendo Switchやニンテンドー3DSなどの人気ゲーム機を開発・発売してきた日本を代表する大手ゲーム会社です。一方の譲渡企業である「ネクスト・レベル・ゲームズ」は、カナダに本拠を置き、「ルイージマンション」シリーズなどの任天堂ゲームソフトを開発していた企業になります。

本件M&Aは、国内大手ゲーム会社と海外所在のゲーム会社による取引事例です。譲り受け企業である任天堂は、本取引により、開発ノウハウとリソースの安定的な確保に加え、ソフトウェア開発におけるスピードとクオリティの向上を目指しています。

カナダのソフトウェア開発会社Next Level Games Inc.の子会社化に関するお知らせ

オーイズミとバブルスターによるM&A

2022年4月に、オーイズミがバブルスターの保有する全株式を取得し、同社を完全子会社化したM&Aの事例です。本取引は株式譲渡のスキームが用いられましたが、取得価額は公開されていません。

譲り受け企業である「オーイズミ」は、遊技場設備機器、太陽光発電、不動産賃貸、ゲームソフト、酒類醸造、農産物加工食品などの事業を手掛ける企業です。一方の譲渡企業である「バブルスター」は、健康食品などの製造およびEコマース、食品輸入および卸販売を行っている企業になります。

本件M&Aは、業務用・産業用機械製造会社と食品関連製造・販売業者による取引事例です。譲り受け企業であるオーイズミは、事業分野を拡充し、一体的にグループでのシナジー効果を追求し、企業価値のさらなる向上を図っています。

でらゲーとモブキャストゲームスによるM&A

2021年1月に、でらゲーがモブキャストゲームスの保有するゲームタイトルを譲り受けしたM&Aの事例です。本取引は事業譲渡のスキームが用いられましたが、損失の解消が目的であったため、取得対価は発生していません。

譲り受け企業である「でらゲー」は、スマートフォンゲームの企画・開発・運営事業に加え、映像制作事業などを手掛けるゲーム関連会社です。一方の譲渡企業である「モブキャストゲームス」は、IPを用いたゲームおよびデジタルコンテンツなどのプロデュース事業を手掛ける企業になります。

本件M&Aは、ゲーム関連事業を運営する企業同士の取引事例です。本件は、モブキャストゲームスの所有する不採算タイトルである「キングダム」の損失解消が主な目的となっており、同社は本タイトルを買収することで、事業の選択と集中を図っています。

テンセントとWake Up InteractiveによるM&A

2021年11月に、テンセントがWake Up Interactiveの保有する株式のうち90%を取得し、同社を子会社化したM&Aの事例です。本取引は株式譲渡のスキームが用いられ、取得価額は50億円超に及ぶと言われています。

譲り受け企業である「テンセント」は、中国のインターネットサービス業界における最大手企業です。一方の譲渡企業である「Wake Up Interactive」は、日本を含むグローバル市場向けにPCやスマートフォン向けの様々なゲームコンテンツの企画・開発を手掛けている企業になります。

本件は、中国大手のIT企業と香港に拠点を置くゲーム会社による取引事例です。譲り受け企業であるテンセントは、中国内におけるゲーム規制の強まりを受け、海外市場の開拓を進めることを主な目的としています。

Wake Up Interactive、テンセントによる買収を発表 オリジナルゲームの開発を加速させるパートナーシップ

ブシロードとフロントウイングラボによるM&A

2021年4月に、ブシロードがフロントウイングラボの所有する株式のうち50.625%を取得し、同社を子会社化したM&Aの事例です。本取引は株式譲渡のスキームが用いらましたが、取得価額は公開されていません。

譲り受け企業である「ブシロード」は、デジタルゲームやカードゲームなどの企画・開発・販売事業を手掛ける企業です。一方の譲渡企業である「フロントウイングラボ」は、グリザリアシリーズをはじめとしたIPの企画・開発・販売事業などを手掛けています。

本件M&Aは、ゲーム会社同士のM&A事例です。譲り受け企業であるブシロードは、IPディベロッパー戦略における補完関係の構築と事業の成長加速を目的として本取引を行うに至っています。

Sun AsteriskとTrysによるM&A

2021年9月に、Sun AsteriskがTrysの所有する全株式を取得し、同社を完全子会社化したM&Aの事例です。本取引は、株式譲渡のスキームが用いられ、取得価額は5億6,900万円となっています。

譲り受け企業である「Sun Asterisk」は、企業向けソフトウェア開発における事業を展開している企業です。一方の譲渡企業である「Trys」は、ゲームアプリ開発・運営事業や、デジタルコンテンツ制作事業などを展開している企業になります。

本件M&Aは、共にゲーム会社同士の取引事例です。譲り受け企業であるSun Asteriskは、Trysが保有する豊富なクリエイティブ人材と知見を獲得することで、エンターテインメント事業における規模の拡大を目的としています。

コンテンツプラットフォーム事業を展開する 「Trys(トライス)社」を子会社化

コロプラとMAGES.によるM&A

2020年4月に、コロプラがMAGES.の保有する全株式を取得し、同社を完全子会社化したM&Aの事例です。本取引は株式譲渡のスキームが用いられ、取得価額は15億円となっています。

譲り受け企業である「コロプラ」は、スマホゲーム事業やVR事業を手掛けるゲーム関連会社です。一方の譲渡企業である「MAGES.」は、ゲームソフトウェアの企画・開発、楽曲制作、番組制作などの事業を展開している企業になります。

本件M&Aは、共にゲーム会社同士の取引事例です。譲り受け企業であるコロプラは、MAGES.の持つノウハウを活用することで、主力事業であるモバイルサービスの競争力拡大を図っています。一方、譲渡企業であるMAGES.は、財務基盤および経営管理体制の強化と新規エンターテインメント事業の創出が目的です。

株式会社 MAGES.の株式の取得(完全子会社化)に関するお知らせ

KADOKAWAとVIC GAME STUDIOによるM&A

2024年5月に、KADOKAWAが韓国籍企業であるVIC GAME STUDIOと資本業務提携契約を行ったM&Aの事例です。本取引は株式譲渡のスキームが用いられましたが、取引金額は公開されていません。

「KADOKAWA」は、出版、映像、ゲーム、教育など、幅広い事業を展開する総合エンターテインメントの企業です。一方の「VIC GAME STUDIO」は、韓国に本籍を置き、モバイルゲームの開発と制作に特化したゲーム会社になります。

本件M&Aは、日本の総合エンターテインメント会社と韓国のゲーム会社による取引事例です。本取引により、アニメIPを活用した高品質なゲームポートフォリオを拡大し、海外を含めたモバイルゲームの開発を拡大・強化を目指しています。

KADOKAWA、アニメーション制作スタジオの動画工房を子会社化

サイバーエージェントとBABEL LABELによるM&A

2022年1月に、サイバーエージェントがBABEL LABELの所有する株式を取得し、同社を連結子会社化したM&Aの事例です。本取引は株式譲渡のスキームが用いられましたが、取得価額は公開されていません。

譲り受け企業である「サイバーエージェント」は、メディア事業、インターネット広告事業、ゲーム事業、投資育成事業などを行っている企業です。一方の譲渡企業である「BABEL LABEL」は、映画・ドラマ・CMなどの映像制作を手掛ける企業になります。

本件M&Aは、ゲーム事業も手掛ける総合エンターテインメント会社と映像制作会社による取引事例です。譲り受け企業であるサイバーエージェントは、映像制作会社として高い技能を持つBABEL LABELを買収することで、世界で通用する高クオリティの映像コンテンツ制作を目指しています。

BABEL LABELとNetflix、戦略的パートナーシップを締結

アイモバイルとオーテによるM&A

2019年8月に、アイモバイルがオーテの保有する全株式を取得し、同社を完全子会社化したM&Aの事例です。本取引は株式譲渡のスキームが用いられ、取得価額は5億円となっています。

譲り受け企業である「アイモバイル」は、インターネット広告事業やふるさと納税事業などを手掛ける広告関連会社です。一方の譲渡企業である「オーテ」は、スマホゲームアプリの企画・開発・運営事業を手掛ける企業になります。

本件M&Aは、広告関連会社とゲーム会社による取引事例です。譲り受け企業であるアイモバイルは、オーテが保有するアプリ内での「広告収入の収益性向上」や「収益性の多様化」のための知見を獲得することを目的としています。

アイモバイル、スマホ向けゲームアプリの企画・開発・運営のオーテの全株式取得、連結子会社化

ゲーム会社にてM&Aを行うことのメリット

ゲーム会社がM&Aをするメリットを売却・買収側の双方から解説します。ゲーム会社のM&Aにおける売却・買収のメリットは、以下の通りです。

| 売却側のメリット | 買収側のメリット |

|

|

ゲーム会社でM&Aの売却を行うことのメリット

ゲーム会社でM&Aによる売却を行うことのメリットは、以下の通りです。

- 資金調達・オーナーのEXIT

- 借入における個人保証の解除

- 事業の選択と集中

- 後継者不足の問題解消

それぞれ詳しく解説していきます。

資金調達・オーナーのEXIT

M&Aによって売却された企業は、買収側の企業より金銭的収入を得ることができます。これは売却側のオーナーにとって大きなメリットとなる要素です。M&Aによって獲得した現金の使い道としては、代表的なものとして以下のものが挙げられます。

- 残っている借入金の返済に充てる

- オーナー自身の引退後の生活資金とする

- 新規事業における資金源とする

一方で、M&Aをせずに廃業となれば、有形資産を処分する費用や解雇する従業員への補償など、多くのコストがかかります。オーナーにとっては廃業を選ぶよりM&Aを選ぶことの方が、遥かにメリットは大きいでしょう。

借入における個人保証の解除

借入による資金調達を行った場合には、当然ながら返済義務が生じ、これが出来ない場合には個人資産を失うことになります。ゲーム会社に関わらず、これは全ての経営者にとって大きな精神的負担となる事柄です。

特に中小規模のゲーム会社の場合、経営資金の融資調達はオーナー経営者が個人保証したり、個人資産を担保に入れることがほとんどのはず。貸倒によるオーナー個人の損害は計り知れないものです。

M&Aで会社を売却することで、会社は廃業や倒産を免れるだけでなく、基本的に債権も買い手に引き継がれるため、個人保証や担保差し入れを解消することができます。オーナーにとっては肩の重い荷を下ろすことにも繋がるのです。

事業の選択と集中

景気悪化を辿る日本では、会社存続のために複数の事業を多角展開する企業も珍しくありません。しかし事業の多角化は一歩間違えれば、赤字を生み出し、廃業の原因とさえなり得ます。

M&Aのスキームの一つである「事業譲渡」を用いることで、不要となった事業やその関連資産だけを選別して売却することが可能です。実際に事業譲渡により、特定の事業のみを他者委に売却する企業は多くあります。

M&Aの事業譲渡によって事業を売却することで、事業の選択と集中が出来れば、経営状態を好転させられるかもしれません。得意分野に資金や人員を集中できるため、成功率も高まるはずです。

後継者不足の問題解消

特に中小規模のゲーム会社における問題として、後継者不足による廃業が挙げられます。後継者不足に悩むゲーム会社が、M&Aの売却を進めることで後継者不足の解消に繋げることができます。

実際に後継者不足解消のため、中小規模の事業者が大手企業に買収されることで、後継者問題の解消に繋がるケースは多いです。M&Aでは、会社を譲渡することで譲受企業から経営陣を迎え、これまで通り会社を存続させる事ができます。

また大手企業の経営者クラスに位置する優秀な人物が経営者となるため、売却側の事業規模がこれまでより拡大される場合が多いです。後継者不足に悩んでいる企業にとって、M&Aを行うことは廃業を避けるための大きな手段のひとつです。

ゲーム会社でM&Aの買収を行うことのメリット

ゲーム会社でM&Aによる買収を行うことのメリットは、以下の通りです。

- 事業拡大のチャンス

- 新規事業への進出

- 人材とノウハウの共有

- 人気タイトルの獲得

それぞれ詳しく解説していきます。

事業拡大のチャンス

M&Aにおいて買収側が得られる大きなメリットは、事業拡大のチャンスを得られることでしょう。M&Aによって買収側の企業は規模やシェアの拡大を狙うことができます。

ゲーム会社のM&Aにおいては、売手となる企業が持つ営業所や人材のような有形資産に加え、顧客・取引先情報などの無形資産を手に入れることも可能です。特にゲーム会社の運営においては、「取引先」「顧客情報」などの無形資産は実績に直結する要素であるため、M&Aによる早期事業拡大も視野に入れることができます。

またゲーム業界においては、大手企業の市場シェア率が高いですが、M&Aを行うことで自社の市場シェアを拡大させることが可能です。中小同士のM&Aを行うことで、大手企業に対抗する勢力を付けることにも繋がります。

新規事業への進出

M&Aを行うことによって、買収側企業は新規事業への参入を容易に行うことが可能です。一から新規事業として立ち上げるより、はるかにゲーム業界への早期参入が可能となります。

景気の悪化により単一分野での事業展開は非常に危険とされている現代において、M&Aによる新規事業への参入は非常にメリットが大きいとされている戦略です。リスク分散の観点からM&Aをする大手企業の数は、ここ数年で一気に増加しています。

また売却先の企業が持つノウハウや取引先をそのまま引き継ぐことができるため、総体的に見れば、新規事業への投資額を削減することにも繋がるでしょう。新規事業参入におけるコスト削減でも大きく貢献する要素となります。

人材とノウハウの共有

ゲーム会社において事業成功のカギを握るのは、自社が持つ「ノウハウ」と「プログラマーをはじめとした人材」です。これら2つが揃っているゲーム会社は、市場において高い競争力を得ることができます。

もしM&Aによってゲーム会社の買収を検討しているのであれば、まずは買収先企業が持つノウハウと人材に目を向けることが先決です。買収によって現在の自社が持たないノウハウや人材が手に入るか否かをチェックしましょう。

またゲーム会社の買収に関しては、買収先が持つ取引先や営業所の数などによって、取引額に大きな差が生じます。価値のある資源を所有している企業ほど、高値で取引されるケースが多いです。

人気タイトルの獲得

特にソフト・コンテンツ制作関連のゲーム会社を買収する際には、人気タイトルの獲得というメリットを得ることが可能です。ソフト・コンテンツ関連のゲーム会社運営においては、人気と知名度の高いタイトルを取得しているかが、大きく業績に変動を及ぼします。

特に近年ではスマートフォンの普及により、オンラインゲームの需要が一気に高まりました。結果としてゲームコンテンツの数が一気に増加し、コンテンツ同士の競争が激化している状態です。

人気タイトルを所有するゲーム会社を買収することで、買収後も収益の見通しをより容易に立てることができます。さらに継続的な収益性を期待することが出来るため、事業基盤の強化にも役立つでしょう。

ゲーム会社のM&Aにおける注意点

ゲーム会社のM&Aにおける注意点を解説します。ゲーム会社のM&Aにおいて、注意すべき事項は以下の通りです。

- M&Aの専門知識を持たない状態での引継ぎ

- 避止義務に関して

- 既存従業員の離職対策

それぞれ解説していきます。

M&Aの専門知識を持たない状態での引継ぎ

M&Aでは、買い手と売り手の情報格差(買い手のM&Aに関する知識・経験が圧倒的に豊富)があるため、M&Aの専門知識を持たない状態での売買は非常に危険です。

買い手の知識・経験が圧倒的に売り手を上回る場合には、買い手有利の条件(買収金額が相場よりも圧倒的に小さくなってしまう)という現象が起こりかねません。最悪の場合には、不利な条件でM&Aをすることによって、莫大な損害を被るケースもあります。

そこで、もしM&Aの経験が不足しているのであれば、M&Aアドバイザーを導入するのがおすすめ。M&Aで自社が損害を被ることを避けるのはもちろん、より有利な条件でM&Aを成功させることが出来るでしょう。

避止義務に関して

M&Aにおいて最も留意すべきポイントとなるのが、「競業避止義務」です。競業避止義務とは、一般的に「一定の者が自己(自社)または第三者の利益を損なうような取引をしてはならないこと」と定義されます。

M&Aにおける競業避止義務とは、M&Aの成約後に譲渡企業に課される義務です。譲渡した事業に対して、譲渡企業が競合するような事業を再度行い、譲受企業に不利益を与えることを避けることが目的となります。

会社法の規定により、事業譲渡を実施した会社は、競業避止義務を負うことになるので注意が必要です。ただし、買収側との交渉で競業避止義務期間を短くしたり、エリアを狭めたりすることはできます。将来的に医療機器卸・商社を再度手掛ける可能性があれば、買収側と交渉しましょう。

既存従業員の離職対策

買収先の既存従業員による離職対策は、M&Aを成功させるために留意すべきポイントのひとつです。既存従業員の離職を防ぎ、優秀な人材を雇用し続けることが重要になります。

経営者視点から見ればM&Aは立派な経営戦略であり、大きなシナジー効果を生むものです。しかし従業員にとっては、今後の働き方や会社との雇用関係に大きな変化をもたらす為、M&Aによって雇用条件や働き方が悪化すると離職を招きます。

M&Aによる離職を防ぐためには、従業員の働き方や雇用関係の変化に対し、敏感に配慮することが重要です。既存従業員が不安となる要素はあらかじめ取り除いておくことが、M&Aによる離職を防ぐ手段として有効になります。

ゲーム会社のM&Aを成功させるためのポイント

ゲーム会社のM&Aを成功させるためのポイントについて解説します。ゲーム会社のM&Aを成功させるためのポイントは、以下の通りです。

- M&A戦略の立案

- PMI(統合後プロセス)の確立

- 相場価格への理解

それぞれ詳しく解説していきます。

M&A戦略の立案

M&A戦略とは、M&Aによってどのような効果を得るのかを検討するための準備や計画を指すものです。M&A戦略の如何によって、M&A後の事業計画もより具体化されます。

M&A戦略では、自社の分析(SWOT分析)や市場調査・業界トレンドなど様々な要素を調査することが必須です。明確な戦略を立てたうえで、買収(売却)先選定や交渉を行なっていくことになります。

M&A戦略において重要視すべきポイントは、以下の通りです。

- M&Aにより何を達成したいか(売却・売却後まで視野に入れたもの)

- 自社は売れるのか。売れるとすればどの部分か(事業の一部または全部)

- いつ・誰に・何を・いくらで・どのように売却(買収)するか

- 買収(売却)において障壁となる要素はあるか

- M&Aに必要な予算はどのくらいか(買収側のみ)

上記のポイントを押さえておくだけで、M&Aにおける戦略はより具体的なものになるはずです。反対にM&A戦略が場当たり的だと、交渉において不利な条件を飲まされるなどの弊害が発生します。

また自社にM&Aにおいて詳しい人物が所属していないのであれば、M&A委託業者に戦略の立案・実行を依頼することを強く推奨します。M&A専門業者に委託することで、よりスムーズにM&Aを成功まで導いてくれるでしょう。

当社のM&A仲介サービス「M&A HACK」では上記の戦略実行・買い手紹介を完全成功報酬でリスクなしの報酬形態で一気通貫対応しています。初回の相談は無料ですのでお気軽に下記よりご相談ください。

無料相談のご予約:

https://sfs-inc.jp/ma/contact

PMI(統合後プロセス)の確立

M&Aにおいては成約がゴールではなく、売り手側と買い手側の両者が思い描いた成長を実現させることが本当のゴールです。そこでM&AにおいてはPMI(Post Merger Integration)の考え方が重要になります。

PMIとは、いわばM&A成約後の「統合後プロセス」を指す単語です。PMIにおける重要な要素には、以下のようなものがあります。

- 新経営体制の構築

- 経営ビジョン実現のための計画策定

- 両社協業のための体制構築・業務オペレーション

上記の点に留意しながら、PMIを立案します。PMIを綿密に行うことで、売り手・買い手の両者に発生するリスクを最小限に抑え、成果を最大化させることが出来るでしょう。

またPMIは成約後に立案するものではなく、M&A戦略の立案時から実行すべきです。M&Aの成約には1年以上の期間が掛かることがほとんどなので、PMIも長期的に行うことになります。

相場価格への理解

M&Aを実行する際には、売り手側・買い手側ともに相場価格をよく理解しておくことが必要です。M&Aの企業売買における相場価格は、該当の会社の価値によって算出され、事業売却・企業買収の金額目安とされます。

ゲーム会社のM&Aでは、株式譲渡もしくは事業譲渡が使われることが多いです。株式譲渡と事業譲渡の大まかな相場は以下のように計算されます。

- 株式譲渡:時価純資産額+営業利益×2年~5年分

- 事業譲渡:時価事業純資産額+事業利益×2年~5年分

当然ながら事業利益が多いほどに相場価格も高騰します。実際のM&A売却における相場計算はM&A委託企業に依頼することになりますが、もし可能であれば依頼前に自社の相場を計算してみましょう。

また、売り手側であれば算出価格よりも安く予算を立て、買い手側であれば相場よりも高く予算を立てるのがポイントです。予算の算出においては、相場よりも多少のズレが発生することをあらかじめ考慮しておきましょう。

ゲーム会社におけるM&Aのまとめ

今回はゲーム会社におけるM&Aについて、ゲーム業界の現状や特徴、市場動向やM&A事例を踏まえて解説しました。

ゲーム業界は事業者の数が非常に多いこともあり、M&Aが盛んに実行されている業界です。M&Aによる経営統合によって事業拡大に成功しているゲーム会社も数多く存在することから、ゲーム会社にとってM&Aは有効な経営戦略の一つと言えるでしょう。

しかしM&Aは企業の成長戦略として非常に有効な手段である一方、万全を期して臨む必要のある経営戦略です。当社のM&A仲介サービス「M&A HACK」では上記の戦略実行・買い手紹介を完全成功報酬でリスクなしの報酬形態で一気通貫対応しています。初回の相談は無料ですのでお気軽に下記よりご相談ください。

無料相談のご予約:

https://sfs-inc.jp/ma/contact