「業務用・産業用機械製造会社のM&Aにおける動向は?」

「業務用・産業用機械製造会社のM&Aについて知りたい」

この記事をご覧の方は、上記のような疑問をお持ちの人が多いのではないでしょうか。

実際に現状「業務用・産業用機械製造会社 M&A」等と検索しても、信憑性に欠ける記事や専門家が執筆した解読が難解な記事しかなく、素人が目にしても理解できない記事が多いです。

そこで、今回はM&Aの専門企業である「M&A HACK」が、業務用・産業用機械製造会社のM&Aについて分かりやすく簡潔に解説します。

業務用・産業用機械製造会社におけるM&Aの売却相場や成功ポイントについても詳しく解説するので、業務用・産業用機械製造会社のM&Aに興味のある人は、ぜひ参考にしてください。

目次

業務用・産業用機械製造会社とは

業務用・産業用機械製造会社とは、企業が製品製造のために用いる機会を製造する事業のことです。業務用・産業用機械製造会社が製造する機械には主に以下のようなものがあります。

- 建設関連機器

- 金属加工機器

- 通信機器

- 化学品製造機器

- 医薬品製造機器

非常に多岐に渡る製造機器を製造しているため、業務用・産業用機械製造会社の種類には様々なものがあるのが特徴です。業務用・産業用機械製造会社の中には、ひとつの会社が複数ジャンルの機器を製造する企業も存在します。

また業務用・産業用機械製造会社の顧客は、法人が中心であるため、単一案件あたりの売上規模が大きく、大量製造が難しいのも特徴です。ニーズにあった付加価値の高い製造機器を供給するのが業務用・産業用機械製造会社に求められる要素になります。

業務用・産業用機械製造会社の種類

業務用・産業用機械製造会社の製造機器には様々な種類がありますが、その中でも代表的な3つのジャンルに関して解説していきます。

工作機械製造

業務用・産業用機械製造会社が製造する代表的な事例として挙げられるのが、工作機械製造です。工作機械とは、金属・木材・石材・樹脂などの材料を目的の形状に加工する機械のことを指します。

あらゆる機会やその部品は、工作機械によって製造されているため、工作機械は「機械を作る機械」という意味で、「マザーマシン」とも言われているのが特徴です。つまり工作機械を製造する業務用・産業用機械製造会社は、製造業における要の存在であることを意味しています。

また工作機械は、作業者が操作する「汎用工作機械」とコンピュータ等による数値制御で自動運転を行う「NC工作機械」に大きく分類されるのが特徴です。ただし現代では、製品に要求される精度が高くなっていることもあり、NC工作機械が主流となっています。

製造機器・製造装置製造

製造機器・製造装置製造とは、工場内で製品を製造するために活用されるあらゆる機器や装置のことです。製造機器・製造装置製造機器には、以下のようなものがあります。

- 樹脂材を製品形状に成形する射出成形機

- 金属素材を加工するプレス機

- 部材を溶かして接合する溶接機

- 半導体を製造する半導体製造装置

- 電子回路を実装する基板実装装置

上記の他にも、人の手に代わって製造業務を担ってくれる「産業用ロボット」や「自動化設備」も製造機器・製造装置もこの分野に含まれます。現代においてはDX化やIoTの影響により、需要が高まっている分野です。

検査機器・分析装置製造

検査機器・分析装置とは、工場で製造した製品や部品に異常や欠陥がないかを検査・分析するための機器です。検査機器・分析装置には以下のようなものがあります。

- 製品や部品の寸法を測る寸法検査装置

- 外部の傷や汚れを調べる外観検査装置

- 物質に含まれる成分を調べる成分分析装置

- 内部の異物や欠陥を調べるX線検査装置

あらゆる製造業において不良品がないかを事前に調べ、市場出荷前に不良品を弾くことは製造メーカーにとって非常に重要なことです。検査機器・分析装置にはより高い精密さが求められるため、一台あたりの単価が大きい分野となっています。

業務用・産業用機械製造会社に必要な資格・人材

業務用・産業用機械製造会社に必要な資格と人材について解説していきます。

業務用・産業用機械製造会社に必要な資格

業務用・産業用機械製造会社を運営する際には、特定の資格を有した人材を確保することが必要です。業務用・産業用機械製造会社に関連する資格には以下のようなものがあります。

- 機械保全技能士

工場に設置してある機械の修理や定期メンテナンス、保全に関する業務を行うための国家資格。電気に限らず、設備のメンテナンス方法や検査方法に関連する資格で、設備に関する幅広い知識を有していることを証明する。 - 機械設計技術者

「一般社団法人日本機械設計工業会」が主催する資格試験。主に設計技術者の能力向上や機械産業の発展を目的として実施されている。一般的な機械設計を理解することで、業務用・産業用機械製造業においても役立つ。 - 情報処理技術者

「独立行政法人情報処理推進機構」が主催する資格試験。ITの基礎的なスキルの定着を測るだけでなく、経営戦略やマネジメントも学べる。業務用・産業用機械製造会社においてもテクノロジーに関する知見の観点から役立つ。 - 電機工事士

住宅、ビル、工場などあらゆる建物の電気設備の工事を行える国家資格。工場における電気工事士は、製品を生産するための機械や設備に関する工事を行うことができる。機械故障時に迅速に対処できる人材。 - 衛生管理士

衛生管理者の資格は、労働安全衛生法で定められた国家資格。50人以上の従業員がいる工場や職場では最低でも1人は必要。衛生管理者の資格を持つ人材は工場や作業現場において高い需要がある。

上記の通り、業務用・産業用機械製造会社では様々な資格を持つ人材の雇用が必要になります。どの資格が自社に該当するかを見極めることも重要なポイントです。

業務用・産業用機械製造会社に必要な人材

業務用・産業用機械製造会社の運営においては、複数の職種に適した人材を配置することが重要です。業務用・産業用機械製造会社において必要とされている人材には、以下のようなものがあります。

- 生産ライン工場員:生産ラインに入り工場内業務を遂行するための人材

- 技術開発者:機械・部品製造における技術や新製品の開発を担当するための人材

- ソフトウェア担当者:機械・部品製造に必須となる専門人材

- 営業員:自社製造事業における営業活動業務を担う人材

業務用・産業用機械製造会社においては、他業務種を含む一般的な「製造業者」が必要とする職種を雇用することが必須です。工場員や開発・研究員だけでなく新規顧客を獲得するための営業員なども必要となります。

業務用・産業用機械製造会社の市場動向

業務用・産業用機械製造会社の市場動向について解説していきます。

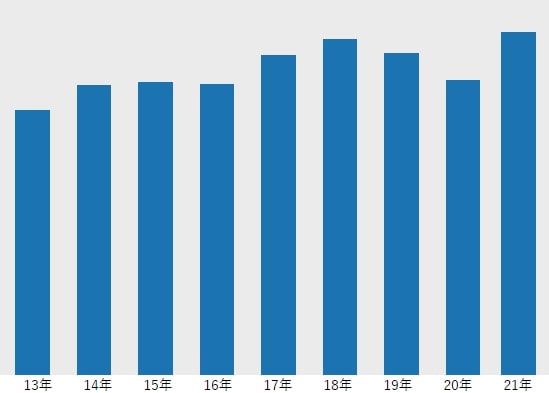

市場規模は拡大傾向

業界動向サーチによる「機械業界の現状と動向(2021)」によれば、機械業界の市場規模は2018年から2020年まで減少傾向でしたが、2021年には大幅増に転じている状態です。2021年の増加率は前年比116.2%となっています。

機械業界とは主に、建設機械・工作機械・農業機械・造船重機のジャンルです。それぞれのジャンル別では、工作機械+26.8・建設機械+21.6%、農業機械+17.5%、造船重機+1.7%と全ジャンルで市場規模が拡大しています。

業務用・産業用機械製造業界の市場規模が拡大している背景には、各種業界におけるDX化やIoT化が進行しているためです。日本の多くの業界が課題とする人材不足解消のためのDX化などの取り組みが、結果として業務用・産業用機械製造業界の市場拡大に繋がっています。

デジタル化・IoT化による影響

あらゆる製造業界で起こっているのがデジタル化・IoT化です。業務用・産業用機械製造業界はこうした各種製造業者が求めるデジタル化・IoT化に対応した製造機器の製造を求められています。

製造業においては、センサーやアナリティクス機能を搭載して産業機器単体での生産性を向上させること。さらに、ネットワークを通じて産業機器の持つデータを他の機器や基幹システムとリアルタイムにやり取りさせることによって、工場での生産業務の最適化を図る「スマートファクトリー」の需要が増加している状態です。

これからは更にデジタル化・IoT化が加速することが予測されており、同時に業務用・産業用機械製造会社もデジタル化・IoT化に対応した機器の製造が必須です。旧来の製造機器システムを廃止し、最先端のテクノロジー分野におけるノウハウを得ることが目下の課題となっています。

海外での需要増加

業務用・産業用機械製造業界において注目されているのが、海外における日本の業務用・産業用機械製造における需要の増加です。特に新興国を中心に、インフラ建設で使用する業務用・産業用機械の需要が増加しています。

日本の業務用・産業用機械製造会社が、新興国を中心とした海外への進出に積極的である背景には、リスクヘッジの意味合いが大きいです。国内市場の競争が激化する日本のみで事業を展開するのはなく、これから市場規模の急加速が予測される海外に進出しておくことで、収益面におけるリスク分散を図る狙いがあります。

ただし海外への新規新規進出は、企業にとって様々なリスクを負うことも事実です。特に新興国では社会情勢による市場変動が大きいため、一定のリスクがある点には配慮しておく必要があります。

業務用・産業用機械製造会社が抱える課題

業務用・産業用機械製造会社が抱える課題について解説していきます。

慢性的な人手不足

厚生労働省が調査した「一般職業紹介状況(令和5年12月分及び令和5年分)」によれば、製造業全体における有効求人倍率は約1.74倍です。全業界の全体平均は1.27倍であるため、他業種よりも深刻な人手不足に陥っていると言えます。

全業界における有効求人倍率が1倍を上回っている日本は、そもそも人手不足が顕著である国と言えるでしょう。その中でも製造業は特に人手不足を抱えており、主な原因には以下の点が挙げられます。

- 3Kのイメージが強い

「きつい」「汚い」「危険」のネガティブイメージが強い。ネガティブな要素が強く根付いており、人材が集まりにくい。実際に24時間稼働の工場も多く存在し、薬品や油などの臭いが発生しやすいため、労働環境に悪いイメージが付きやすい。 - 教育手法の不確立

業務に必要な知識や技術を体系的に身につけられる教育体制を構築している企業は、ごく一部に限られている。OJTを導入しているといっても実態は「見て覚える」教育手法で、新人のストレスが溜まっているという現場も少なくない。 - マネジメント人材の不足

外国人の採用や、アウトソーシングなどで単に人手やし労働力を増やすことは可能。しかしマネジメントや教育する人材が足りないことを考えると、本質的な解決にはつながらず、マネジメント人材が不足することで結果的に労働環境が悪化し、人手不足に陥る。

上記の通り、製造業における労働環境にネガティブな印象が根付いていることが主な要因です。業務用・産業用機械製造会社を含め、製造業界全体で労働環境の改善が求められています。

景気動向に影響されやすい

業務用・産業用機械製造会社の運営において大きな課題となるのが、景気動向によって業績が大きく変動してしまうことです。景気の動向を読むことは経営者にとって容易ではなく、万が一方針を誤ってしまうと業績悪化の要因となりかねません。

業務用・産業用機械製造会社が景気動向に影響を受けやすい理由のひとつは、顧客企業からの受注によって製造が行われるケースが多いためです。好景気であれば取引先からの受注が増える一方で、不況に陥ると途端に受注が減少してしまいます。

景気の影響を大きく受けないためには、自社の製造する機器に高い付加価値を付けることが重要です。付加価値の高い製品であれば、不況であっても一定の需要を見込むことができます。より付加価値の高い製品を製造するために、業務用・産業用機械製造会社はオリジナル機器の開発・製造に着手しています。

多重下請け構造

業務用・産業用機械製造業界は、歴とした「下請け業界」であり、下請け業者には多重下受け構造という問題が古くから存在します。多重下請け問題とは、下記のような構造を指します。

- クライアントと直接関わる一次下請け(直受け・元請け)

- 一時請けが、二次受けに委託

- 二次受けがさらに三次請けに委託

上流であるクライアント側が大規模になるほど、多重下請け構造が発生しやすくなります。場合によっては、四次請け・五次請けに発展するケースも珍しくありません。

多重下請け構造の最大のデメリットは、トラブルが発生した際に責任の所在が曖昧になりやすいことです。責任の所在が曖昧になってしまうと、トラブルへの対応・解決に多くの時間を要してしまうため、トラブル解決までの期間も必然的に長くなってしまうのです。

また多重下請け構造は、一次請け企業が大手事業者である場合に発生しやすい現象です。大手企業には必然的に受注が集まることに加え、業務用・産業用機械製造を低料金で手掛ける中小企業が多くあるため、多重下請け構造が完成してしまいます。

業務用・産業用機械製造会社のM&A動向

業務用・産業用機械製造会社のM&A動向について解説していきます。

M&Aが積極的な市場

業務用・産業用機械製造業界は、大手・中小を問わずにM&Aに積極的な業界です。M&Aに積極的な業界特性があるため、大手企業同士による大規模なM&A事例も度々発生しており、業界再編が起こっています。

業務用・産業用機械製造業界がM&Aに積極的である最大の理由は、同業者もしくは関連業者のM&Aによるシナジー効果を発揮しやすいためです。新たなノウハウ・技術の獲得に加え、人材補充・後継者獲得など様々な要因からM&Aが実施されます。

また業務用・産業用機械製造業界は中小企業の数も多いため、大手企業に対する競争戦略として中小規模事業者同士のM&A事例も多く発生することが特徴です。大手企業が海外市場に目を向ける一方で、国内の中小企業はM&Aによる合併で事業基盤強化を図っています。

クロスボーダーM&Aの活性

特に大手の業務用・産業用機械製造会社のM&Aで多いのが、クロスボーダーM&Aです。クロスボーダーM&Aとは、国境を越えて行う合併や買収のことで、海外企業が関わるM&Aを表す用語になります。

大手業務用・産業用機械製造会社がクロスボーダーM&Aに積極的である要因は、第四次産業革命によるIoT技術の進化によるものです。あらゆるものがインターネットにつながるIoT技術は海外の製造業で最も注目されており、IoT技術を持つ日本の業務用・産業用機械製造会社は積極的に海外の顧客とのM&A取引を実施しています。

今後はIoTに関連した業務用・産業用機械製造業界におけるクロスボーダーM&Aがさらに加速する見通しです。クロスボーダーM&Aは業界全体に与える大きな変動要素となるため、大手企業のみならず中小の業務用・産業用機械製造会社からも注目されています。

異業種とのM&A

業務用・産業用機械製造業界は、異業種からのM&Aによる新規参入が盛んであることが特徴です。業務用・産業用機械製造業界に新規参入することが多い異業種には、以下のものがあります。

- 電子機器関連会社

- 半導体関連会社

- 物流関連会社

- ファンド関連会社

- Webサービス関連会社

電子機器関連会社や半導体関連会社は、自社が持ち合わせるノウハウをそのまま活用できるため、業務用・産業用機械製造業界への参入が最も顕著です。特に最近ではDX化やIoT技術の進化により、電子機器・半導体関連のノウハウがより活用しやすい状態となりました。

業務用・産業用機械製造業界への新規参入が多い理由は、市場成長率が他業界に比べ高いからです。競争率が高い業界ではあるものの、資金力やノウハウに自信のある企業は、例え新規参入であっても、利益を上げられる見込みがあれば、積極的にM&Aを用いて参入を果たしてきます。

業務用・産業用機械製造会社でM&Aを行うことのメリット

業務用・産業用機械製造会社のM&Aにおいてのメリットを売却側・買収側の両方から解説します。

| 売却側のメリット | 買収側のメリット |

|

|

業務用・産業用機械製造会社でM&Aの売却を行うことのメリット

業務用・産業用機械製造会社でM&Aによる売却を行うことのメリットは、以下の通りです。

資金調達・オーナーのEXIT

M&Aによって売却された企業は、買収側の企業より金銭的収入を得ることができます。これは売却側のオーナーにとって大きなメリットとなる要素です。M&Aによって獲得した現金の使い道としては、代表的なものとして以下のものが挙げられます。

- 残っている借入金の返済に充てる

- オーナー自身の引退後の生活資金とする

- 新規事業における資金源とする

一方で、M&Aをせずに廃業となれば、有形資産を処分する費用や解雇する従業員への補償など、多くのコストがかかります。オーナーにとっては廃業を選ぶよりM&Aを選ぶことの方が、遥かにメリットは大きいでしょう。

資金力やブランド力の獲得

業務用・産業用機械製造会社がM&Aによる売却を行うことで、譲渡先企業の持つ資金力やブランド力を手に入れることが可能です。同業者の数が多い業務用・産業用機械製造業界においては、資金力はもちろんのこと、ブランド力の獲得も生存戦略において必須となります。

特に中小零細規模の業務用・産業用機械製造会社が大手業務用・産業用機械製造のM&Aを受けることで、資金力やブランド力を手にすることが可能です。実際に、自社だけでは十分に顧客を獲得できなかった中小規模の業務用・産業用機械製造が、大手傘下に入ることによって顧客の獲得に成功した事例は多くあります。

もちろん大手企業側も譲り受けした企業の工場や工場作業員などの人材を手に入れらるというのがメリットです。もし資金力やブランド力がないことが要因で顧客獲得に悩んでいるのであれば、積極的にM&Aを検討すべきでしょう。

借入における個人保証の解除

借入による資金調達を行った場合には、当然ながら返済義務が生じ、これが出来ない場合には個人資産を失うことになります。業務用・産業用機械製造事業者に関わらず、これは全ての経営者にとって大きな精神的負担となる事柄です。

特に中小規模の業務用・産業用機械製造事業者の場合、経営資金の融資調達はオーナー経営者が個人保証したり、個人資産を担保に入れることがほとんどのはず。貸倒によるオーナー個人の損害は計り知れないものです。

M&Aで会社を売却することで、会社は廃業や倒産を免れるだけでなく、基本的に債権も買い手に引き継がれるため、個人保証や担保差し入れを解消することができます。オーナーにとっては肩の重い荷を下ろすことにも繋がるのです。

従業員の雇用維持

売却側の企業が廃業目前であった場合には、M&Aを実行することで、既存従業員の雇用を継続して守ることができます。実際にM&Aを行った場合、ほとんどのケースで譲受企業によって従業員の雇用が継続されます。

労働条件においても引き継がれるケースがほとんどなので、廃業に比べると既存従業員が被る影響を大きく抑えることに繋がるでしょう。給与待遇や労働条件が同じであれば、M&A後の離職率も低下させることができます。

また待遇面においては、M&A後に給与受験・労働時間・年間休日・福利厚生などの改善が行われるケースも多いです。M&A以前よりも好条件で雇用されるケースもあるので、既存従業員にとっては大きなメリットとなり得ます。

業務用・産業用機械製造会社でM&Aの買収を行うことのメリット

業務用・産業用機械製造会社でM&Aによる買収を行うことのメリットは、以下の通りです。

事業拡大のチャンス

M&Aにおいて買収側が得られる最大のメリットは、事業拡大のチャンスを得られることでしょう。M&Aによって買収側の企業は、業務用・産業用機械製造業界における規模・シェアの拡大を狙うことができます。

業務用・産業用機械製造業界のM&Aにおいては、顧客・取引先・特殊情報などの無形資産に加え、工場や工場員などの人材を手に入れることも可能です。特に業務用・産業用機械製造業者にとって工場や工場作業員などの有形資産は実績に直結する要素であるため、M&Aによる早期事業拡大も視野に入れることができます。

また業務用・産業用機械製造業者においては、大手企業の市場シェア率が高いですが、M&Aを行うことで自社の市場シェアを拡大させることが可能です。中小同士のM&Aを行うことで、大手企業に対抗する勢力を付けることにも繋がります。

新規事業への進出

M&Aを行うことによって、買収側企業は新規事業への参入を容易に行うことが可能です。一から新規事業として立ち上げるより、はるかに早期進出が可能となります。

景気の悪化により単一分野での事業展開は非常に危険とされている現代において、M&Aによる新規事業への参入は非常にメリットが大きいとされている戦略です。リスク分散の観点からM&Aをする大手企業の数は、ここ数年で一気に増加しています。

また売却先の企業が持つノウハウや市場シェアをそのまま引き継ぐことができるため、総体的に見れば、新規事業への投資額を削減することにも繋がるでしょう。新規事業参入におけるコスト削減でも大きく貢献する要素となります。

ノウハウと人材の継承

業務用・産業用機械製造会社において事業成功のカギを握るのは、自社が持つ「運営ノウハウ」と「工場員をはじめとした人材」です。これら2つが揃っている業務用・産業用機械製造会社は、市場において高い競争力を得ることができます。

もしM&Aによって業務用・産業用機械製造会社の買収を検討しているのであれば、まずは買収先企業が持つノウハウと人材に目を向けることが先決です。買収によって現在の自社が持たないノウハウや人材が手に入るか否かをチェックしましょう。

また業務用・産業用機械製造会社の買収に関しては、買収先が持つ工場の如何によって、取引額に大きな差が生じます。価値のある工場を所有している企業ほど、高値で取引されるケースが多いです。

新規顧客獲得

業務用・産業用機械製造業界は中小企業を含み事業者数が非常に多く、業界自体が右肩上がりの市場であるため優秀なライバル企業が多く、新規参入のハードルが非常に高い業界です。

M&Aによって業務用・産業用機械製造会社の買収をすれば、一から顧客を獲得する労力がなく、一定の成果・実績を最初から狙うことができます。新規開拓における営業的な労力も最小限に抑えることが出来るでしょう。

また業務用・産業用機械製造会社に関連するM&Aでは、特定の地域における商圏獲得を目的とした取引事例が多いです。たとえ小規模の業務用・産業用機械製造会社の買収であっても、特定の地域のみ強い商圏を持っているケースは多々あるため、こういった特定商圏に強い業務用・産業用機械製造会社を買収することは非常に有効な戦略のひとつです。

業務用・産業用機械製造会社のM&Aにおける成功事例

業務用・産業用機械製造のM&Aにおける成功事例を紹介します。

戸上メタリックスと三協製作所によるM&A

2022年4月に、戸上メタリックスが三協製作所との間で行われたM&Aの事例です。本取引はにより、戸上メタリックスを存続会社とする吸収合併により、三協製作所が解散することになりました。100%子会社間での吸収合併であるため、対価の交付は発生していません。

譲り受け企業である「戸上メタリックス」は、戸上電機製作所の連結子会社として、産業用配電機器部品の亜鉛メッキ加工事業を運営している企業です。一方の譲渡企業である「三協製作所」は、戸上電機製作所の連結子会社として、建設機械部品や産業用配電機器部品の金属加工事業を運営している企業になります。

本件M&Aは、共に産業用機械製造事業を手掛ける企業同士の取引事例です。本取引により戸上メタリックスは、経営資源の集約化と亜鉛メッキ事業の事業環境整備に関する設備投資の推進を成し遂げています。

連結子会社間の吸収合併(簡易合併・略式合併)に関するお知らせ

新日本空調と日宝工業によるM&A

2016年8月に、新日本空調が日宝工業の全株式を取得し、同社を完全子会社化したM&Aの事例です。本取引は株式譲渡のスキームによって実行されましたが、取得対価は一般公開されていません。

譲り受け企業である「新日本空調」は、空調機器製造業を核として電気、衛生、自動計装、防災等設備全般にワンストップで取り組む総合エンジニアリング企業です。一方の「日宝工業」は、大手自動車会社や大手食品メーカーを中心とした工場の電気設備および産業施設設備の工事に強みを持つ会社になります。

本件M&Aは、新日本空調が両社の持つ強みを活かした新たなサービスを行うとともに、両社の技術力共有による高いシナジー効果の創出を目的としたものです。産業施設設備会社同士のM&A事例となっています。

アルコニックスとジュピター工業によるM&A

2022年4月に、アルコニックスがジュピター工業の保有する全株式を取得し、同社を完全子会社化したM&Aの事例です。本取引は株式譲渡のスキームが用いられましたが、取得価額は公表されていません。

譲り受け企業である「アルコニックス」は、非鉄金属およびレアメタル・レアアース等の製品や原材料の輸出入・販売事業を展開する企業です。一方の譲渡企業である「ジュピター工業」は、精密コネクタ金属端子部品のプレス加工やプレス金型の設計・製作を主力事業として展開する企業になります。

本件M&Aは、原料関連商社と業務用・産業用機械製造会社による取引事例です。本取引により譲り受け企業であるアルコニックスは、「商社機能と製造業を融合する総合企業」というビジョン実現の加速とシナジー効果の創出を果たしています。

東京エレクトロンデバイスとアバール長崎によるM&A

2017年7月に、東京エレクトロデバイスがアバール長崎の保有する株式のうち74.04%分の議決権を取得し、同社を子会社化したM&A事例です。本取引は株式譲渡のスキームが用いられ、取得価額は10億6,400万円となっています。

譲り受け企業である「東京エレクトロデバイス」は、半導体製品の設計・製造事業や、エレクトロニクス製品の販売・保守事業を展開する企業です。一方の譲渡企業である「アバール長崎」は、電子機器の開発・設計・製造・販売を手掛ける企業になります。

本件M&Aは、半導体製造企業とと電子機器製造企業による取引事例です。本取引により東京エレクトロデバイスは、製造事業における更なる規模拡大を実現させています。

三菱電機とデルクリマ社によるM&A

2016年2月に、三菱電機がデルクリマ社の全株式を取得し、同社を完全子会社化したM&Aの事例です。本取引は、株式譲渡や公開買い付けのスキームによって実行され、取引対価は902億円となっています。

譲り受け企業である「三菱電機」は、重電システム、産業メカトロニクス、情報通信システム、電子デバイス、家庭電器などの製造・販売を事業を手掛ける日本の大手総合電機メーカーです。一方の「デルクリマ社」は、高い技術力とブランド力を武器に、業務用空調機器をヨーロッパやアジアへグローバル展開している企業になります。

本件M&Aは、三菱電機がヨーロッパやアジア圏に市場を持つデルクリマ社を買収することで、更なる海外進出を果たすことを目的としたものです。日本の老舗電機メーカーである三菱電機にとっては、過去最高額のM&A取引となりました。

イタリア業務用空調事業会社DeLclima(デルクリマ)社買収について

三菱化工機と東総によるM&A

2024年6月に、三菱化工機は、三菱マテリアルテクノとの間で、同社が保有する東総の全株式を取得するための株式譲渡契約を締結することを決議したM&Aの事例です。

譲り受け企業である「三菱化工機」は、各種プラント・環境設備及び各種単体機械等の設計、製作、据付、販売を行う企業。「三菱マテリアルテクノ」はエンジニアリング・メンテナンス業、機器製造業、資源・地質・環境に関わる調査・分析・評価・対策およびコンサルタント業を行う企業です。

一方の譲渡企業である「東総」は、主にFRP(ガラス繊維強化プラスチック製品)等を製造・販売している企業になります。本件M&Aは、三菱化工機と東総の経営資源を相互活用し、事業を拡大することが目的です。プラント建設需要への対応、FRP製品との協業による売上増加とコスト削減、成長分野での需要対応力強化、公共維持管理事業の知見共有、東総の生産管理・品質管理の向上が期待されています。

ダイキン工業とGoodmanによるM&A

2012年12月にダイキン工業が米国のGoodman Global,Inc.,の発行済み株式を100%取得し、同社を完全子会社化したM&Aの事例です。本取引における取得対価は、2960億円となっています。

譲り受け企業である「ダイキン工業」は、環境対応・省エネや快適性を追求する独自の技術力を生かし、高品質・高付加価値の空調機開発を得意とし、欧州、中国、アジア、北米、新興国と幅広く事業を展開している世界屈指の総合空調機器製造会社です。

一方の「Goodman Global Group, Inc」は、アメリカ・テキサス州に本拠を置き、ダクト式の住宅用ユニタリ空調機・燃焼暖房機器や業務用空調機を強みとしている北米住宅用空調分野でトップシェアを誇る米国大手の空調機器製造会社になります。

本件M&Aは、世界を代表する空調メーカーであるダイキンが、世界市場においての先進的企業としての磐石なる地位の確立を目指すことが目的です。これまで2度アメリカに進出するも撤退した経験を持つダイキンが、米国の大手空調機器製造会社を買収したことで見事アメリカでの市場網を獲得した事例になります。

ミマキエンジニアリングとマイクロテックによるM&A

2022年3月に、ミマキエンジニアリングがマイクロテックの保有する全株式を取得し、同社を完全子会社化したM&Aの事例です。本取引は株式譲渡のスキームが用いられましたが、取得価額は公表されていません。

譲り受け企業である「ミマキエンジニアリング」は、コンピュータ周辺機器とソフトウェアの開発・製造・販売を手掛ける企業です。一方の譲渡企業である「マイクロテック」は、ソフトウェア開発、アプリケーション開発を行っている企業になります。

本件M&Aは、ともにソフトウェア関連の産業用機械製造会社同士の取引事例です。譲り受け企業であるミマキエンジニアリングは、自社のインクジェットプリンタ開発技術にマイクロテックのソフトウェア開発技術を融合させることで、高いシナジー効果を創出しています。

ソフトウェア開発企業の株式会社マイクロテックの子会社化に関するお知らせ

楽天グループとダイフクによるM&A

2021年6月に、楽天グループがダイフクとパートナーシップ協定を締結したM&Aの事例です。楽天の物流センター運営における効率化に向けた連結強化を目的に、パートナーシップ協定を締結しています。

譲り受け企業である「楽天」は、Eコマース、フィンテック、デジタルコンテンツ、通信などのサービスを世界中に展開している企業です。一方の譲渡企業である「ダイフク」は、物流システムに関するコンサルティングとエンジニアリングおよび設計・製造・据付・サービス、電子機器、洗車機製造などを行っている企業になります。

本件M&Aは、日本の大手通販企業と業務用・産業用機械製造会社による取引事例です。本取引により譲り受け企業である楽天は、ダイフクと連携を強化することで、EC物流のさらなる効率化と持続可能な物流環境の実現に貢献しています。

オーイズミとバブルスターによるM&A

2022年4月に、オーイズミがバブルスターの保有する全株式を取得し、同社を完全子会社化したM&Aの事例です。本取引は株式譲渡のスキームが用いられましたが、取得価額は公開されていません。

譲り受け企業である「オーイズミ」は、遊技場設備機器、太陽光発電、不動産賃貸、ゲームソフト、酒類醸造、農産物加工食品などの事業を手掛ける企業です。一方の譲渡企業である「バブルスター」は、健康食品などの製造およびEコマース、食品輸入および卸販売を行っている企業になります。

本件M&Aは、業務用・産業用機械製造会社と食品関連製造・販売業者による取引事例です。譲り受け企業であるオーイズミは、事業分野を拡充し、一体的にグループでのシナジー効果を追求し、企業価値のさらなる向上を図っています。

業務用・産業用機械製造会社のM&Aにおける注意点

業務用・産業用機械製造会社のM&Aにおける注意点を解説します。業務用・産業用機械製造会社のM&Aにおいて、注意すべき事項は以下の通りです。

- M&Aの専門知識を持たない状態での引継ぎ

- 避止義務に関して

- 既存従業員の離職対策

それぞれ解説していきます。

M&Aの専門知識を持たない状態での引継ぎ

M&Aでは、買い手と売り手の情報格差(買い手のM&Aに関する知識・経験が圧倒的に豊富)があるため、M&Aの専門知識を持たない状態での売買は非常に危険です。

買い手の知識・経験が圧倒的に売り手を上回る場合には、買い手有利の条件(買収金額が相場よりも圧倒的に小さくなってしまう)という現象が起こりかねません。最悪の場合には、不利な条件でM&Aをすることによって、莫大な損害を被るケースもあります。

そこで、もしM&Aの経験が不足しているのであれば、M&Aアドバイザーを導入するのがおすすめ。M&Aで自社が損害を被ることを避けるのはもちろん、より有利な条件でM&Aを成功させることが出来るでしょう。

競業避止義務に関して

M&Aにおいて最も留意すべきポイントとなるのが、「競業避止義務」です。競業避止義務とは、一般的に「一定の者が自己(自社)または第三者の利益を損なうような取引をしてはならないこと」と定義されます。

M&Aにおける競業避止義務とは、M&Aの成約後に譲渡企業に課される義務です。譲渡した事業に対して、譲渡企業が競合するような事業を再度行い、譲受企業に不利益を与えることを避けることが目的となります。

会社法の規定により、事業譲渡を実施した会社は、競業避止義務を負うことになるので注意が必要です。ただし、買収側との交渉で競業避止義務期間を短くしたり、エリアを狭めたりすることはできます。将来的に業務用・産業用機械製造会社を再度手掛ける可能性があれば、買収側と交渉しましょう。

既存従業員の離職対策

買収先の既存従業員による離職対策は、M&Aを成功させるために留意すべきポイントのひとつです。既存授業員の離職を防ぎ、優秀な人材を雇用し続けることが重要になります。

経営者視点から見ればM&Aは立派な経営戦略であり、大きなシナジー効果を生むものです。しかし従業員にとっては、今後の働き方や会社との雇用関係に大きな変化をもたらす為、M&Aによって雇用条件や働き方が悪化すると離職を招きます。

M&Aによる離職を防ぐためには、従業員の働き方や雇用関係の変化に対し、敏感に配慮することが重要です。既存従業員が不安となる要素はあらかじめ取り除いておくことが、M&Aによる離職を防ぐ手段として有効になります。

業務用・産業用機械製造会社のM&Aを成功させるためのポイント

業務用・産業用機械製造会社のM&Aを成功させるためのポイントについて解説します。業務用・産業用機械製造会社のM&Aを成功させるためのポイントは、以下の通りです。

- M&A戦略の立案

- PMI(統合後プロセス)の確立

- 相場価格への理解

それぞれ詳しく解説していきます。

M&A戦略の立案

M&A戦略とは、M&Aによってどのような効果を得るのかを検討するための準備や計画を指すものです。M&A戦略の如何によって、M&A後の事業計画もより具体化されます。

M&A戦略では、自社の分析(SWOT分析)や市場調査・業界トレンドなど様々な要素を調査することが必須です。明確な戦略を立てたうえで、買収(売却)先選定や交渉を行なっていくことになります。

M&A戦略において重要視すべきポイントは、以下の通りです。

- M&Aにより何を達成したいか(売却・売却後まで視野に入れたもの)

- 自社は売れるのか。売れるとすればどの部分か(事業の一部または全部)

- いつ・誰に・何を・いくらで・どのように売却(買収)するか

- 買収(売却)において障壁となる要素はあるか

- M&Aに必要な予算はどのくらいか(買収側のみ)

上記のポイントを押さえておくだけで、M&Aにおける戦略はより具体的なものになるはずです。反対にM&A戦略が場当たり的だと、交渉において不利な条件を飲まされるなどの弊害が発生します。

また自社にM&Aにおいて詳しい人物が所属していないのであれば、M&A委託業者に戦略の立案・実行を依頼することを強く推奨します。M&A専門業者に委託することで、よりスムーズにM&Aを成功まで導いてくれるでしょう。

当社のM&A仲介サービス「M&A HACK」では上記の戦略実行・買い手紹介を完全成功報酬でリスクなしの報酬形態で一気通貫対応しています。初回の相談は無料ですのでお気軽に下記よりご相談ください。

無料相談のご予約:

https://sfs-inc.jp/ma/contact

相場価格への理解

M&Aを実行する際には、売り手側・買い手側ともに相場価格をよく理解しておくことが必要です。M&Aの企業売買における相場価格は、該当の会社の価値によって算出され、事業売却・企業買収の金額目安とされます。

業務用・産業用機械製造会社のM&Aでは、株式譲渡もしくは事業譲渡が使われることが多いです。株式譲渡と事業譲渡の大まかな相場は以下のように計算されます。

- 株式譲渡:時価純資産額+営業利益×2年~5年分

- 事業譲渡:時価事業純資産額+事業利益×2年~5年分

当然ながら事業利益が多いほどに相場価格も高騰します。実際のM&A売却における相場計算はM&A委託企業に依頼することになりますが、もし可能であれば依頼前に自社の相場を計算してみましょう。

また、売り手側であれば算出価格よりも安く予算を立て、買い手側であれば相場よりも高く予算を立てるのがポイントです。予算の算出においては、相場よりも多少のズレが発生することをあらかじめ考慮しておきましょう。

PMI(統合後プロセス)の確立

M&Aにおいては成約がゴールではなく、売り手側と買い手側の両者が思い描いた成長を実現させることが本当のゴールです。そこでM&AにおいてはPMI(Post Merger Integration)の考え方が重要になります。

PMIとは、いわばM&A成約後の「統合後プロセス」を指す単語です。PMIにおける重要な要素には、以下のようなものがあります。

- 新経営体制の構築

- 経営ビジョン実現のための計画策定

- 両社協業のための体制構築・業務オペレーション

上記の点に留意しながら、PMIを立案します。PMIを綿密に行うことで、売り手・買い手の両者に発生するリスクを最小限に抑え、成果を最大化させることが出来るでしょう。

またPMIは成約後に立案するものではなく、M&A戦略の立案時から実行すべきです。M&Aの成約には1年以上の期間が掛かることがほとんどなので、PMIも長期的に行うことになります。

業務用・産業用機械製造会社のM&Aについてのまとめ

今回は業務用・産業用機械製造会社におけるM&Aについて、業務用・産業用機械製造業界の現状や特徴、市場動向やM&A事例を踏まえて解説しました。

業務用・産業用機械製造業界は事業者の数が非常に多いこともあり、M&Aが盛んに実行されている業界です。M&Aによる経営統合によって事業拡大に成功している業務用・産業用機械製造会社も数多く存在することから、業務用・産業用機械製造会社にとってM&Aは有効な経営戦略の一つと言えるでしょう。

しかしM&Aは企業の成長戦略として非常に有効な手段である一方、万全を期して臨む必要のある経営戦略です。当社のM&A仲介サービス「M&A HACK」では上記の戦略実行・買い手紹介を完全成功報酬でリスクなしの報酬形態で一気通貫対応しています。初回の相談は無料ですのでお気軽に下記よりご相談ください。

無料相談のご予約:

https://sfs-inc.jp/ma/contact