「中古車販売会社のM&Aにおける動向は?」

「中古車販売会社のM&Aについて知りたい」

この記事をご覧の方は、上記のような疑問をお持ちの人が多いのではないでしょうか。

実際に現状「中古車販売会社 M&A」等と検索しても、信憑性に欠ける記事や専門家が執筆した解読が難解な記事しかなく、素人が目にしても理解できない記事が多いです。

そこで、今回はM&Aの専門企業である「M&A HACK」が、中古車販売会社のM&Aについて分かりやすく簡潔に解説します。

中古車販売会社におけるM&Aの売却相場や成功ポイントについても詳しく解説するので、中古車販売会社のM&Aに興味のある人は、ぜひ参考にしてください。

目次

中古車販売会社とは

中古車販売会社とは、中古車を仕入れ、販売する企業のことです。中古車販売会社は別名「中古車ディーラー」と呼ばれることもあります。中古車販売会社は、中古車市場で需要に応じた車両を提供し、消費者が手に入れやすい価格で販売しています。

中古車販売会社の業務は非常に多岐に渡るのが特徴です。中古車の仕入・販売はもちろんのこと、点検・整備・カー用品の販売など、多種多様な事業を展開する中古車販売会社は多く存在します。

また近年の中古車販売会社では、店舗での販売だけでなく、ECプラットフォームを活用したオンライン販売の普及が広がっているのも特徴です。顧客は自宅にいながら車の検索、購入手続き、支払いを行うことができるため、利便性が高まっています。

中古車販売会社のビジネスモデル

中古車販売のビジネスモデルについて解説していきます。

自動車小売

自動車小売とは、中古車の販売を自動車メーカーと特約を結んで販売する事業者のことです。中古車を専門に手掛ける自動車小売業者を「中古車ディーラー」とも呼びます。ディーラーはメーカーと特約契約を結んでいるため、特定の車種しか販売することはできません。

ディーラーが特定の車種しか取り扱うことができない一方で、「サブディーラー」と呼ばれる存在があります。サブディーラーとは、自動車メーカーと特約店契約を結ばずに、ディーラーから車を仕入れられる自動車販売店のことです。ディーラーよりも複数種のメーカーを取り扱うことができます。

ディーラーもサブディーラーも一般的にどちらも「自動車小売業」に分類されますが、どちらのタイプのビジネスモデルを選択するかで、大きく営業手法が異なるのが特徴です。また購入者側もディーラーとサブディーラーで受けられるサービスが異なるので、違いをよく理解しておく必要があります。

自動車整備

中古者販売会社の中には、ディーラー業と併行して自動車整備業を営み会社も多いです。自動車整備業と自動車ディーラー業の両方を手掛ける企業のことを「ディーラー系整備工場」と言います。

ディーラー系整備工場は、その他の整備工場(「民間整備工場」とも呼ぶ)と違って、特定のメーカーの自動車に限定または中心に点検・整備・修理を行っていることが多いです。もちろん中古車の販売を行っているため、消費者は購入から、その後の点検・整備・修理まで同じ店舗(会社)で一貫して行えるという利便性があります。

また特定のメーカーのみの自動車ディーラー業・自動車整備業のみを営んでいるお店は、該当メーカーの車に対しての知識・経験が豊富で専門性が高いことがメリットです。高い専門性を発揮することで、他の自動車整備会社との差別化にも繋がります。

カー用品販売

中古車販売会社の中には、ディーラー業と並行してカー用品販売を行っている企業も多いです。ワックス・ワイパー・カーナビ・ETCなどのカー用品販売とディーラー業を併行して行うビジネスモデルになります。

カー用品販売の大手企業には、「オートバックス」や「イエローハット」が挙げられますが、これらの企業はディーラー業は営んでいません。ディーラー業を営みながらカー用品販売事業の規模を拡大させることは非常に難しく、未だ目立った成功事例がないのが現状です。

しかし昨今ではオートバックスやイエローハットなどがM&Aによって着々と事業規模を拡大させており、自動車小売(ディーラー)業に足を踏み入れる可能性も示唆されています。カー用品販売とディーラー業の組み合わせは業界内でも注目されている事案です。

中古車販売会社に必要な業許可・資格・人材

中古車販売会社に必要な業許可・資格・人材について解説していきます。

中古車販売会社に必要な業許可

中古車販売業を営むにはいくつかの事業許可を取得することが必須です。中古車販売業に必要とされている事業許可には、以下のようなものが挙げられます。

- 古物商許可証

中古車販売業を運営するうえで必須となる業許可。古物商許可無しでの中古車販売は、懲役3年以下または100万円以下の罰金を科されたり、許可取り消しの行政処分を受けたりする可能性がある。 - 自動車リサイクル法引取業許可

車を引き取って廃棄するために必要となる。自動車リサイクル法引取業登録は、都道府県または保健所の担当窓口にて登録の申請を行う。申請から登録完了まで数ヶ月かかることもあるため注意が必要。 自動車リサイクルシステムへの事業者登録

預託確認および電子マニフェストによる引取・引渡報告を行うためのシステム。廃車を引き取る際は自動車リサイクル法取引業の登録だけでなく、自動車リサイクルシステムへの事業者登録を行う必要がある。

上記の通り、中古車販売業には複数の事業許可の取得が必須です。また自動車整備業を営む場合には、「特定認証」などの事業許可も必要となります。自社のビジネスモデルにあった事業許可を取得することになります。

中古車販売会社に必要な資格

中古車販売会社で働く人材には固有のスキルが必要です。中古車販売会社に勤務する人に必要とされる資格には以下のようなものがあります。

- 普通自動車免許

中古車販売業で働く人材が普通免許を所有していないケースは非常に稀。自動車の運転経験がないと来店したお客様への接客自体が難しいため普通自動車免許の取得は必須。 - 損保一般試験

自動車を販売する際には、自動車保険の販売にも関わるケースがほとんど。保険を販売するには、損保一般試験に合格する必要がある。損保一般試験には、基礎単位と商品単位(自動車保険単位・火災保険単位・傷害疾病保険単位)があり、基礎単位と商品単位に合格すれば、自動車保険を扱えるようになる。 - 自動車整備士

ディーラー業と併行して自動車整備業を営む場合には、自動車整備士の雇用が必須。国家資格であり、年々整備士の数は減少していることから価値の高い資格でもある。自動車整備資格は主に3級・2級・1級の3段階で分類されており、それぞれの資格をもって「〇級自動車整備士」と呼ばれることが一般的。

自動車関連は複数存在するため、雇用している(または採用段階)の人材がどのような資格を所有しているのかを見極めることが必須です。自社のビジネスモデルにあった人材を確保することが重要になります。

中古車販売会社に必要な人材

中古車販売会社においては、複数の職種に適した人材を適切に配置することが重要です。中古車販売会社において必要とされている人材には、以下のようなものがあります。

- 営業員:お客様に対し自動車を販売する。内勤・外勤など様々な営業手法が存在する

- 自動車整備士:ディーラー業と併行して自動車整備業を営む場合に必須となる。

- 事務員:自動車販売に対する受付業務などを担当する

中古車販売業では、主に上記3つの職種における人材が必須です。中小規模の中古車販売会社は、一人の人材が上記3つの役割全てを担っているケースも珍しくありません。

中古車販売会社の市場動向

中古車販売会社の市場動向について解説していきます。

市場は右肩上がり

経済産業省が行った「商業動態統計」によれば、自動車小売業界の市場規模は、2021年度は約16兆3,830億円、10年前の2011年度が約14兆8,170億円なので、10年間で約10%市場規模が拡大していることが読み取れます。

しかし過去30年間で自動車小売業界の市場規模が最多になったのは、1996年の19兆2,200億円です。過去30年前まで遡って読み取れば、現在の市場規模がピークの状態にあるとは言えません。

過去から現在に至るまで自動車小売業界の市場規模は緩やかに上下変動を起こしているのが特徴です。日本人のライフスタイルの変化や革新的な自動車の発売などが要因となり、これからも自動車小売業界の市場規模は変動を繰り返していくことが予測されます。

半導体不足による新車需要の低迷

中古車販売会社にとって追い風となっているのが、半導体不足による新車需要の低迷です。半導体不足により新車の生産や納期が遅れることによって、中古車販売市場は活況を呈しています。

新車のラインアップが限定される中で、消費者は中古車市場を通じて、より多様な車種や仕様を選ぶことができるため、中古車需要が高まっている状態です。新車の供給が追いつかないことで、新車の価格が上昇している一方、中古車の価格も上昇しています。

また金融機関が中古車ローンを提供しやすくなっていることも、中古車販売の増加に貢献しています。特に金利が低い環境下では、中古車を購入することが経済的に魅力的に感じられるため、購入者が増加しています。

輸入車販売台数の増加

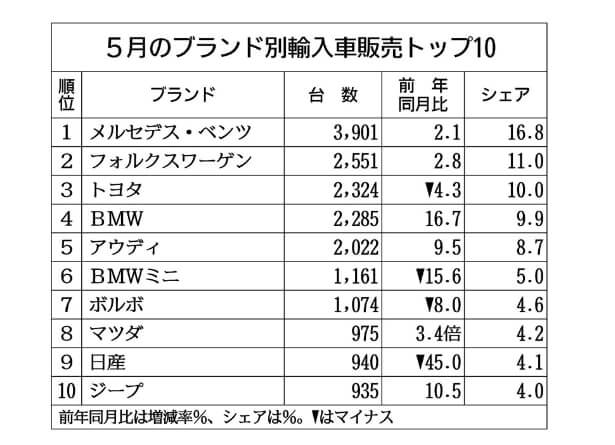

国内の新車販売台数が減少している一方で、外国からの輸入車販売台数が増加しているのが特徴です。上記は「日本自動車輸入組合(JAIA)」が発表した2023年5月度の輸入車新規登録販売台数になります。

輸入車販売台数トップを誇る「メルセデス・ベンツ」は前年比2.1%増、4位の「BMW」に至っては16.7%増という結果です。他にも「アウディ」や「ジープ」などの外国メーカーの輸入販売台数がいずれも増加しています。

輸入車の販売台数が増加している背景には、外国メーカーが日本の自動車市場に積極参入していることが挙げられます。国内の販売代理店増加はもちろんのこと、テレビCMなどによる広告活動も盛んです。今後は国内の自動車販売シェア率に外国メーカーが大きく影響してくることが予測されています。

中古車販売会社が抱える課題

中古車販売会社が抱えている課題について解説していきます。

中古車価格の上昇

現在の中古車販売会社が抱えている大きな課題として、中古車価格の上昇があげられます。中古車販売価格が上昇している主な理由は、以下の通りです。

- 半導体の不足

半導体不足により、新車の生産が遅れ、供給が追いつかなくなったことで、新車を購入できない消費者が中古車に流れ、結果として中古車の需要が急増した。 - 需要の増加

パンデミックによる交通機関の利用避けや、在宅勤務の普及などが影響し、個人で車を所有するニーズが高まった。特に、自家用車が移動手段として注目されるようになり、中古車の需要が増加した。 - 輸出の増加

日本では、中古車の輸出も盛んであり、特に東南アジアやアフリカなどの市場で需要が高まっている。これにより、国内市場での供給がさらに減少し、価格が上昇している。

現在の中古車販売市場では、価格上昇が続いており、この流れは今後も高まっていく予想です。中古車需要は高まっていますが、同時に価格競争も激化しています。

若者の車離れ

現代の日本では、特に20代~30代の若者の車離れが発生しています。若者の車離れが発生しているということは、自動車小売業界の需要が将来的に低下する要因のひとつです。若者の車離れが発生している要因には、以下のようなものが挙げられます。

- 経済的理由

現代の若者にとって、車は「高級品」という位置づけ。2000年前後の就職氷河期・非正規労働者の増大などにより、若年層の個人消費が低迷している。結果として高額消費である自動車の購入をためらう心理となっている。 - 自動車の価値定価

以前まで車を所有するということは、「社会的ステイタス」という概念があった。しかし近年では自動車の価値が低迷し、自動車を持つことがステイタスになるという概念自体が消えつつある。自動車の利便性は認められるものの、自動車が不要な環境でわざわざ保有する必要はないという考え方をする若者が増えている。 - レンタカーサービスの発展

自動車を購入するということは多額の購入費用と維持費用が生じることになる。一方でレンタカーサービスは目まぐるしい発展を遂げており、スマホの操作ひとつでレンタカーを直ぐに借りられる環境にある。高額な費用を払って車を持つより、スポット的に車を借りることが相対的にみて経済的に優しいという概念が普及しつつある。

上記の通り、現代における「自動車の価値」は、確実に低下しつつあることが分かります。20代~30代の若者が自動車に抱く概念と、40代以上が自動車に持つ概念では大きな違いがあるのです。

自動車整備士の不足

中古車販売会社(中古車ディーラー)の中には、ディーラー業と併行して自動車整備を行う「ディーラー系整備工場」も多く存在します。ディーラー系整備工場にとって大きな課題となっているのが、自動車整備士の不足問題です。国家資格である「自動車整備士」の保有者は10年間で約1.2万人減少しており、なかでも若手の自動車整備士の減少が顕著になっています。

若手の自動車整備士が減少することで発生する問題が、自動車整備士の高齢化です。自動車整備士の平均年齢は年々上昇しています。自動車整備士の高齢化が進むということは、次世代の自動車整備士が育っていないことを意味しており、近い将来は更に自動車整備士の不足が進むことでしょう。

また業界の人手不足の深刻さを分かりやすく示しているのが「有効求人倍率」です。令和3年度の全産業における有効求人倍率は平均で1.05倍。対して自動車整備士の有効求人倍率は、4,55倍という数値です。つまり全職種平均の4倍以上という数値で、企業の求人枠に対して働きたい人材が不足していることを表しています。

中古車販売会社のM&Aにおける動向

中古車販売会社のM&Aにおける動向について解説していきます。

異業種からの新規参入

中古車販売業界のM&Aにおいては、近年異業種からの新規参入が増加傾向にあります。中古車販売業界へM&Aによって新規参入を目指している企業は、以下の通りです。

- 総合商社

- 投資会社

- カー用品販売業者

- ガソリン関連事業者

中古車販売業界のM&Aでもっとも目立つのが、資金力のある総合商社や投資会社による新規参入です。数億円以上の大規模契約を行うケースが多く、中古車販売業界にも大きな影響を与えています。

また、これまでカー用品販売やガソリン小売などの事業を行っていた企業が、新規で中古車販売業界に参入するケースが増えています。中古車販売業に新規参入することで事業の多角化を果たすことが狙いです。

後継者不足解消のためのM&A

中古車販売業界では、特定のエリアに小規模のディーラー店舗を持つ中小規模もしくは個人経営の中古車販売会社が多いです。しかし中小規模または個人経営の中古車販売会社では、後継者不足を抱える企業も多く存在します。

実際に、収益性が悪くなくとも後継者不足を解決できず、廃業に追い込まれる中古車販売会社も多いです。そのため、中古車販売業界では、後継者不足解消を目的としたM&Aも積極的に行われています。

後継者不足解消を目的としたM&Aでは、大手企業と中小企業で行われるケースがほとんどです。優秀な人材を持つ大手企業が後継者候補を立て、後継者不足に悩む中小規模または個人経営の中古車販売会社を買収します。買い手側も売り手側も相応のメリットを得ることが可能です。

大手企業による中小企業の買収

中古車販売業界では、大手企業による中小規模の中古車販売会社のM&A事例も多いです。大手企業が中小規模の保有する株式の一部またはすべてを買収し、中小企業を自社の傘下もしくは子会社にするM&Aになります。

大手企業が中小規模の中古車販売会社を買収する主な目的は、事業規模と商圏エリアの獲得です。特に中小規模の中古車販売会社の場合、特定のエリアに独自の商圏を築いているケースが多いため、M&Aにより商圏エリアの拡大が可能です。

また中古車販売業界における大手企業は、ディーラー業に加えて、自動車整備業を展開する会社も多くあります。自動車整備業を手掛ける大手企業が、同じく自動車整備業を手掛ける中小企業を買収することで、中小企業側の持つ「認証工場」と「自動車整備士」を手に入れることが目的です。

中古車販売会社のM&Aにおける成功事例

中古車販売会社のM&Aにおける成功事例を紹介していきます。

グッドスピードとチャンピオンによるM&A

2021年3月に、グッドスピードがチャンピオンの保有する全株式を取得し、同社を完全子会社化したM&Aの事例です。本取引は、株式譲渡のスキームが用いられましたが、譲渡金額は公開されていません。

譲り受け企業である「グッドスピード」は、愛知県名古屋市に本拠を置き、中古車販売事業やバイク事業などを手掛ける企業です。一方の譲渡企業である「チャンピオン」は、ハーレーダビッドソン及びベスパのディーラー事業を手掛ける企業になります。

本件M&Aは、自動車小売(ディーラー)会社とバイクディーラー企業による取引事例です。本取引によって譲り受け企業であるグッドスピードは、チャンピオンの保有するハーレーダビッドソンのディーラー権を取得し、更なるバイク事業の拡大を目指しています。

伊藤忠商事とヤナセによるM&A

2017年8月に、伊藤忠商事がヤナセの一部株式を取得し、同社を連結子会社化(議決権比率:39.49%→66.42%に上昇)したM&Aの事例です。本取引は、公開買付(TOB)のスキームが用いられ、譲渡金額は約65億円となっています。

譲り受け企業である「伊藤忠商事」は、繊維・機械・エネルギーなどの各分野で輸出入事業手掛ける大手総合商社です。一方の譲渡企業である「ヤナセ」は、メルセデス・ベンツなどのドイツ車をはじめとした自動車の販売・修理・整備事業を手掛ける企業になります。

本件M&Aは、日本の大手総合商社と国内輸入者販売ディーラーとの取引事例です。譲渡企業であるヤナセは、伊藤忠商事が有する海外ネットワークをはじめとした経営資源を活用することで、更なる事業規模拡大を目指しています。

カーチスホールディングスとアガスタによるM&A

2014年11月に、株式会社カーチスホールディングスが株式会社アガスタを連結子会社化したM&Aの事例です。本取引は、第三者割当増資のスキームが用いられ、カーチスホールディングスがアガスタが発行する株式のうち66.7%を保有しました。

譲り受け企業である「株式会社カーチスホールディングス」は、中古車の買取販売店のカーチスを展開する企業グループの持株会社です。一方の譲渡企業である「株式会社アガスタ」は、中古車輸出業を展開しています。

本件M&Aは、中古車販売会社と中古車輸出関連業者による取引事例です。本取引により、カーチスホールディングスは、アガスタの商圏を活用することにより、販売チャネルの多様化を果たしています。

グッドスピードとホクトーモータースによるM&A

2019年10月に、グッドスピードがホクトーモータースの保有する全株式を取得し、同社を完全子会社化したM&Aの事例です。本取引は、株式譲渡のスキームが用いられましたが、譲渡金額は公開されていません。

譲り受け企業である「グッドスピード」は、愛知県名古屋市に拠点を置き、SUVを中心とする新車・中古車の販売・買取・整備などの事業を展開する企業です。一方の譲渡企業である「ホクトーモータース」は、名古屋市で自動車整備・修理・板金塗装などを手掛けている企業になります。

本件M&Aは、譲り受け企業であるグッドスピードの中期計画目標に基づき実施されたものです。中古車小売販売台数拡大に努めるなかで、増大する整備ニーズに対応するための体制強化を図ることを目的としています。

JトラストとPT. OLYMPINDO MULTI FINANCEによるM&A

2018年4月に、Jトラスト株式会社が連結子会社であるJトラストアジアを通して、PT. OLYMPINDO MULTI FINANCEを連結子会社化したM&Aの事例です。本取引は株式譲渡のスキームが用いられましたが、取得価額は公開されていません。

譲り受け企業である「Jトラスト株式会社」は、日本金融事業、韓国およびモンゴル金融事業、東南アジア金融事業、投資事業等を行うグループの持株会社です。一方の譲渡企業である「PT Fliptech Lentera Inspirasi Pertiwi:は、インドネシア共和国で中古車向けローンのマルチファイナンス事業を行っており、特にオートローンの老舗としてディーラー業界で高い知名度を誇ります。

本件M&Aは、日本の大手金融企業と外資系中古車販売会社による取引事例です。本取引により、譲り受け企業であるJトラストは、インドネシアにおける金融基盤の確立ができるとしています。

当社連結子会社によるPT. OLYMPINDO MULTI FINANCEの株式取得並びに第三者割当増資引受に関するお知らせ

D&Dホールディングスと室蘭ダイヤモータースによるM&A

2021年12月に、D&Dホールディングスが室蘭ダイヤモータースの全株式を取得し、同社を完全子会社化したM&Aの事例です。本取引は株式譲渡のスキームが用いらましたが、譲渡金額は公開されていません。

譲り受け企業である「D&Dホールディングス」は、自動車のプライシング・コンサルティング・販売代理・修理・整備などの事業を展開する企業グループの持株会社です。一方の譲渡企業である「室蘭ダイヤモータース」は、北海道室蘭地域で三菱自動車製品の販売事業、自動車整備事業、自動車保険事業などを展開する企業になります。

本件M&Aは、自動車ディーラーとディーラー系整備会社による事例です。本取引により、譲り受け企業であるD&Dホールディングスは、レンタカー需要の大きい北海道エリアの特性に沿ったビジネス展開を図っています。

室蘭ダイヤモータース株式会社の株式取得(子会社化)に関するお知らせ

オートバックスセブンと近畿自動車工業によるM&A

2024年9月に、オートバックスセブンが近畿自動車工業の保有する全株式を取得し、同社を完全子会社化したM&Aの事例です。本取引は株式譲渡のスキームが用いられましたが、譲渡金額は公開されていません。

譲り受け企業である「オートバックスセブン」は、オートバックスグループのフランチャイズ本部としてカー用品販売・車検・自動車整備・販売・板金塗装業などを手掛ける企業です。一方の譲渡企業である「近畿自動車工業」は、自動車の修理・整備、自動車の販売・リース、自動車用品および付属品の販売を手掛けています。

本件M&Aは、オートバックスセブンによる「5ヵ年ローリングプラン」に基づき、次世代技術に対応する整備ネットワークの構築を進めることが目的です。その一環として、整備事業者とのネットワークを構築し顧客接点を増やすことで、収益力の向上を図っています。

近藤自動車工業株式会社の株式取得(完全子会社化)に関するお知らせ

じげんとトレードカービューによるM&A

2018年10月に、株式会社じげんが株式会社トレードカービューの保有する全株式を取得し、同社を子会社化したM&Aの事例です。本件M&Aは、株式譲渡のスキームが用いられましたが、取得価額は公開されていません。

譲り受け企業である「株式会社じげん」は、車やすまいなどのライフイベントに関するWebサービスやWebメディアの企画運営を行う企業です。一方の譲渡企業である「トレードカービュー」は、株式会社カービューの連結子会社で、中古車輸出支援サイトを運営している企業になります。

本件M&Aは、情報通信関連企業と中古車関連企業による取引事例です。本取引により、じげんは、トレードカービューを取得することにより、以前から運営していた中古車輸出プラットフォームのさらなる成長を目指せるとしています。

株式会社カービューの新設分割会社である株式会社トレードカービューの株式取得に関するお知らせ

帝欧オートとサン・ガレージによるM&A

2017年5月に、帝欧オートがサン・ガレージの保有するディーラー業を譲り受けしたM&Aの事例です。本取引は、事業譲渡のスキームが用いられましたが、譲渡金額は公開されていません。

譲り受け企業である「帝欧オート」は、ウルトラプラスホールディングスの連結子会社として、「VOLVO(ボルボ)」正規ディーラー事業を中心に輸入車販売・自動車整備・各種自動車用品販売を手掛ける企業です。一方の譲渡企業である「サン・ガレージ」は、同じく「VOLVO」のディーラー事業を運営しています。

本件M&Aは、共通の自動車ブランドを扱う自動車小売(ディーラー)企業同士の取引事例です。同業者同士が取引を行うことにより、更なる事業内容の充実と収益基盤の拡大を目的としています。

バリュエンスホールディングスと米自動車によるM&A

2022年12月に、バリュエンスホールディングス株式会社が株式会社米自動車の所有する全株式を取得し、同社を完全子会社化したM&Aの事例です。本取引は株式会社譲渡と株式交換のスキームが用いられました。

譲り受け企業である「バリュエンスホールディングス株式会社」は、ブランド品や貴金属、骨董品などの買い取りと販売を行うリユース業を展開する会社です。一方の譲渡企業である「米自動車」は、国内外の新車・中古車の販売・買取、車検や点検などの整備サービスを自社工場で行っている企業になります。

本件M&Aは、リユース関連企業と中古車販売会社による取引事例です。本取引により、バリュエンスホールディングスは、米自動車の持つtoC販路を活用し、買い取った自動車を顧客へ直接販売することを可能としています。

中古車販売会社でM&Aをおこなうことのメリット

中古車販売会社のM&Aにおいてのメリットを売却側・買収側の両方から解説します。メリットを参考に中古車販売会社のM&Aを検討してください。

| 売却側のメリット | 買収側のメリット |

|

|

中古車販売会社でM&Aの売却を行うことのメリット

中古車販売会社でM&Aによる売却を行うことのメリットは、以下の通りです。

- 資金調達・オーナーのEXIT

- 借入における個人保証の解除

- 従業員の雇用維持

- 後継者不在問題の解消

それぞれ詳しく解説していきます。

資金調達・オーナーのEXIT

M&Aによって売却された企業は、買収側の企業より金銭的収入を得ることができます。これは売却側のオーナーにとって大きなメリットとなる要素です。M&Aによって獲得した現金の使い道としては、代表的なものとして以下のものが挙げられます。

- 残っている借入金の返済に充てる

- オーナー自身の引退後の生活資金とする

- 新規事業における資金源とする

一方で、M&Aをせずに廃業となれば、有形資産を処分する費用や解雇する従業員への補償など、多くのコストがかかります。オーナーにとっては廃業を選ぶよりM&Aを選ぶことの方が、遥かにメリットは大きいでしょう。

借入における個人保証の解除

借入による資金調達を行った場合には、当然ながら返済義務が生じ、これが出来ない場合には個人資産を失うことになります。中古車販売事業者に関わらず、これは全ての経営者にとって大きな精神的負担となる事柄です。

特に中小規模の中古車販売会社の場合、経営資金の融資調達はオーナー経営者が個人保証したり、個人資産を担保に入れることがほとんどのはず。貸倒によるオーナー個人の損害は計り知れないものです。

M&Aで会社を売却することで、会社は廃業や倒産を免れるだけでなく、基本的に債権も買い手に引き継がれるため、個人保証や担保差し入れを解消することができます。オーナーにとっては肩の重い荷を下ろすことにも繋がるのです。

従業員の雇用維持

売却側の企業が廃業目前であった場合には、M&Aを実行することで、既存従業員の雇用を継続して守ることができます。実際にM&Aを行った場合、ほとんどのケースで譲受企業によって従業員の雇用が継続されます。

労働条件においても引き継がれるケースがほとんどなので、廃業に比べると既存従業員が被る影響を大きく抑えることに繋がるでしょう。給与待遇や労働条件が同じであれば、M&A後の離職率も低下させることができます。

また待遇面においては、M&A後に給与受験・労働時間・年間休日・福利厚生などの改善が行われるケースも多いです。M&A以前よりも好条件で雇用されるケースもあるので、既存従業員にとっては大きなメリットとなり得ます。

後継者不在問題の解消

現代の中古車販売会社の多くが抱えているのが、後継者不在による問題です。実際に後継者が不在であるため、経営状態が悪くないにも関わらず、やむなく事業廃止に追い込まれる会社も少なくありません。

特に地方の中小規模もしくは個人経営の中古車販売会社は後継者不在問題を抱えているケースが多いです。日本は大都市集中型の人口構造であることも起因して、地方の中小規模以下の会社には人が集まりにくいという特徴があります。

後継者不在を抱える中古車販売会社にとって、M&Aによる売却は後継者不在問題を解決できるチャンスです。また大手企業とのM&Aによる取引であれば、優秀な人材が後継者となり、これまでより更に事業が拡大される可能性もあります。

中古車販売会社でM&Aの買収を行うことのメリット

中古車販売会社でM&Aによる買収を行うことのメリットは、以下の通りです。

- 事業拡大のチャンス

- 新規事業への進出

- ノウハウと人材の継承

- 事業許可の獲得

それぞれ詳しく解説していきます。

事業拡大のチャンス

M&Aにおいて買収側が得られる最大のメリットは、事業拡大のチャンスを得られることでしょう。M&Aによって買収側の企業は、中古車販売業界における規模・シェアの拡大を狙うことができます。

中古車販売会社のM&Aにおいては、顧客・取引先・特殊情報などの無形資産に加え、認証工場や自動車整備士などの有形資産を手に入れることも可能です。特に中古車販売会社にとって認証工場や自動車整備士などの有形資産は実績に直結する要素であるため、M&Aによる早期事業拡大も視野に入れることができます。

また中古車販売業界においては、大手企業の市場シェア率が高いですが、M&Aを行うことで自社の市場シェアを拡大させることが可能です。中小同士のM&Aを行うことで、大手企業に対抗する勢力を付けることにも繋がります。

新規事業への進出

M&Aを行うことによって、買収側企業は新規事業への参入を容易に行うことが可能です。一から新規事業として立ち上げるより、はるかに早期進出が可能となります。

景気の悪化により単一分野での事業展開は非常に危険とされている現代において、M&Aによる新規事業への参入は非常にメリットが大きいとされている戦略です。リスク分散の観点からM&Aをする大手企業の数は、ここ数年で一気に増加しています。

また売却先の企業が持つノウハウや市場シェアをそのまま引き継ぐことができるため、総体的に見れば、新規事業への投資額を削減することにも繋がるでしょう。新規事業参入におけるコスト削減でも大きく貢献する要素となります。

ノウハウと人材の継承

中古車販売会社において事業成功のカギを握るのは、自社が持つ「運営ノウハウ」と「営業員や自動車整備士などの人材」です。これら2つが揃っている中古車販売会社は、市場において高い競争力を得ることができます。

もしM&Aによっ中古車販売会社の買収を検討しているのであれば、まずは買収先企業が持つノウハウと人材に目を向けることが先決です。買収によって現在の自社が持たないノウハウや人材が手に入るか否かをチェックしましょう。

また中古車販売会社の買収に関しては、買収先が持つ商圏エリア内の市場規模の如何によって、取引額に大きな差が生じます。より巨大な商圏エリアを所有している企業ほど、高値で取引されるケースが多いです。

事業許可の獲得

中古車販売会社にとって事業許可の取得は、ディーラー業を営むうえでのファーストステップです。M&Aによって中古車販売会社を買収することで、速やかに中古車販売業に必要な事業許可を取得することができます。

中古車販売業では主に「古物商許可証」「自動車リサイクル法引取業許可」の2つの業許可が必須です。M&Aによる譲渡側企業がこれら2つの事業許可を取得していれば、事業許可をそのまま承継することができます。

また自動車整備業も行う「ディーラー系整備工場」を運営するのであれば、「特定整備」の事業許可を所有する企業を買収することが得策でしょう。自社の今後のビジネス展開も踏まえたうえで、買収先企業の持つ事業許可を把握しておくことが重要です。

中古車販売会社のM&Aにおける注意点

中古車販売会社のM&Aにおける注意点を解説します。中古車販売会社のM&Aにおいて、注意すべき事項は以下の通りです。

- M&Aの専門知識を持たない状態での引継ぎ

- 競業避止義務に関して

- 既存従業員の離職対策

それぞれ解説していきます。

M&Aの専門知識を持たない状態での引継ぎ

M&Aでは、買い手と売り手の情報格差(買い手のM&Aに関する知識・経験が圧倒的に豊富)があるため、M&Aの専門知識を持たない状態での売買は非常に危険です。

買い手の知識・経験が圧倒的に売り手を上回る場合には、買い手有利の条件(買収金額が相場よりも圧倒的に小さくなってしまう)という現象が起こりかねません。最悪の場合には、不利な条件でM&Aをすることによって、莫大な損害を被るケースもあります。

そこで、もしM&Aの経験が不足しているのであれば、M&Aアドバイザーを導入するのがおすすめ。M&Aで自社が損害を被ることを避けるのはもちろん、より有利な条件でM&Aを成功させることが出来るでしょう。

競業避止義務に関して

M&Aにおいて最も留意すべきポイントとなるのが、「競業避止義務」です。競業避止義務とは、一般的に「一定の者が自己(自社)または第三者の利益を損なうような取引をしてはならないこと」と定義されます。

M&Aにおける競業避止義務とは、M&Aの成約後に譲渡企業に課される義務です。譲渡した事業に対して、譲渡企業が競合するような事業を再度行い、譲受企業に不利益を与えることを避けることが目的となります。

会社法の規定により、事業譲渡を実施した会社は、競業避止義務を負うことになるので注意が必要です。ただし、買収側との交渉で競業避止義務期間を短くしたり、エリアを狭めたりすることはできます。将来的に中古車販売会社を再度手掛ける可能性があれば、買収側と交渉しましょう。

既存従業員の離職対策

買収先の既存従業員による離職対策は、M&Aを成功させるために留意すべきポイントのひとつです。既存授業員の離職を防ぎ、優秀な人材を雇用し続けることが重要になります。

経営者視点から見ればM&Aは立派な経営戦略であり、大きなシナジー効果を生むものです。しかし従業員にとっては、今後の働き方や会社との雇用関係に大きな変化をもたらす為、M&Aによって雇用条件や働き方が悪化すると離職を招きます。

M&Aによる離職を防ぐためには、従業員の働き方や雇用関係の変化に対し、敏感に配慮することが重要です。既存従業員が不安となる要素はあらかじめ取り除いておくことが、M&Aによる離職を防ぐ手段として有効になります。

中古車販売会社のM&Aを成功させるためのポイント

中古車販売会社のM&Aを成功させるためのポイントについて解説します。中古車販売会社のM&Aを成功させるためのポイントは、以下の通りです。

- M&A戦略の立案

- 相場価格への理解

- PMI(統合後プロセス)の確立

それぞれ詳しく解説していきます。

M&A戦略の立案

M&A戦略とは、M&Aによってどのような効果を得るのかを検討するための準備や計画を指すものです。M&A戦略の如何によって、M&A後の事業計画もより具体化されます。

M&A戦略では、自社の分析(SWOT分析)や市場調査・業界トレンドなど様々な要素を調査することが必須です。明確な戦略を立てたうえで、買収(売却)先選定や交渉を行なっていくことになります。

M&A戦略において重要視すべきポイントは、以下の通りです。

- M&Aにより何を達成したいか(売却・売却後まで視野に入れたもの)

- 自社は売れるのか。売れるとすればどの部分か(事業の一部または全部)

- いつ・誰に・何を・いくらで・どのように売却(買収)するか

- 買収(売却)において障壁となる要素はあるか

- M&Aに必要な予算はどのくらいか(買収側のみ)

上記のポイントを押さえておくだけで、M&Aにおける戦略はより具体的なものになるはずです。反対にM&A戦略が場当たり的だと、交渉において不利な条件を飲まされるなどの弊害が発生します。

また自社にM&Aにおいて詳しい人物が所属していないのであれば、M&A委託業者に戦略の立案・実行を依頼することを強く推奨します。M&A専門業者に委託することで、よりスムーズにM&Aを成功まで導いてくれるでしょう。

当社のM&A仲介サービス「M&A HACK」では上記の戦略実行・買い手紹介を完全成功報酬でリスクなしの報酬形態で一気通貫対応しています。初回の相談は無料ですのでお気軽に下記よりご相談ください。

無料相談のご予約:

https://sfs-inc.jp/ma/contact

相場価格への理解

M&Aを実行する際には、売り手側・買い手側ともに相場価格をよく理解しておくことが必要です。M&Aの企業売買における相場価格は、該当の会社の価値によって算出され、事業売却・企業買収の金額目安とされます。

中古車販売会社のM&Aでは、株式譲渡もしくは事業譲渡が使われることが多いです。株式譲渡と事業譲渡の大まかな相場は以下のように計算されます。

- 株式譲渡:時価純資産額+営業利益×2年~5年分

- 事業譲渡:時価事業純資産額+事業利益×2年~5年分

当然ながら事業利益が多いほどに相場価格も高騰します。実際のM&A売却における相場計算はM&A委託企業に依頼することになりますが、もし可能であれば依頼前に自社の相場を計算してみましょう。

また、売り手側であれば算出価格よりも安く予算を立て、買い手側であれば相場よりも高く予算を立てるのがポイントです。予算の算出においては、相場よりも多少のズレが発生することをあらかじめ考慮しておきましょう。

PMI(統合後プロセス)の確立

M&Aにおいては成約がゴールではなく、売り手側と買い手側の両者が思い描いた成長を実現させることが本当のゴールです。そこでM&AにおいてはPMI(Post Merger Integration)の考え方が重要になります。

PMIとは、いわばM&A成約後の「統合後プロセス」を指す単語です。PMIにおける重要な要素には、以下のようなものがあります。

- 新経営体制の構築

- 経営ビジョン実現のための計画策定

- 両社協業のための体制構築・業務オペレーション

上記の点に留意しながら、PMIを立案します。PMIを綿密に行うことで、売り手・買い手の両者に発生するリスクを最小限に抑え、成果を最大化させることが出来るでしょう。

またPMIは成約後に立案するものではなく、M&A戦略の立案時から実行すべきです。M&Aの成約には1年以上の期間が掛かることがほとんどなので、PMIも長期的に行うことになります。

中古車販売のM&Aについてのまとめ

今回は中古車販売会社におけるM&Aについて、中古車販売業界の現状や特徴、市場動向やM&A事例を踏まえて解説しました。

中古車販売業界は事業者の数が非常に多いこともあり、M&Aが盛んに実行されている業界です。M&Aによる経営統合によって事業拡大に成功している中古車販売会社も数多く存在することから、中古車販売会社にとってM&Aは有効な経営戦略の一つと言えるでしょう。

しかしM&Aは企業の成長戦略として非常に有効な手段である一方、万全を期して臨む必要のある経営戦略です。当社のM&A仲介サービス「M&A HACK」では上記の戦略実行・買い手紹介を完全成功報酬でリスクなしの報酬形態で一気通貫対応しています。初回の相談は無料ですのでお気軽に下記よりご相談ください。

無料相談のご予約:

https://sfs-inc.jp/ma/contact