「翻訳会社・通訳会社とのM&Aに踏み切るか迷っている」

「翻訳会社・通訳会社業界のM&Aの現状がとても気になる」

この記事をご覧の方々の中には、上記のような悩みや関心を持つ人が多いのではないでしょうか。

ただし、「翻訳会社・通訳会社 M&A」等とパソコンやスマートフォンで検索しても、はたして信頼して良いのか不安になる記事や、専門用語を多用したわかりにくい専門家の記事が多いのも事実です。

翻訳会社・通訳会社業界のM&Aはどうなっているのか、気軽に知りたいものです。

そこで、今回はM&Aの専門企業である「M&A HACK」が、翻訳会社・通訳会社業界のM&Aをわかりやすく簡潔に解説します。

翻訳会社・通訳会社業界におけるM&Aの売却相場や成功ポイント、そして成功事例についても詳しく解説するので、翻訳会社・通訳会社業界のM&Aに興味のある人は、ぜひ参考にしてください。

目次

翻訳会社・通訳会社とは

翻訳会社・通訳会社の業務内容、翻訳会社・通訳会社の必要性について解説します。

翻訳会社の業務内容

翻訳会社とは、顧客の依頼に応じて様々なドキュメントを、別の言語へ翻訳する会社です。翻訳会社が翻訳する分野は多岐にわたります。

- 技術翻訳(産業翻訳):自動車・航空等の重工業製品、繊維・食品等の軽工業製品の取扱説明書や据付説明書、仕様書等を翻訳する業務。

- IT翻訳:ソフトウェアを別の国・地域でも受け入れられるように最適化するため(ローカライズ)、ソフトウェアを使用する国の言語に翻訳する業務。

- 金融・経済:運用報告書や目論見書、マーケティングレポート等の毎月発生する会計報告の翻訳。

- 人文・社会:論文・美術展示資料・協会等の規則等の翻訳業務。

- 観光・トラベル:空港のホームページや観光地のパンフレット、観光施設の案内等の翻訳業務。

- 契約書・法律文書:海外との取引における契約書の翻訳業務。

- 特許翻訳:外国の特許商標庁等に提出するための外国語への翻訳や、すでに登録済の外国特許文書を日本語に翻訳する業務。

- 各種証明書:公的機関の発行した婚姻や離婚・出生の他、会社の設立、不動産購入等の証明文書の翻訳業務。

- WEBサイト:海外向けの旅行関係、店舗のホームページの依頼。

- 出版翻訳:外国の書物の翻訳業務。

- ビジネス文章:プレゼンテーションやマーケティング、企画書の翻訳業務。

通訳会社の業務内容

通訳会社は異なる言語を話す方々の間に入り、言葉の橋渡しを行う会社です。翻訳事業と兼ねる会社がほとんどです。

通訳の種類には大きく分けると、「同時通訳」「逐次通訳」「ウィスパリング通訳」の3つがあります。

- 同時通訳:「聞く」と「訳す」をほぼ同時に行う通訳手法で、複数人で通訳を担当し15分程度で交代しながら行う。国際会議等の大規模な会議、スピーディーに会議を進行させたいとき利用される。

- 逐次通訳:話す人の発言の区切りごとに訳す通訳手法、丁寧な通訳が可能なので正確に相手へ発言を伝えられる。商談や社内会議、研修、ワークショップ、意見交換会等で利用される。

- ウィスパリング通訳:通訳を必要とする1~2名の方々のそばで、ささやくように通訳を行う手法。通訳を必要とする人が少ない場合に利用される。

翻訳会社・通訳会社の必要性

最近ではAIの技術が飛躍的に進歩し、AIによる翻訳の質が向上しつつあります。しかし、翻訳会社・通訳会社は依然として重要な役割を担っていいます。

正確な翻訳を行うためには、まだまだ「人」の手による翻訳が必要不可欠です。例えば、ビジネスシーンで必要になる翻訳は、原文の意味・ニュアンスを正しく訳す必要があります。

高度な専門用語を適切に訳す他、文章に込められた重要なメッセージをわかりやすく伝えられるよう、言語の知識だけではなく、ドキュメントの背景・目的等を理解しなければいけません。

通訳業務の場合も同様であり、人でなければ発言者の言い回しや発言の真意等を読み取って、正確に通訳することはできません。

まだまだAIは、人に匹敵するような翻訳・通訳の能力を持ち得ていないのが現状です。

翻訳会社・通訳会社業界の市場動向と市場規模

翻訳会社・通訳会社業界の現状や市場規模はどうなっているのか、訪日外国人旅行者数、そして業界内の課題を解説します。

翻訳会社・通訳会社の市場規模

国内の通訳・翻訳業界の市場規模は約2,560億円(2017年度)であり、売上高が10億円を超えるような翻訳会社・通訳会社は全体の5%程度といわれています(参考一般社団法人日本翻訳連盟「第5回翻訳・通訳業界調査報告書」)。

ほとんどの翻訳会社・通訳会社は中堅・中小企業であり、競争の激しい業界であると言えます。事業運営で行き詰まったり、会社の後継者がみつからなかったりした場合は、事業継続に大きな支障が出る企業は多いことでしょう。

訪日外国人旅行者数は急回復

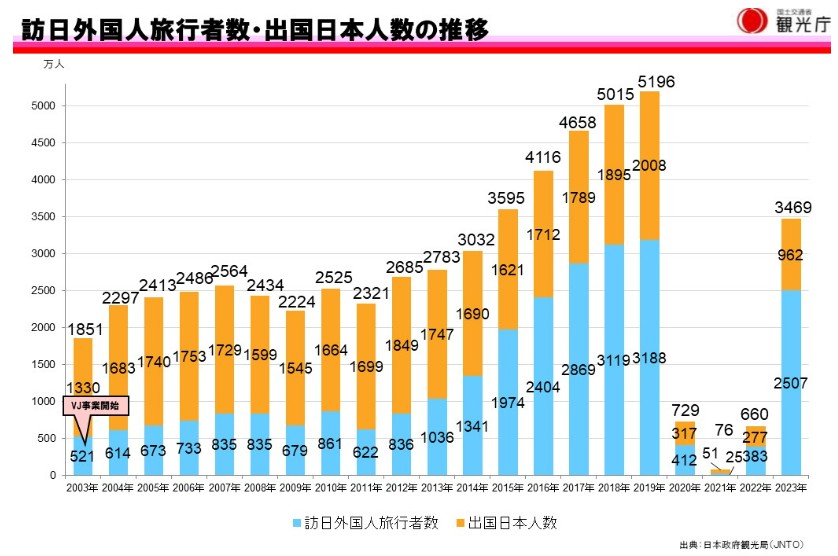

観光庁「訪日外国人旅行者数・出国日本人数」より

2023年には訪日外国人旅行者数が急回復し、外国人旅行者を対象とした観光業が活況を呈しています。

訪日外国人旅行者数は2019年に3,188万人を記録したものの、2020年・2021年・2022年には新型コロナウイルス感染症が世界中で蔓延し、日本国内への旅行者数は著しく減少しました。

しかし、2023年には訪日外国人旅行者数が2,507万人となり、旅行者数は再び増加に転じています。今後は訪日外国人旅行者を対象とした、翻訳・通訳サービスの需要が拡大していくと予測されます。

翻訳会社・通訳会社業界が持つ課題

訪日外国人旅行者数の回復により、国内の通訳・翻訳業界の更なる市場規模の拡大が予測されます。ただし、次のような課題へどのように対応するかも検討する必要があるでしょう。

- 翻訳会社・通訳会社間の激しい競争で、事業運営が行き詰まるリスク

- 翻訳会社・通訳会社を承継する人があらわれず、後継者不在となるリスク

2つのリスクが原因で、廃業・倒産を余儀なくされる事態が想定されます。

自社の事業経営を安定させ、後継者問題の解消を図りたいならば、企業努力だけではなく別の方法も取り入れて対応する必要があるでしょう。

翻訳会社・通訳会社業界の動向と今後

今後、翻訳会社・通訳会社のさらなる需要拡大が見込まれる中、翻訳・通訳事業はどのように展開していくべきかを解説します。

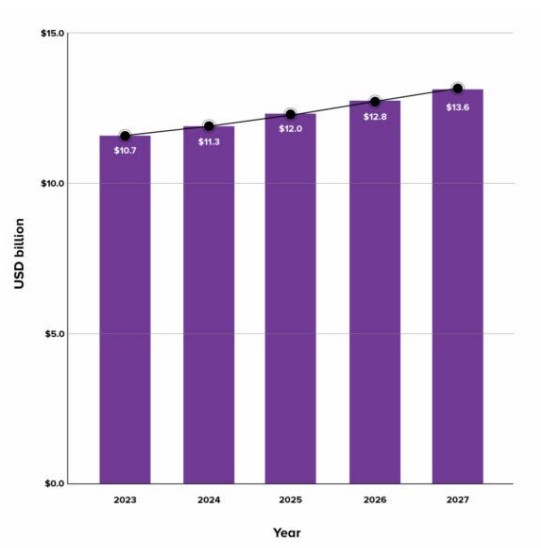

翻訳会社・通訳会社の市場規模は今後も拡大が予想される

株式会社アイ・エス・エス「2023 年 Nimdzi 通訳業界インデックス: 通訳サービスプロバイダー上位 34 社ランキング」より

翻訳会社・通訳会社業界は、世界の市場規模で2020年に83億米ドル、2025年は110億米ドルにまで成長すると予想されます。

しかし、すべての翻訳会社・通訳会社が需要拡大の恩恵を受けるわけではなく、今後、競合他社との激しい競争が想定され、倒産・廃業する企業も増加する可能性があります。

競合他社との競争、後継者不在で廃業・倒産のリスクが高まる

翻訳会社・通訳会社の多くは中小企業なので、競合他社との競争・顧客の増減等で、事業経営の不安定化が懸念されます。

たとえ自社の事業運営が安定していても、後継者不在による廃業・倒産のリスクへ注意が必要です。2023年に後継者不在が原因で倒産した企業数は、500件を超える状況となっています(参考:帝国データバンク「全国企業倒産集計2023年11月報 別紙号外リポート:後継者難倒産」)。

現経営者が高齢化し、後継者になる人がいなかった場合、需要の高い翻訳会社・通訳会社であっても廃業・倒産するリスクがあります。

経営者が引退した後も、翻訳会社・通訳会社の事業継続を望む場合は、事業承継のために様々な対策を検討する必要があるでしょう。

翻訳会社・通訳会社の事業存続のためM&Aを検討しよう

経営者と従業員が力を合わせて守ってきた翻訳会社・通訳会社の事業継続のため、M&Aの活用を検討しましょう。

なお、後継者の不安がない規模の大きな翻訳会社・通訳会社であっても、翻訳・通訳事業の拡大・強化を図るため、M&Aによる経営統合は有効な方法となります。

M&Aを行う前に、自社の事業経営の現状を十分に把握し、自社のニーズに合うM&A手法・交渉条件等をとりまとめ、交渉相手を慎重に探していきましょう。

翻訳会社・通訳会社業界のM&Aの動向

翻訳会社・通訳会社業界では今後、需要の拡大および競業他社との厳しい競争が予測されます。翻訳・通訳事業の安定・強化のため、M&Aによる買収のニーズが高まりつつあります。

こちらでは翻訳会社・通訳会社業界のM&Aの特徴と、主なM&Aの手法について解説しましょう。

翻訳会社・通訳会社業界のM&Aの特徴

翻訳会社・通訳会社業界の場合、同業者とのM&Aの他、翻訳会社・通訳事業に新規参入したい異業種とM&Aを行う可能性があります。

主に次のようなパターンでM&Aが行われています。

- 翻訳・通訳事業を展開する同じ企業同士が、事業経営の安定・強化、後継者問題解決のためM&Aを行う

- 翻訳・通訳事業のノウハウや実績を持たない企業が、海外進出や事業の多角化を図るため、優秀な人材・ノウハウを有する翻訳会社・通訳会社と交渉する 等

なお、現在の経営者が培ってきた人脈・パイプを活かし、M&Aの交渉相手を見つける方法はありますが、M&A専門の仲介会社等のマッチングサイトからも検索が可能です。

M&Aの目的とは?

買収側は、翻訳・通訳事業の安定化の他、事業拡大や多角化、売却側の人材・ノウハウ等の獲得によるシナジー効果を図るため、相手方と交渉するケースが多いです。

買収側は翻訳・通訳事業を展開する企業とのM&Aで、次のような利益を得られます。

- 買収側が翻訳会社・通訳会社業界に新規参入する際、売却側の翻訳・通訳事業のノウハウ、人材、施設・設備等の経営資源をまとめて獲得できる

- 売却側に翻訳・通訳事業を依頼する顧客も、買収側の顧客として獲得できる

一方、売却側は、買収側から潤沢な事業資金を得られ事業経営の安定化が図られ、買収側に事業承継が可能なので後継者問題に悩まなくて済む、というメリットがあります。

M&Aの手法

翻訳会社・通訳会社業界のM&Aは、「株式譲渡」「事業譲渡」の手法がよく用いられています。こちらでは株式譲渡・事業譲渡・その他のM&A手法について説明しましょう。

株式譲渡

株式譲渡とは、売却側が所有している譲渡対象企業の株式を、買収側に譲渡する手法です。株式譲渡をすれば株主が交代する形で、企業の経営権はそのまま買収側に移ります。

翻訳会社・通訳会社を買収する場合は、主に次の方法がとられます。

- 買収側の株式保有率が半数を超える(例:51%を譲渡等)ように株式譲渡する

- 売却側が全株式(100%)を買収側に譲渡、完全子会社となる

ただし、株式譲渡では買収側に経営権が移るものの、売却側の企業自体は消滅しません。交渉条件によりますが、売却側の翻訳・通訳事業のノウハウの他に、施設・設備・人材等が売却後も維持されるケースは多いです。

事業譲渡

事業譲渡とは、売却側の事業の一部または全部を買収側に譲渡するM&A手法です。

買収側に事業譲渡すれば売却した企業(法人)にお金が入るので、売却側はそのお金を利用し、自社の事業経営を安定させたり、主力事業に資金を回せたりできるのがメリットです。

その他、親会社が子会社の扱う翻訳・通訳事業を譲り受け、グループの事業の統合・スリム化を図るケースでも利用されます。

その他

翻訳会社・通訳会社業界では、次のようなM&A手法がとられる場合もあります。

| M&A手法 | 内容 |

| 会社合併 | 経営統合を目指す企業同士が1つになるM&A手法、2つの手法がある。

|

| 会社分割 | 売却側の事業を分割し買収側へ譲渡するM&A手法、2つの手法がある。

|

| 株式公開買付け | TOBとも呼ばれ、他企業の経営権取得を目指し株式数・買付価格・期間等の公告後、取引所外で多く株主から大量に買付けをするM&A手法。 |

| 株式交換 | 完全子会社となる会社の発行済株式のすべてを、完全親会社となる会社に取得させるM&A手法。 |

| 第三者割当増資 | 特定の第三者に株式を有償で引き受けてもらい、資金の調達を図るM&A手法。 |

その他、当事者の一方への株式や事業の譲渡ではなく、相互の提携により関係を強化する方法があります(広義のM&A手法)。

| 広義のM&A手法 | 内容 |

| 資本提携 | 2社以上の企業が技術やノウハウ・資金等を出し合う提携。 |

| 業務提携 | 2社以上の企業が経営資源を提供し合い、共同で事業を行う提携。 |

| 資本業務提携 | 資本提携・業務提携を組み合わせた提携。 |

翻訳会社・通訳会社がM&Aを行うメリット

翻訳会社・通訳会社のM&Aは買収側の利益だけでなく、売却側にも大きなメリットがあります。

| 売却側のメリット | 買収側のメリット |

|

|

売却側のメリット

M&Aにより買収側の資金力を活用できる、後継者問題の解決や創業者利益が得られる、雇用も維持される点がメリットです。

買収側の資金力を活用できる

M&Aの成立で売却側が買収側の傘下に入った場合、買収側の潤沢な資金を活用し、翻訳・通訳事業の運営を安定化できます。売却側はいっそう翻訳・通訳サービスや、施設・設備を充実させられることでしょう。

また、交渉次第で売却側の抱えていた負債を、買収側から引き継いでもらえる可能性があります。買収側が負債の移転に納得すれば、売却側の負債は解消されます。

後継者問題の解決

買収側が売却側の翻訳・通訳事業を引き継ぐので、後継者問題の解決が図れます。

売却側が中小企業の場合、企業間競争に生き残れるのか不安を感じて、跡を継ぎたくない家族が多いのも事実です。

しかし、後継者不在を理由に廃業すれば、翻訳会社・通訳会社の施設・設備の後始末の他、従業員を解雇する必要がある等、多くの関係者に深刻な影響を与えてしまいます。

M&Aが成立すれば買収側が翻訳・通訳事業を継続するので、売却側の現経営者は安心して後を任せられます。

創業者利益が得られる

株式譲渡で経営者の保有する株式を買収側へ売却すれば、創業者利益が得られます。

売却側の経営者が得られる金額は、企業規模・経営状態等に影響されるものの、概ね1企業の株式資本と同額となる可能性が高いです。

創業者利益を得た経営者は、次のような目的に活用ができます。

- 得られたお金を引退後の生活資金に利用する

- 得られたお金を、新たな事業を開始する際の事業資金として利用する

- 経営者に借金があったならば、得られたお金を返済に充てる

また、売却側の経営者は得られた資金を様々な目的に利用できる他、自分が背負ってきた企業経営のプレシャーから解放され、精神的な安定も得られることでしょう。

雇用の維持が可能

M&Aを行えば、売却側のスタッフの雇用が守られる点もメリットです。

外国語を正確に翻訳・通訳できるスタッフは、買収側にとっても是非獲得しておきたい人材と言えます。売却側はM&A契約を成立させる条件として、スタッフ全員の雇用維持を求めれば、買収側が認める可能性は高いです。

スタッフ全員の雇用を条件としたM&A成立により、売却側のスタッフは経営統合後も安心して翻訳・通訳業務に従事できます。

買収側のメリット

買収側は事業エリアの拡大、専門性の強化が図れる、売却側の優秀なスタッフをまとめて確保できる点がメリットです。

事業エリアの拡大で経営基盤が強化できる

翻訳会社・通訳会社の買収に成功すれば、事業エリアの拡大ができます。

買収側は未進出だった地域に進出できる他、売却側の顧客も獲得できる可能性があるので、収益のUPが期待できます。

ただし、買収側が事業エリアを順調に拡大し、事業経営を強化するには次の配慮が必要です。

- 売却側が培ってきた翻訳・通訳事業のノウハウを尊重し、有効活用する

- 売却側のスタッフの給与・待遇を考慮し、経営統合前の企業風土を尊重する

売却側に十分配慮した経営統合を行わないと事業エリアが拡大しても、売却側のスタッフは大量離職する等して、事業経営の強化が図れないおそれもあるでしょう。

専門性の強化が図れる

買収により翻訳・通訳事業の専門性の強化が図れます。

競合他社との競争を勝ち抜くには他社との差別化が必要です。最近では中国語や韓国語の他に、ベトナム語・タイ語のような東南アジア諸国の言語の翻訳、通訳の需要が高まっています。

そのニーズに合わせて、需要拡大が見込める外国語の翻訳、通訳を得意とする企業の買収に成功すれば、競合他社との競争に有利となるでしょう。

売却側の優秀なスタッフをまとめて確保できる

M&Aが成功すれば、売却側の翻訳・通訳に関する優秀なスタッフをまとめて確保できます。

正確な翻訳・通訳を行うは、単に外国語へ詳しいだけではなく、外国の政治や経済、法律等に精通している必要があるでしょう。

専門能力を有する人材はなかなか見つかり難く、多数の優秀なスタッフ全員を一度に得られる点はM&Aの大きな魅力と言えます。

翻訳会社・通訳会社とのM&Aを行う際の注意点

翻訳会社・通訳会社とのM&Aを行う際、次の3点に注意が必要です。

- M&A交渉では慎重なプロセスを経て契約に漕ぎつける

- デューデリジェンスの徹底が必要

- M&A交渉に不安があるなら専門の仲介会社に相談する

それぞれについてわかりやすく解説します。

M&A交渉では慎重なプロセスを経て契約に漕ぎつける

M&Aでは慎重に各プロセスを進めつつ、売却側・買収側が契約成立のために調整を行う必要があります。

確かにM&A交渉の進め方は法定されておらず、交渉当事者の自由な話し合いで、契約を成立させても構いません。ただし、必要なプロセスを経て契約締結が行われなければ、様々なトラブルが起きたり、交渉当事者に深刻な損失が発生したりするリスクもあります。

トラブル無く円滑にM&Aを実現したいのなら、主に次のようなプロセスを踏んだうえで、契約成立を目指しましょう。

| プロセス | 内容 |

| STEP1:交渉準備 | 売却側・買収側とも、交渉前に自社でM&Aの方針・手法等を検討する。 |

| STEP2:交渉開始 | M&Aの方針・手法等が決定したら、交渉相手に交渉申込・交渉日時を調整。次の契約・書類を取り交わす。

|

| STEP3:基本方針の合意 | 売却側・買収側がM&Aに関する基本方針を固めたら、基本合意書に内容を明記する。 |

| STEP4:デューデリジェンス | 買収側が売却側の企業の経営状態等を調査し、価値・リスク等を把握する。 |

| STEP5:最終契約締結 | 売却側・買収側がM&A契約の詳細な内容まで取り決めたら、「最終契約書」を取り交わす。 |

なお、最終契約書は法的拘束力を有する書面です。取り決めた約束を破ると、契約の相手方から損害賠償を請求されたり、自社の信用が失墜したりするおそれもあります。

最終契約書へ記載した内容に誤りがないか、売却側・買収側双方ともよく確認した後に、契約を取り交わしましょう。

デューデリジェンスの徹底が必要

買収側は交渉のプロセスを進める際、売却側の主張やインターネットで把握できる内容だけを参考にせず、自社で調査を行わなければいけません。

買収側の調査が不十分な場合、売却側の次のような深刻な状況に気付かないおそれもあるでしょう。

- 売却側が事業経営は良好と主張していたものの、実は巨額の負債を抱えていた

- 売却側の行った契約書の翻訳に重大な間違いがあり、依頼した企業に損害賠償を請求されている等

深刻な状況に気付かないと、経営統合後に様々なトラブルの発生が予測されるので、買収側はデューデリジェンスを実行する必要があります。

「デューデリジェンス」とは、売却側の価値や将来の収益性、リスク調査・分析を行う作業です。調査内容を参考に、買収価格の調整や契約成立後のPMIを進めていきます。

デューデリジェンスを行う際は主に下表の6項目をチェックします。

| デューデリジェンス項目 | チェック内容 |

| 財務 |

|

| 法務 |

|

| 事業 |

|

| 人事 |

|

| 技術 |

|

| IT |

|

調査の過程で売却側にとって都合の悪い事実が判明しても、M&A交渉を中止するか、買収価格を減額修正して提示し直すかは買収側次第です。

売却側の負債やトラブルが発覚しても、買収側にとって許容範囲ならば交渉を継続した方が良いでしょう。

なお、買収側にデューデリジェンスの知識・経験を持つスタッフがいないと、正確な調査が行えない可能性もあります。

自社のみの調査では難しいと考えたら、M&A専門の仲介会社等に調査のサポート・アドバイスを依頼した方が良いでしょう。

M&A交渉に不安があるなら専門の仲介会社に相談する

買収側・売却側双方または一方がM&A未経験であると、当事者だけで交渉を開始したら円滑にプロセスが進まないケースや、M&Aを経験している側だけに交渉が有利となるケースも想定されます。

自社がM&A未経験であるなら、M&A専門の仲介会社等へ事前に相談し、サポートを依頼しておいた方が良いでしょう。

M&A専門の仲介会社に依頼すれば、自社のニーズに合ったM&Aの選定、交渉を進める際のアドバイスが提供される他、交渉時は仲介会社の担当者の同行や契約条件の調整等もサポートしてくれます。

M&A専門の仲介会社に依頼する場合は「アドバイザリー契約」を締結します。当然、報酬の支払いが必要となり主に報酬のタイプは次の2つです。

| 報酬のタイプ | 内容 |

| 着手金・成功報酬を支払うタイプ | 依頼の際に着手金を必ず支払い、M&Aが成功したら成功報酬も支払う |

| 完全成功報酬タイプ | 着手金不要、M&Aが成立した場合のみ成功報酬を支払う |

当社のM&A仲介サービス「M&A HACK」では、交渉の際のサポートや交渉相手の紹介を、完全成功報酬、リスクなしの報酬形態で対応しています。初回の相談は無料ですのでお気軽に下記よりご相談ください。

無料相談のご予約:https://sfs-inc.jp/ma/contact

翻訳会社・通訳会社のM&Aを成功させるためのポイント

翻訳会社・通訳会社のM&Aを成功させるには、次のポイントを押さえておく必要があります。

- M&A戦略の立案

- 相場価格をよく理解しておく

- PMI(統合後プロセス)の確立

それぞれのポイントについてわかりやすく解説します。

M&A戦略の立案

売却側・買収側双方とも、交渉前に「M&Aの目的」「M&A手法・プラン」「M&Aの予算・コスト」をしっかりと設定しておく必要があります。

M&A戦略の立案に必要なプロセスは下表の通りです。

| プロセス | 内容 |

| M&Aの目的設定 | 【売却側・買収側共通】

【売却側】

【買収側】

|

| M&A手法・プラン設定 | 【売却側・買収側共通】

|

| 予算・コスト算出 | 【売却側・買収側共通】

|

ただし売却側・買収側が慎重にM&A戦略をたてたつもりでも、想定した通りに手続きが進まず、交渉で取り決める内容の修正・調整が必要となるケースも多いです。

円滑に交渉手続きを進めていくには、M&A専門の仲介会社にサポートやアドバイスを依頼した方が良いでしょう。

相場価格をよく理解しておく

M&Aの交渉前に、翻訳会社・通訳会社業界の相場価格を把握しておきましょう。

売却側・買収側双方の提示金額の差が大きければ、なかなか合意には至りません。しかし、相場価格を参考に、買収(売却)価格を設定したならば、合意に達する可能性は高くなります。

交渉当事者双方が望むM&A手法により、計算方法は次のように異なります。

- 株式譲渡:時価純資産額+営業利益×2年~5年分

- 事業譲渡:時価事業純資産額+事業利益×2年~5年分

また、算定した買収(売却)価格で必ず合意に進めるとは限らず、次のように増額調整または減額調整を行う場合があります。

- 売却側の経営が順調、実績が豊富、翻訳・通訳事業の独自のノウハウを有する→増額調整

- 売却側が赤字経営、デューデリジェンスで問題発覚→減額調整

交渉当事者双方が納得できるような価格調整を行い、話し合いを進めていきます。

PMI(統合後プロセス)の確立

M&A契約が成立後、買収側は売却側の協力で、慎重に経営統合を進めなければいけません。

経営統合の過程で、売却側の役員や従業員と大きなトラブルが発生すると、売却側の人材の大量離職につながるおそれがあります。PMIの準備をしっかりと整え、統合に向けた作業を進めましょう。

「PMI」とは、M&A成立後の経営・業務・意識等の統合施策を実施するプロセスです。PMIを実行に移すときは、次の5つのセクションに分け統合を行います。

- 経営:企業理念や経営方針・戦略、意思決定等の統合

- 制度:人事、総務、法務、会計制度の統合

- 業務:翻訳・通訳の業務システムにおけるオペレーションの統合

- 事業:統合後の事業展開の立案、業務の割当、新部門の創設等の決定

- 意識:互いの企業風土・企業文化の違いを統合

買収側は売却側の希望を最大限に取り入れながら、支障なく統合を進めなければいけません。

また、PMIの立案はM&A戦略の立案とほぼ同時に進めていくのがポイントです。

なぜなら、M&Aは交渉開始~最終契約締結まで概ね1年以上を要するので、M&A成立後にPMIの立案を開始すると、統合が長期化するおそれもあるからです。

翻訳会社・通訳会社のM&Aにおける成功事例

翻訳会社・通訳会社のM&Aにおける成功事例を紹介しましょう。これから翻訳会社・通訳会社のM&Aを検討している人は、ぜひ参考にしてください。

RWSグループによるホアン・打田特許翻訳とのM&A

売却側である「ホアン・打田特許翻訳」は大阪府大阪市を拠点に、特許明細書翻訳に特化した事業を手掛ける企業です。

一方、買収側は「RWSグループ」で東京都千代田区に本社を構え(親会社はイギリス)、知的財産に係る出願や翻訳、調査、管理等を幅広く手がけるRWS Holdings plcの日本法人です。

RWSグループはホアン・打田特許翻訳の次の点に注目します。

- ホアン・打田特許翻訳は、日本語特許明細書の英語翻訳に特化した品質管理の実績が豊富

- RWSグループの英語特許明細書からグローバルな言語に対応できる強み、ホアン・打田特許翻訳の専門性を融合し、シナジー効果が期待できる

そこでRWSグループは、顧客により質の高いワンストップ・サービスを提供するため、ホアン・打田特許翻訳と交渉を開始します。

2021年7月7日にRWSグループは、ホアン・打田特許翻訳の全株式の取得を公表しました。

インフォメーションクリエーティブによるシルク・ラボラトリおよびフィートとのM&A

売却側である「シルク・ラボラトリ」「フィート」は双方とも東京都新宿区を拠点とし、シルク・ラボラトリはソフトウェア受託開発・研究開発支援・自社製品開発を手がけ、フィートは多言語音声翻訳アプリケーションサービスを提供する企業です。

一方、買収側は「インフォメーションクリエーティブ」で東京都品川区に本社を構え、ソフトウェア開発、インフラ設計構築、運用支援のITソリューション事業等を幅広く手がける企業です。

インフォメーションクリエーティブはシルク・ラボラトリ、フィートの次の点に注目します。

- シルク・ラボラトリを買収すれば、ソフトウェアに関する事業の強化が図れる

- フィートの買収に成功すれば、多言語音声翻訳、多言語対応システムの開発・構築・運用という新たな分野に参入できる

そこでインフォメーションクリエーティブは事業強化や新規事業への参入を目指し、シルク・ラボラトリ、フィート側と交渉を開始します。

2021年9月14日にインフォメーションクリエーティブは、シルク・ラボラトリおよびフィートと株式譲渡契約を締結し、M&Aに成功しました。

参考:株式会社シルク・ラボラトリ及び株式会社フィートの株式取得 (子会社化)に関するお知らせ

スクロール360によるビーボーンとのM&A

売却側である「ビーボーン」は福岡県福岡市を拠点に、多言語コールセンター運営、翻訳事業等を全国展開してきた企業です。

一方、買収側は「スクロール360」で静岡県浜松市に本社を構え、EC・通販事業を支援する各種ソリューション開発、提供等を幅広く手がけるスクロールの子会社です。

スクロールはビーボーンの次の点に注目します。

- ビーボーンは、多言語コールセンター運営・翻訳事業に関する独自のノウハウを有している

- スクロール・グループのソリューション事業・通販事業・EC事業と、ビーボーンの翻訳事業を組み合わせればシナジー効果が期待できる

そこでスクロール側はいっそう事業強化を図るため、ビーボーンと交渉を開始します。

2024年4月11日にスクロール360はビーボーンの全株式を取得し、M&Aに成功しました。

参考:株式譲渡に関するお知らせ

翻訳センターによる福山産業翻訳センターとのM&A

売却側である「福山産業翻訳センター」は広島県福山市を拠点に、翻訳サービス、DTP・WEBサービスを提供する企業です。

一方、買収側は「翻訳センター」で大阪市中央区に本社があり、翻訳・通訳はじめ様々な言語サービスを手がける企業です。

翻訳センターは福山産業翻訳センターの次の点に注目します。

- 福山産業翻訳センターは、特許翻訳サービスを中心に事業を展開しており、豊富な知見と専門性の高い人的リソースを有する

- 翻訳センターによる営業・技術支援で、更なる収益力向上が見込める

そこで翻訳センターは翻訳事業のシェア拡大を目的に、福山産業翻訳センターと交渉を開始します。

2023年12月13日には福山産業翻訳センターと株式譲渡契約を締結し、M&Aに成功しました。

参考:株式会社福山産業翻訳センターの株式の取得(子会社化)に関するお知らせ

TAKARA&COMPANYによるサイマル・インターナショナルとのM&A

売却側である「サイマル・インターナショナル」は東京都中央区を拠点に、通訳・翻訳事業、通訳者・翻訳者の養成学校運営事業等を手がけるベネッセホールディングスの子会社です。

一方、買収側は「TAKARA&COMPANY」で東京都豊島区に本社を構え、グループ会社の経営管理・これに付帯する業務を担う企業です。

TAKARA&COMPANYは、サイマル・インターナショナルの次の点に注目します。

- サイマル・インターナショナルは、創業以来55年以上にわたり、通訳業界のリーディングカンパニーとして国際的なコミュニケーションを支えてきた実績がある

- サイマル・インターナショナルの通訳事業で培ったブランド力は魅力的

そこで、TAKARA&COMPANYは更なる企業価値の向上のため、サイマル・インターナショナルの親会社であるベネッセホールディングスと交渉を開始します。

2020年3月6日には株式譲渡契約が成立し、TAKARA&COMPANYはサイマル・インターナショナルの子会社化に成功しました。

参考:連結子会社の株式譲渡に伴う特別利益の計上に関するお知らせ

and factoryによるサウスワークスとのM&A

売却側である「サウスワークス」は東京都渋谷区を拠点に、エンタメコンテンツの海外展開支援、英語・簡体字・繁体字翻訳サービスを提供してきた企業です。

一方、買収側は「and factory」で東京都目黒区に本社を構え、出版社協業ビジネス、ホテル運営ビジネス等を幅広く手がける企業です。

and factoryは、サウスワークスの次の点に注目します。

- サウスワークスは、翻訳機能及び海外マーケットへの配信知見を有している

- and factoryでは海外市場への事業展開を計画しており、サウスワークスの子会社化で計画を円滑に進められる

そこで、and factoryは海外市場に向けたサービス強化を目指し、サウスワークスとのM&A交渉を開始します。

2024年5月17日and factoryの取締役会にて、サウスワークスを連結子会社化する基本合意書の締結が決議されました。

参考:株式会社サウスワークスの株式取得(子会社化)に関する基本合意書締結のお知らせ

パソナグループによる国際交流センターとのM&A

売却側である「国際交流センター」は東京都中央区を本拠に、翻訳や通訳、一般労働者派遣事業、有料職業紹介事業を手がける企業です。

一方、買収側は「パソナグループ」で東京都千代田区に本社を構え、人材派遣や人材紹介、キャリア支援を幅広く扱う企業です。

パソナグループは、国際交流センターの次の点に注目します。

- 国際交流センターは、翻訳・通訳をはじめ外国語資料作成、外国語に精通した人材の派遣等を提供し、各種外国語に精通したスタッフ約1万名の登録実績を有する企業

- 国際交流センターは、金融・メーカー・独立行政法人との業種を問わず、大手顧客と長期的な信頼関係を構築しているので、買収に成功すれば大きな収益が期待できる

そこで、パソナグループは外国語人材の充実を図り、専門性をさらに高めるため、国際交流センターとのM&A交渉を開始します。

2011年12月27日にはパソナグループの取締役会で、株式取得による国際交流センターの子会社化が決議されました。

参考:株式会社国際交流センターの株式の取得(子会社化)に関するお知らせ

翻訳センターによるアルビスとのM&A

売却側である「アルビス」は東京都新宿区を拠点に、翻訳・通訳サービス、医薬品コンサルティング、人材派遣事業等を行っていた企業です。

一方、買収側の「翻訳センター」は大阪市中央区に本社があり、翻訳・通訳等の様々な言語サービスを手がける企業です。

大阪・福岡オフィスの翻訳・通訳サービス・人材派遣事業の譲渡で経営のスリム化を図りたいアルビスと、事業譲受により事業の拡大・強化を図りたい翻訳センターの利害が一致し、M&A交渉を開始します。

2023年7月1日には事業譲渡が完了し、アルビスは動物医薬品コンサルティング関連の事業経営等へ注力できるようになりました。

フェアユースとロゼッタとの資本業務提携

フェアユースは東京都渋谷区を拠点に、業務効率化のクラウドサービスを提供する企業です。一方、ロゼッタは東京都千代田区を拠点とし、AI技術による産業翻訳サービスを展開する企業です。

近年のAIによる会議音声の同時通訳、議事録作成の自動文字起こしを可能とする翻訳ツールの需要増加により、更なるサービスの強化を図るため、双方は2020年11月資本業務提携契約の締結に合意しました。

契約内容としてはフェアユース株式会社が新たに株式会社「VoiceApp」を設立し、VoiceAppは「リアルタイム翻訳ツール」事業を包括承継します。そのうえでロゼッタから総額6,000万円の調達を行う旨が決定されました。

参考:フェアユース株式会社と株式会社ロゼッタの資本業務提携のお知らせ

まとめ

今回は、翻訳会社・通訳会社業界のM&A・事業承継の全知識という形で、翻訳会社・通訳会社のM&Aにおける売却相場・事例・成功ポイントを解説しました。

翻訳会社・通訳会社の事業規模は今後も拡大していくと予測されています。

一方で、翻訳会社・通訳会社のほとんどが中小企業であり、競業他社との激しい競争や、後継者不在が原因で、廃業・倒産となるケースの増加が懸念されます。

翻訳会社・通訳会社を存続させたい場合は、M&Aを活用し事業の安定・強化、後継者問題の解決を図った方が良いでしょう。

ぜひ今回の記事を参考に、翻訳会社・通訳会社のM&Aを検討してみてください。