「水産加工・卸会社のM&Aにおける動向は?」

「水産加工・卸会社のM&Aについて知りたい」

この記事をご覧の方は、上記のような疑問をお持ちの人が多いのではないでしょうか。

実際に現状「水産加工・卸会社 M&A」等と検索しても、信憑性に欠ける記事や専門家が執筆した解読が難解な記事しかなく、素人が目にしても理解できない記事が多いです。

そこで、今回はM&Aの専門企業である「M&A HACK」が、水産加工・卸会社のM&Aについて分かりやすく簡潔に解説します。

水産加工・卸会社におけるM&Aの売却相場や成功ポイントについても詳しく解説するので、水産加工・卸会社のM&Aに興味のある人は、ぜひ参考にしてください。

目次

- 1 水産加工・卸会社とは

- 2 水産業におけるビジネスモデル

- 3 水産加工・卸会社に必要な業許可・申請方法・推奨される資格

- 4 水産加工・卸会社の市場動向

- 5 水産加工・卸会社のM&Aにおける動向

- 6 水産加工・卸会社がM&Aをするメリット

- 7 水産加工・卸会社のM&Aにおける成功事例

- 7.1 マルハニチロと大都魚類によるM&A

- 7.2 ヨシムラ・フード・ホールディングスとヤマニ野口水産によるM&A

- 7.3 トーホーとGolden Ocean Seafood(S)Pte LtdによるM&A

- 7.4 バローホールディングスと本田水産によるM&A

- 7.5 極洋とクロシオ水産によるM&A

- 7.6 ヨシムラ・フード・ホールディングスと森養魚場のM&A

- 7.7 ラックランド子会社とマルセ秋山商店によるM&A

- 7.8 ヨシムラ・フード・ホールディングスとPACIFIC SORBYによるM&A

- 7.9 HIYARSとHofseth International ASによるM&A

- 7.10 マルキュー食品とニチモウによるM&A

- 8 水産加工・卸会社のM&Aにおける注意点

- 9 水産加工・卸会社のM&Aを成功させるためのポイント

- 10 水産加工・卸会社におけるM&Aのまとめ

水産加工・卸会社とは

水産加工会社とは、「水産物を原料とする食料品や肥料料。医薬品などを製造するために、魚介類などを加工する事業者」のことです。ちなみに水産とは、海・川・湖・沼などの水中から取れる魚介・海藻などを指します。

水産卸会社とは、「生産者と消費者の間に立って、水産物の受託・買い付け・集荷・分荷などの業務を担う事業者」のことです。また水産卸会社のなかには、自社で加工・漁獲などを行う事業者も存在します。

水産加工・卸会社は、日本の水産業の中核を担う存在です。高度経済成長期前から既に存在しており、現在も水産加工・卸会社事業を手掛ける企業は多くあります。今後も日本の水産業発展にとって、水産加工・卸会社は欠かせない存在でしょう。

水産業におけるビジネスモデル

水産加工・卸会社のなかには、他の水産業も同時に手掛ける企業が多いです。そこで、ここでは、日本の水産業におけるビジネスモデルとその特徴を解説します。日本の水産業における主なビジネスモデルは、以下の通りです。

- 水産加工業者

- 卸売業者

- 仲卸業者

- 漁業者

- 市場外流通業者

それぞれ詳しく解説していきます。

水産加工業者

水産加工業者とは、「水産物を原料とする食料品・肥料・医薬品などを製造するために、魚介類などを加工する事業者」のことです。代表的な水産加工品には、ツナ缶で有名な「缶詰」・魚を干した「干物」・シーフードミックスなどの「冷凍食品」・かまぼこなどの「練り物」などがあります。

水産加工業者の主な業務は、工業で魚を捌いたり、魚介類を加工・仕分けすることです。加工された魚介類は、人々の口に入る食材であるため、非常に衛生管理が厳格に行われています。衛生面において厳しい基準を設けることが、水産加工業者の使命のひとつです。

また水産加工業は、「単純作業が多い」「臭いが強い」「寒さがきつい」など、労働環境が決して良いとは言えない場所で作業をする必要があるため、労働力の確保が課題となる業界でもあります。大手~中小まで水産加工業者まで、慢性的な人手不足を抱えているケースも多いです。

卸売業者

水産業における卸売業者とは、「生産者(漁師)」から販売委託を受け、市場(いちば)で仲卸業者などに対してセリで販売する業者」のことです。一般的にはスーパーマーケットや飲食店に魚介類を直接卸売業者が販売することはありません。

卸売業者の主な業務は、市場の中で商品(魚介類など)を流通・販売することです。水産業における卸売業者は、他業界とは少し毛色が異なることもあり、「大卸(おおおろし)」と称される場合もあります。

また水産業における卸売業者として、市場内で流通・販売に携わるには、農林水産大臣からの許可が必須です。また農林水産大臣からの許可に加え、市場内で営業する場合には市場開設者からの営業許可も必須となっています。

仲卸業者

仲卸業者とは、 「卸売市場内でセリや相対売りによって卸売業者らから商品を仕入れ、小分けにして小売業者や飲食店などの買出人に販売する業者」のことです。仲卸業者は、仕入れた魚介物をスーパーマーケット・鮮魚店・飲食店などに販売します。

卸売業者は市場内での商品流通・販売が主であることに対し、仲卸業者はスーパーマーケット・鮮魚店・飲食店に市場の商品を流通・販売するのが主な業務です。仲卸業者のなかには、市場のみならず漁港や他市場から仕入れる業者も存在します。

また水産業における仲卸業者は、市場内での「せり」や「相対取引」に参加するため、市場開設者からの許可が必須です。近年では、市場内での「せり」には参加せず。「相対取引」にて商品を購入する仲卸業者が増えてきています。

漁業者

漁業者とは、その名の通り「魚介類を漁業する事業に従事する事業者または個人」のことです。一般的に広く使われている「漁師」も漁業者に分類されます。

日本の水産業における漁業者は、個人または家族で漁を営む「漁師」が多いのが古くからの特徴です。しかし労働環境が過酷であることに加え、収入が不安定・一定の技術と経験が必要であるなどの課題から、年々漁師の数は減少傾向にあります。

また個人・法人を問わず漁業者になるためには、日本の水産物資源を漁獲するための「漁業権」が必須です。漁業権を得るための条件は見直され続けているものの、日本の資源そのものが減少していることもあり、漁業権を獲得することは決して容易ではありません。

市場外流通業者

市場外流通業者とは、中央卸売市場を介するのではなく、直接漁師や水産加工業者から食品を買い付け、独自で流通させる水産系の流通業者のことです。近年では市場外流通事業を主とする水産業者も増えてきています。

市場外流通業者の特徴は、小規模で卸売業者・仲卸業者の役割を一手に果たすことが出来る点でしょう。従来の中~大規模の卸売業者・仲卸業者では実現できなかったスモールマーケットでの事業展開が可能です。

また市場外流通業者は、小規模や個人経営のスーパーマーケット・鮮魚店・飲食店・ネット通販事業者からの需要が高いのも特徴です。中~大規模の卸売業者・仲卸業者では応えられない細かな要望にも応じられる可能性が高いため、小規模の小売業者から重宝されやすい傾向にあります。

水産加工・卸会社に必要な業許可・申請方法・推奨される資格

水産加工・卸会社に必要な業許可・申請方法・推奨される資格に関して解説していきます。

必要な業許可

水産物関連業者において必要な業許可として「水産製品製造業許可」があります。水産物関連業者に関連する主な業許可は、以下の通りです。

| 水産製品の製造 | 水産製品製造業許可 |

| 水産動物等を使用したそうざいの製造 | 水産製品製造業許可またはそうざい製造業許可 |

| 店舗を設けて鮮魚介類を販売する営業 | 魚介類販売業許可 |

| 包装された既製品の販売 | 届出 |

| 魚介類競り売り業 | 魚介類競り売り業許可 |

| 店舗を設けることなく鮮魚介類を販売する営業 | 魚介類行商の届出 |

| 調理した魚介類の販売 | 許可 |

水産加工・卸会社によって、どの事業を営むのかは異なるため、自社の事業内容にあった業許可を取得することが必須です。また大きく分けて「届出」と「業許可」の2種類がありますが、それぞれ提出方法や取得の難易度も異なるので、取得の際には細かな情報を入手しましょう。

申請方法

水産製品製造業許可の申請は、都道府県知事が定める基準に適合させた上で営業地を管轄する保健所に実施しました。申請先が保健所であったとしても、許可処分自体は都道府県知事が下すので注意が必要です。

水産製品製造業許可の申請方法は、主に以下のようになります。

- 事前相談及び準備(工事着工前)

- 申請書類等の提出(開業の2週間前までに)

- 食品衛生監視員による施設調査

- 許可書の交付

- 営業開始

上記のステップを踏むことで、水産製品製造業許可の取得が可能です。書類の不備等があれば差し戻しになるため、業許可の取得までには一定の期間を有します。M&Aにおいては水産製品製造業許可の扱いもあらかじめ視野に入れておくことが必須です。

推奨される資格

水産加工・卸会社の運営においては、水産製品製造業許可が必須です。しかし業許可を取得するだけでなく、企業で働く人材に取得が推奨される資格も存在します。水産加工・卸会社の人材に取得が推奨される資格は、以下の通りです。

- 普通自動車第一種運転免許

- 中型自動車第二種免許

- フォークリフト運転技師

- 小型船舶免許(2級・1級)

- 海上特殊無線技士(第一級・第二級)

自動車運転免許やフォークリフト運転技師の資格は、得意先への訪問時や市場内での運搬時に役立ちます。一方、船舶免許や無線技士の資格は、漁業事業に関わる場合に役立つでしょう。

水産加工・卸会社の市場動向

水産加工・卸会社の市場動向を解説していきます。ぜひ市場動向を把握したうえで、水産加工・卸会社のM&Aを検討してください。

市場規模は減少傾向

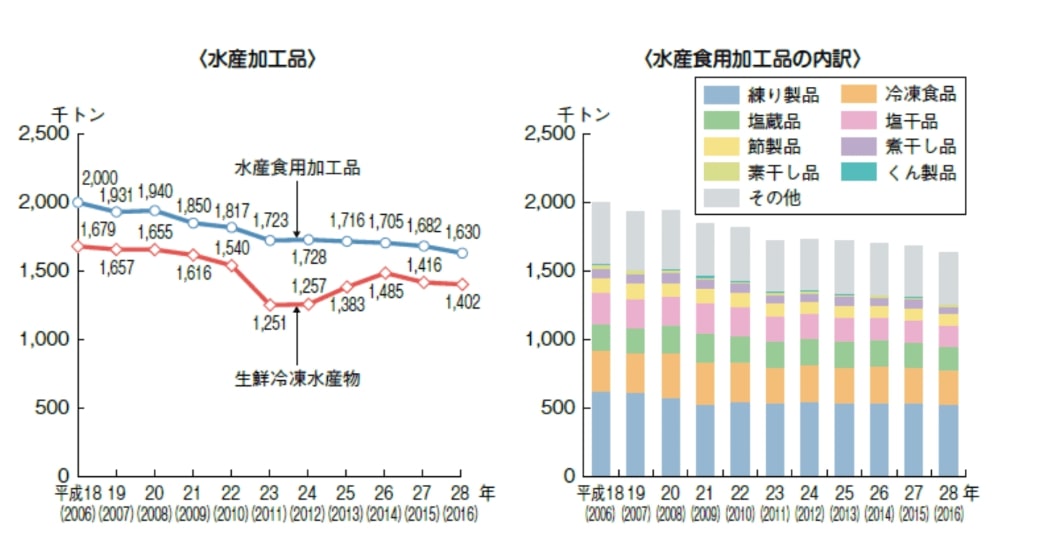

上記は、水産庁による「水産物の流通・加工の動向」をグラフで表したものです。水産庁の調査によれば、水産物の流通・加工における生産量は右肩下がりに減少しています。

水産庁によれば、2016年における水産食用加工品(練り製品・冷凍食品・塩蔵品等)の生産量は16.3万トンで、前年から5万トン(3%)減少している状況です。グラフから分かる通り、緩やかに水産加工品の生産量は年々減少していることが見て取れます。

また水産加工・卸会社に限らず、日本の水産業界全体において市場規模は減少傾向にある状況です。漁獲量の減少・人手不足・物価高など様々な影響により、水産業全般における市場規模は減少していっています。

慢性的な人手不足

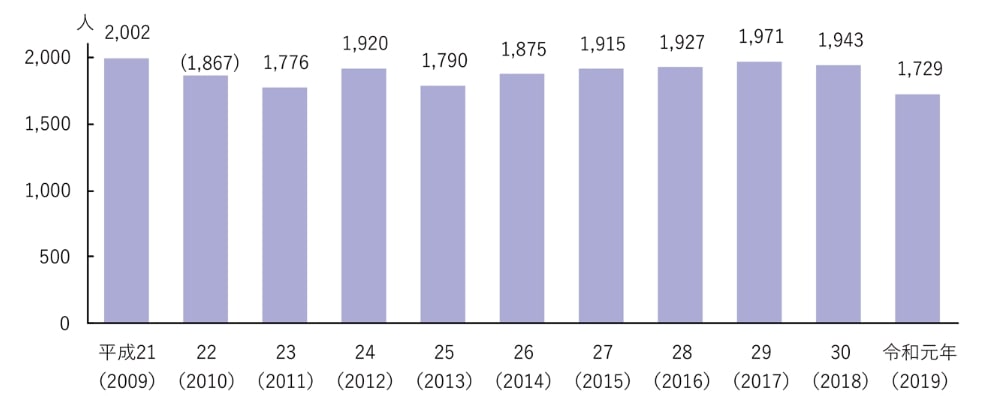

上記は水産庁による新規漁業就業者数の推移を表したグラフです。2009年に2,002人であった新規漁業就職者数は、2019年には1,729人と約24%減少しています。

上記は水産業全体における人的動向ですが、水産加工・卸会社においても同様の状況です。水産業界全体が慢性的な人手不足にある原因には、以下のようなものがあります。

- 労働環境の問題

水産業は「3K(きつい・きたない・危険)」のイメージが強い傾向にある。労働環境が自然の影響を受けやすいため、労働環境を重視したい人には敬遠されがち。また就業時間も不規則なのでプライベートとの住み分けが困難である。 - 少子高齢化

漁業の傾向として、もともと50代以上のベテラン層が多い。少子高齢化が進む日本では、比例して年齢層はさらに上がる。少子高齢化が進むと、重労働を任せられる心配から、若者が漁業を敬遠する可能性がある。結果として、高齢層ばかりが増え、若者が増えない。 - 過疎化

少子高齢化や都市部への人口流動を背景に、日本の小さい自治体では過疎化が進んでいる。漁業は、都市部よりも地方で盛んであるため、過疎地域が増えると人手が足りなくなり、最終的に廃業するケースも多い。

上記の他にも「収入が不安定」「高い技術や経験が必要」など、様々な課題から水産業全体を通して人手不足となっている状況です。

海外市場は拡大傾向

日本の水産業は、慢性的な人手不足・漁獲量の減少などの要因により、市場全体を通して減退傾向です。しかし日本の水産業が低迷する一方で、海外市場は拡大傾向にあります。

世界の水産需要は、アジア地域を中心に急増しており、今後はアフリカ地域でも需要の増大が予想されている状況です。世界最大の水産需要国である中国では、食生活の変化によって肉類と魚介類の消費が伸びており、2030年頃まで続く人口増加と相まって、水産需要のさらなる拡大が見込まれています。

海外市場が拡大傾向にあることは、既に日本の水産業者は周知しており、中~大手水産業者のなかには海外展開の経営戦略を実施している企業も多いです。水産業における海外関連のM&Aも増加しています。

水産加工・卸会社のM&Aにおける動向

水産加工・卸会社におけるM&Aの動向について解説します。これから水産加工・卸会社のM&Aを検討している人は、ぜひ参考にしてください。

異業種による新規参入

昨今では異業種企業による水産加工・卸業界への新規参入も加速している状況です。水産加工・卸業界におけるM&Aの事例では、以下のような業界に属する会社からの参入例があります。

- 食品卸売

- スーパーマーケット

- IT関連業者

- 投資事業関連業者

- 不動産業

水産加工・卸業界に最も新規参入例が多いのは、食品関連会社です。既に水産物の取り扱いにおける経験を所有している場合には、水産加工・卸業においてもノウハウを活用することが出来るからです。

また資金力のあるIT関連業者や不動産業者が、新たに水産加工・卸業界に参入するケースもあります。中小規模の水産加工・卸会社を買収することで、経営基盤強化を図っています。

後継者不足解消のためのM&A

特に個人または中小規模の水産加工・卸会社で多発しているのが、後継者不足という問題です。実際に後継者不在による事業継続が難しく、別の水産加工・卸会社にM&Aを依頼するケースも増えてきています。

経営者の周りに後継者候補がいない場合でも、M&Aによる事業承継であれば買い手企業が後継者(新たな経営者)となるため、自社の存続が可能だからです。M&Aをすることで廃業を免れることが出来るため、既存従業員の雇用継続をすることもできます。

また後継者不在によるM&Aにて事業規模が拡大した水産加工・卸会社も多く存在します。特に水産加工・卸業界では、M&A後に買い手が持つリソースを自社戦略として取り入れ、売上が伸びたケースも多いです。

中小規模事業者同士のM&A

水産加工・卸会社のM&Aにおいて最も多発しているケースは、「水産加工・卸会社×水産加工・卸会社」の事例です。同業者同士がM&Aによって合併や事業譲渡をするケースが多くあります。

特に多いのが、中小規模の水産加工・卸会社同士のM&Aによる合併です。資金力が不足し、設備・人材投資が難しい場合には、水産加工・卸会社同士が合併し、経営基盤強化のための投資を共同で行うケースもあります。

また中小規模事業者同士のM&Aでは、双方の持つ水産加工・卸業におけるノウハウを共有することによる、シナジー効果の発揮も狙いです。双方の持つノウハウを共有することで、資金力のある大手水産業者に対抗することが目的のひとつとなります。

水産加工・卸会社がM&Aをするメリット

水産加工・卸会社においてM&Aをするメリットを売却・買収側の双方から解説します。水産加工・卸会社のM&Aにおける売却・買収のメリットは、以下の通りです。

| 売却側のメリット | 買収側のメリット |

|

|

それぞれ詳しく解説していきます。

水産加工・卸会社でM&Aの売却を行うことのメリット

水産加工・卸会社でM&Aによる売却を行うことのメリットは、以下の通りです。

- 資金調達・オーナーのEXIT

- 借入における個人保証の解除

- 後継者不足の解消

- 従業員の雇用継続

- 事業の選択と集中

それぞれ詳しく解説していきます。

資金調達・オーナーのEXIT

M&Aによって売却された企業は、買収側の企業より金銭的収入を得ることができます。これは売却側のオーナーにとって大きなメリットとなる要素です。

M&Aによって獲得した現金の使い道としては、代表的なものとして以下のものが挙げられます。

- 残っている借入金の返済に充てる

- オーナー自身の引退後の生活資金とする

- 新規事業における資金源とする

一方で、M&Aをせずに廃業となれば、有形資産を処分する費用や解雇する従業員への補償など、多くのコストがかかります。オーナーにとっては廃業を選ぶよりM&Aを選ぶことの方が、遥かにメリットは大きいでしょう。

借入における個人保証の解除

借入による資金調達を行った場合には、当然ながら返済義務が生じ、これが出来ない場合には個人資産を失うことになります。水産加工・卸会社に関わらず、これは全ての経営者にとって大きな精神的負担となる事柄です。

特に中小規模または個人事業主の水産加工・卸会社の場合、経営資金の融資調達はオーナー経営者が個人保証したり、個人資産を担保に入れることがほとんどのはず。貸倒によるオーナー個人の損害は計り知れないものです。

M&Aで会社を売却することで、会社は廃業や倒産を免れるだけでなく、基本的に債権も買い手に引き継がれるため、個人保証や担保差し入れを解消することができます。オーナーにとっては肩の重い荷を下ろすことにも繋がるのです。

後継者不足の解消

特に中小規模または個人事業主の水産加工・卸会社にある問題として、後継者不足による廃業が挙げられます。後継者不足に悩む水産加工・卸会社が、M&Aの売却を進めることで後継者不足の解消に繋げることができます。

実際に後継者不足解消のため、中小規模または個人の水産加工・卸会社が大手企業に買収されることで、後継者問題の解消に繋がるケースは多いです。M&Aでは、会社を譲渡することで譲受企業から経営陣を迎え、これまで通り会社を存続させる事ができます。

また大手企業の経営者クラスに位置する優秀な人物が経営者となるため、売却側の事業規模がこれまでより拡大される場合が多いです。後継者不足に悩んでいる企業にとって、M&Aを行うことは廃業を避けるための大きな手段のひとつです。

従業員の雇用継続

売却側の企業が廃業目前であった場合には、M&Aを実行することで、既存従業員の雇用を継続して守ることができます。実際にM&Aを行った場合、ほとんどのケースで譲受企業によって従業員の雇用が継続されます。

労働条件においても引き継がれるケースがほとんどなので、廃業に比べると既存従業員が被る影響を大きく抑えることに繋がるでしょう。給与待遇や労働条件が同じであれば、M&A後の離職率も低下させることができます。

また待遇面においては、M&A後に給与受験・労働時間・年間休日・福利厚生などの改善が行われるケースも多いです。M&A以前よりも好条件で雇用されるケースもあるので、既存従業員にとっては大きなメリットとなり得ます。

事業の選択と集中

景気悪化を辿る日本では、会社存続のために複数の事業を多角展開する企業も珍しくありません。しかし事業の多角化は一歩間違えれば、赤字を生み出し、廃業の原因とさえなり得ます。

M&Aのスキームの一つである「事業譲渡」を用いることで、不要となった事業やその関連資産だけを選別して売却することが可能です。実際に事業譲渡により、特定の事業のみを他者委に売却する企業は多くあります。

M&Aの事業譲渡によって事業を売却することで、事業の選択と集中が出来れば、経営状態を好転させられるかもしれません。得意分野に資金や人員を集中できるため、成功率も高まるはずです。

水産加工・卸会社でM&Aの買収を行うことのメリット

水産加工・卸会社でM&Aによる買収を行うことのメリットは、以下の通りです。

- 業界への新規参入

- 海外市場への進出

- 事業拡大のチャンス

それぞれ詳しく解説していきます。

業界への新規参入

M&Aを行うことによって、買収側企業は新規事業への参入を容易に行うことが可能です。一から新規事業として立ち上げるより、はるかに水産加工・卸会社を含む水産業界への早期参入が可能となります。

景気の悪化により単一分野での事業展開は非常に危険とされている現代において、M&Aによる新規事業への参入は非常にメリットが大きいとされている戦略です。リスク分散の観点からM&Aをする大手企業の数は、ここ数年で一気に増加しています。

また売却先の企業が持つノウハウや市場シェアをそのまま引き継ぐことができるため、総体的に見れば、新規事業への投資額を削減することにも繋がるでしょう。新規事業参入におけるコスト削減でも大きく貢献する要素となります。

海外市場への進出

水産加工・卸会社を含む水産業全体の市場状態は決して良いとは言えません。人手不足・漁獲量の減少・高齢化など、様々な問題を抱えており、市場規模自体もやや低迷してきている状態です。

しかし日本の水産業が低迷の傾向にある一方で、海外における水産事業の市場規模は拡大傾向にあります。M&Aにて水産・卸会社を買収すれば、買収によって得た資産(設備・人手・ノウハウなど)を活用し、海外への進出を目指すことも十分に可能です。

特に日本の水産加工における技術・ノウハウは非常に優れており、海外市場での需要やニーズは非常に高いです。さらに自社が既に海外における何らかのリソースを持ち合わせていた場合には、より一層海外進出への期待を高めることが出来るでしょう。

事業拡大のチャンス

M&Aにおいて買収側が得られる大きなメリットは、事業拡大のチャンスを得られることでしょう。M&Aによって買収側の企業は規模やシェアの拡大を狙うことができます。

水産加工・卸会社のM&Aにおいては、売手となる企業が持つ設備・建物のような有形資産に加え、顧客・取引先情報などの無形資産を手に入れることも可能です。水産加工・卸においては、「取引先」「顧客情報」などの無形資産は実績に直結する要素であるため、M&Aによる早期事業拡大も視野に入れることができます。

また水産加工・卸会社を含む水産業界においては、中小または個人規模の事業者が非常に多いです。中小同士のM&Aを行うことで、資金・人材・ノウハウの共有をもたらすため、双方の経営基盤が強化されることでしょう。M&Aによる合併の結果、事業拡大に成功する水産加工・卸会社は多いです。

水産加工・卸会社のM&Aにおける成功事例

水産加工・卸会社のM&Aにおける成功事例を紹介します。これから水産加工・卸会社のM&Aを検討している人は、ぜひ参考にしてください。

マルハニチロと大都魚類によるM&A

2020年5月に、マルハニチロが公開買付とスクイーズアウトの手続きにより、大都魚類を完全子会社化したM&Aの事例です。取得金額は22億1,450万円となっています。

譲り受け企業である「マルハニチロ」は、水産加工・漁業・養殖・水産物の輸出入などを手掛ける日本の大手水産企業です。一方の「大都魚類」は、水産物の卸売・加工・販売業などを手掛けている企業になります。

本件M&Aは、マルハニチロが、グループ水産物サプライチェーンの再構築・両社の経営資源とノウハウの相互活用による最大化・意思決定の迅速化・人材配置の最適化を目的としたものです。

一方の大都水産は、国内外における水産物の安定的な調達・潜在的な顧客ニーズに応えた取り扱商品の多様化・加工水産食品の拡充・流通網の拡大・ITシステム投資の拡充・人材育成などを果たすことを狙いとしています。

大都魚類株式会社株式(証券コード 8044)に対する公開買付けの開始に関するお知らせ

ヨシムラ・フード・ホールディングスとヤマニ野口水産によるM&A

2017年10月に、ヨシムラ・フード・ホールディングスがヤマニ野口水産を株式譲渡(全株式の売却)によるスキームにより、子会社化したM&Aの事例です。取得金額は7,000万円となっています。

譲り受け企業である「ヨシムラ・フード・ホールディングス」は、グループ企業28社を抱え、後継者不足などの問題を抱える中小食品企業のグループ化を進める東京証券取引所の上場企業です。一方の「ヤマニ野口水産」は、北海道で漁獲された新鮮な海産物を使った、燻製・珍味などを製造する事業を展開する企業になります。

譲り受け企業であるヨシムラ・フード・ホールディングスは、高品質な商品の販売による収益拡大を。譲渡企業であるヤマニ野口水産は、大手企業であるヨシムラ・フード・ホールディングスの傘下になることで、事業のさらなる成長を目的としています。

ヨシムラ・フード・ホールディングスがヤマニ野口水産を子会社化

トーホーとGolden Ocean Seafood(S)Pte LtdによるM&A

2019年8月に、トーホーがGolden Ocean Seafood(S)Pte Ltdの全株式を買収し、同社を完全子会社化したM&Aの事例です。本取引における取得金額は、非公表となっています。

譲り受け企業である「トーホー」は、業務用食品卸売事業・食品スーパー事業などを主軸に、グループ経営を行っている企業です。一方の「Golden Ocean Seafood(S)Pte Ltd」は、シンガポールにおいて、主に業務用水産品(ロブスターなど)をホテル・レストランなどに販売する事業を手掛けています。

本件M&Aは、「国内食品卸売事業者」と「外資系水産卸売会社」という組み合わせによる成功事例です。譲り受け企業であるトーホーは、Golden Ocean Seafood(S)Pte Ltdの事業を譲受することで、グループ全体における取り扱い商品の充実と販路拡大が目的です。

シンガポール業務用水産品卸売会社 Golden Ocean Seafood (S) Pte Ltdの株式取得(子会社化)に関するお知らせ

バローホールディングスと本田水産によるM&A

2017年4月にバローホールディングスが本田水産の全株式を買収し、同社を子会社化したM&Aの事例です。本取引における取得金額は、非公開となっています。

譲り受け企業である「バローホールディングス」は、スーパーマーケット事業・ドラッグストア事業・ホームセンター事業などを運営する企業です。一方の「本田水産」は、宮城県石巻市を拠点に、牡蠣・鯖を原料とする付加価値の高い商品を武器とした水産加工業を営む事業者になります。

本件M&Aは、バローホールディングスが本田水産の水産加工業を買収することで、自社調達網の拡充と水産物の加工体制を強化することが目的です。さらに本田水産の持つリソースを活用することで、商品力の強化や店舗の収益改善も図っています。

極洋とクロシオ水産によるM&A

2019年9月に極洋がクロシオ水産に資本参加したM&Aの事例です。本取引における出資持ち分は70%となっており、取得金額は一般公表されていません。

譲り受け企業である「極洋」は、水産物の養殖・加工・販売・物流などの事業を展開している企業です。一方の「クロシオ水産」は、高知県宿毛湾にて真鯛・カンパチ・ヒラマサ・シマアジ・ブリヒラなどの養殖業を営む企業になります。

本件における資本参加の主な目的は、極洋が掲げる中期経営計画「資源アクセスの強化」を果たすことです。クロシオ水産の資本に参加することで、調達力の多様化や安定供給の維持・拡大を狙っています。

ヨシムラ・フード・ホールディングスと森養魚場のM&A

2019年6月にヨシムラ・フード・ホールディングスが、森養魚場の全株式を買収し同社を完全子会社化したM&Aの事例です。本取引における取得金額は13億円となっています。

譲り受け企業である「ヨシムラ・フード・ホールディングス」は、グループ企業28社を抱え、後継者不足などの問題を抱える中小食品企業のグループ化を進める東京証券取引所の上場企業です。一方の「森養魚場」は、鮎養殖事業・水産加工品の製造販売などを展開し、全国最大級の規模と設備を持つ企業になります。

本件M&Aは、森養魚場が抱える後継者不在問題の解消が最たる狙いです。優れた事業成績を持つ森養魚場を水産業界のグループ企業が買収することで、両社の更なる成長を期待したものになります。

ラックランド子会社とマルセ秋山商店によるM&A

2020年6月にラックランドの子会社である「ハイブリッドラボ」が、マルセ秋山商店の工場・建物・従業員を事業承継したM&Aの事例です。本取引における取得金額は、一般公開されていません。

譲り受け企業である「ハイブリッドラボ」は、ラックランドの子会社として、食品加工製造ラインの研究・開発・設計・製造事業を手掛ける企業です。一方の「マルセ秋山商店」は、宮城県石巻市で水産加工事業を運営する企業になります。

本件M&Aは、食品加工の研究開発企業(ハイブリッドラボ)と水産加工業者(マルセ秋山商店)による事例です。ハイブリッドラボは、マルセ秋山商店の持つ資産を譲り受けることで、事業規模の拡大とグループ全体のシナジー効果創出を果たしています。

ヨシムラ・フード・ホールディングスとPACIFIC SORBYによるM&A

2019年5月に、株式譲渡のスキームでヨシムラ・フード・ホールディングスが、PACIFIC SORBYの70&株式を買収し、同社を子会社化したM&Aの事例です。取得価格は16億2,000万円となっています。

譲り受け企業である「ヨシムラ・フード・ホールディングス」は、グループ企業28社を抱え、後継者不足などの問題を抱える中小食品企業のグループ化を進める東京証券取引所の上場企業です。一方の「PACIFIC SORBY」は、シンガポールにおいて冷凍水産品(カニ・ロブスターなど)の加工・卸売業を展開し、ホテルとの取引実績を持つ企業になります。

本件は、M&Aによる事業拡大を得意とするヨシムラ・フード・ホールディングスが、外資系企業を買収することにより、新規市場拡大と経営基盤強化を図ったものです。シンガポールによる新規ルートを開拓することで、新たな事業展開を目指します。

ヨシムラ・フード・ホールディングス、冷凍水産加工のシンガポールPACIFIC SORBYを子会社化

HIYARSとHofseth International ASによるM&A

2021年9月に、Hofseth International ASがHIYARS(横浜冷凍のノルウェーにおける連結子会社)の保有株式を全買収したM&Aの事例です。本取引における買収総額は26億4,600万円です。

譲り受け企業である「Hofseth International AS」は、ノルウェーでサーモンの養殖業を展開する水産系グループ企業です。一方の「HIYARS」は、横浜冷凍のノルウェーにおける連結子会社で、ノルウェーにおいてトラウト及びサーモンの養殖・加工事業を運営していました。

本件M&Aは、国内水産加工業者と外資系水産加工業者における事例です。横浜冷凍は自社の連結子会社を売却することで、日本国内およびアセアン地域におけるノルウェーサーモン事業の拡大を目指しています。

マルキュー食品とニチモウによるM&A

2017年6月に、ニチモウがマルキュー食品を株式譲渡のスキームにより、子会社化したM&Aの事例です。本取引における取得金額は、一般公表されていません。

譲り受け企業である「ニチモウ」は、水産加工食品の製造販売、その他海洋事業を展開する企業です。一方の「マルキュー」は、高品質な辛子明太子・たらこを製造販売する水産加工業者になります。

本件M&Aは、国内水産加工業者同士の事例です。ニチモウとマルキューの持つリソースを互いに共有することで、水産加工業におけるシナジー効果の発揮を狙いとしています。またニチモウ側は、辛子明太子・たらこの生産・販売拡大を目指すことも目的のひとつです。

ニチモウ、辛子明太子・たらこ製造・販売のマルキュー食品の全株式取得

水産加工・卸会社のM&Aにおける注意点

水産加工・卸会社のM&Aにおける注意点を解説します。水産加工・卸会社のM&Aにおける注意点は、以下の通りです。

- M&Aの専門知識を持たない状態での引継ぎ

- 避止義務に関して

- 資産や契約等に関する権利状況を整理する

それぞれ詳しく解説していきます。

M&Aの専門知識を持たない状態での引継ぎ

M&Aでは、買い手と売り手の情報格差(買い手のM&Aに関する知識・経験が圧倒的に豊富)があるため、M&Aの専門知識を持たない状態での売買は非常に危険です。

買い手の知識・経験が圧倒的に売り手を上回る場合には、買い手有利の条件(買収金額が相場よりも圧倒的に小さくなってしまう)という現象が起こりかねません。最悪の場合には、不利な条件でM&Aをすることによって、莫大な損害を被るケースもあります。

そこで、もしM&Aの経験が不足しているのであれば、M&Aアドバイザーを導入するのがおすすめ。M&Aで自社が損害を被ることを避けるのはもちろん、より有利な条件でM&Aを成功させることが出来るでしょう。

避止義務に関して

M&Aにおいて最も留意すべきポイントとなるのが、「競業避止義務」です。競業避止義務とは、一般的に「一定の者が自己(自社)または第三者の利益を損なうような取引をしてはならないこと」と定義されます。

M&Aにおける競業避止義務とは、M&Aの成約後に譲渡企業に課される義務です。譲渡した事業に対して、譲渡企業が競合するような事業を再度行い、譲受企業に不利益を与えることを避けることが目的となります。

会社法の規定により、事業譲渡を実施した会社は、競業避止義務を負うことになるので注意が必要です。ただし、買収側との交渉で競業避止義務期間を短くしたり、エリアを狭めたりすることはできます。将来、水産加工・卸事業を再度、手掛ける可能性があれば、買収側と交渉しましょう。

資産や契約等に関する権利状況を整理する

M&Aにおいて事業譲渡のスキームを活用する際には、相手企業が保有する資産や契約等の引継ぎ可否を整理しておくことが重要です。譲渡される資産や契約等に関する権利状態を細かに把握しておきましょう。

例えば、水産加工における設備や工場の一部を買い手企業側が引き継げない場合には、その分だけ譲渡価格は下がることになります。買い手側・売り手側の双方が譲渡される資産・契約等の権利を十分に把握しておくことが大切です。

また権利においては、買い手側・売り手側以外の第三者の介入が必須であるケースも多々あります。第三者の同意なしに譲渡が完了しない場合には、M&A実行前に第三者側も交えた三社間で引継ぎにおける細かな事項を取り決めておくことも重要です。

水産加工・卸会社のM&Aを成功させるためのポイント

水産加工・卸会社のM&Aを成功させるためのポイントについて解説します。水産加工・卸会社のM&Aを成功させるためのポイントは、以下の通りです。

- M&A戦略の立案

- PMI(統合後プロセス)の確立

- 相場価格への理解

それぞれ詳しく解説していきます。

M&A戦略の立案

M&A戦略とは、M&Aによってどのような効果を得るのかを検討するための準備や計画を指すものです。M&A戦略の如何によって、M&A後の事業計画もより具体化されます。

M&A戦略では、自社の分析(SWOT分析)や市場調査・業界トレンドなど様々な要素を調査することが必須です。明確な戦略を立てたうえで、買収(売却)先選定や交渉を行なっていくことになります。

M&A戦略において重要視すべきポイントは、以下の通りです。

- M&Aにより何を達成したいか(売却・売却後まで視野に入れたもの)

- 自社は売れるのか。売れるとすればどの部分か(事業の一部または全部)

- いつ・誰に・何を・いくらで・どのように売却(買収)するか

- 買収(売却)において障壁となる要素はあるか

- M&Aに必要な予算はどのくらいか(買収側のみ)

上記のポイントを押さえておくだけで、M&Aにおける戦略はより具体的なものになるはずです。反対にM&A戦略が場当たり的だと、交渉において不利な条件を飲まされるなどの弊害が発生します。

また自社にM&Aにおいて詳しい人物が所属していないのであれば、M&A委託業者に戦略の立案・実行を依頼することを強く推奨します。M&A専門業者に委託することで、よりスムーズにM&Aを成功まで導いてくれるでしょう。

当社のM&A仲介サービス「M&A HACK」では上記の戦略実行・買い手紹介を完全成功報酬でリスクなしの報酬形態で一気通貫対応しています。初回の相談は無料ですのでお気軽に下記よりご相談ください。

無料相談のご予約:

https://sfs-inc.jp/ma/contact

PMI(統合後プロセス)の確立

M&Aにおいては成約がゴールではなく、売り手側と買い手側の両者が思い描いた成長を実現させることが本当のゴールです。そこでM&AにおいてはPMI(Post Merger Integration)の考え方が重要になります。

PMIとは、いわばM&A成約後の「統合後プロセス」を指す単語です。PMIにおける重要な要素には、以下のようなものがあります。

- 新経営体制の構築

- 経営ビジョン実現のための計画策定

- 両社協業のための体制構築・業務オペレーション

上記の点に留意しながら、PMIを立案します。PMIを綿密に行うことで、売り手・買い手の両者に発生するリスクを最小限に抑え、成果を最大化させることが出来るでしょう。

またPMIは成約後に立案するものではなく、M&A戦略の立案時から実行すべきです。M&Aの成約には1年以上の期間が掛かることがほとんどなので、PMIも長期的に行うことになります。

相場価格への理解

M&Aを実行する際には、売り手側・買い手側ともに相場価格をよく理解しておくことが必要です。M&Aの企業売買における相場価格は、該当の会社の価値によって算出され、事業売却・企業買収の金額目安とされます。

水産加工・卸会社のM&Aでは、株式譲渡もしくは事業譲渡が使われることが多いです。株式譲渡と事業譲渡の大まかな相場は以下のように計算されます。

- 株式譲渡:時価純資産額+営業利益×2年~5年分

- 事業譲渡:時価事業純資産額+事業利益×2年~5年分

当然ながら事業利益が多いほどに相場価格も高騰します。実際のM&A売却における相場計算はM&A委託企業に依頼することになりますが、もし可能であれば依頼前に自社の相場を計算してみましょう。

また、売り手側であれば算出価格よりも安く予算を立て、買い手側であれば相場よりも高く予算を立てるのがポイントです。予算の算出においては、相場よりも多少のズレが発生することをあらかじめ考慮しておきましょう。

水産加工・卸会社におけるM&Aのまとめ

今回は水産加工・卸会社におけるM&Aについて、水産加工・卸会社の現状や特徴、市場動向やM&A事例を踏まえて解説しました。

水産加工・卸会社は中小規模事業者の数が非常に多いこともあり、M&Aが盛んに実行されている業界です。M&Aによる経営統合によって事業拡大に成功している不動産仲介業者も数多く存在します。しかしM&Aは企業の成長戦略として非常に有効な手段である一方、万全を期して臨む必要のある経営戦略です。

当社のM&A仲介サービス「M&A HACK」では上記の戦略実行・買い手紹介を完全成功報酬でリスクなしの報酬形態で一気通貫対応しています。初回の相談は無料ですのでお気軽に下記よりご相談ください。

無料相談のご予約:

https://sfs-inc.jp/ma/contact