「データセンター業界のM&Aの売却相場は?」

「データセンター業界のM&Aについて知りたい」

この記事をご覧の方は、上記のような疑問をお持ちの人が多いのではないでしょうか。

実際に現状「データセンター業界 M&A」等と検索しても、信憑性に欠ける記事や専門家が執筆した解読が難解な記事しかなく、素人が目にしても理解できない記事が多いです。

そこで、今回はM&Aの専門企業である「M&A HACK」が、データセンター業界のM&Aについて分かりやすく簡潔に解説します。

データセンター業界におけるM&Aの売却相場や成功ポイントについても詳しく解説するので、この業界のM&Aに興味のある人は、ぜひ参考にしてください。

目次

- 1 データセンターとは

- 2 データセンター業界の市場動向と市場規模

- 3 データセンター業界が持つ課題

- 4 データセンター業の動向と今後

- 5 データセンター業界のM&Aの動向

- 6 データセンターのM&Aをするメリット

- 7 データセンターのM&Aの注意点

- 8 データセンターにおけるM&Aを成功させるためのポイント

- 9 データセンター業界のM&Aにおける成功事例

- 9.1 さくらインターネットによるIzumoBASEの買収

- 9.2 中電工によるRYBの買収

- 9.3 ミライトホールディングスによるLantrovisionとのM&A

- 9.4 さくらインターネットによるゲヒルンの買収

- 9.5 アエリアによるImpressionの完全子会社化

- 9.6 あいホールディングスによるProphetStorとの資本業務提携

- 9.7 アンリツによる高砂製作所のM&A

- 9.8 エヌ・ティ・ティ・コミュニケーションズによるLux e-shelterとのM&A

- 9.9 電気興業による大規模な組織再編

- 9.10 ブロードバンドタワーにおけるジャパンケーブルキャストとのM&A

- 9.11 TOKAIホールディングスによるアムズブレーンの子会社化

- 9.12 日本サード・パーティによる日商エレクトロニクスの買収

- 9.13 北陸電話工事によるメディア・テクノ・サービスの吸収

- 9.14 三菱重工業によるコンセントリックとのM&A

- 9.15 ICコーポレーションへのエフティコミュニケーションズの譲渡

- 10 まとめ

データセンターとは

データセンターとは

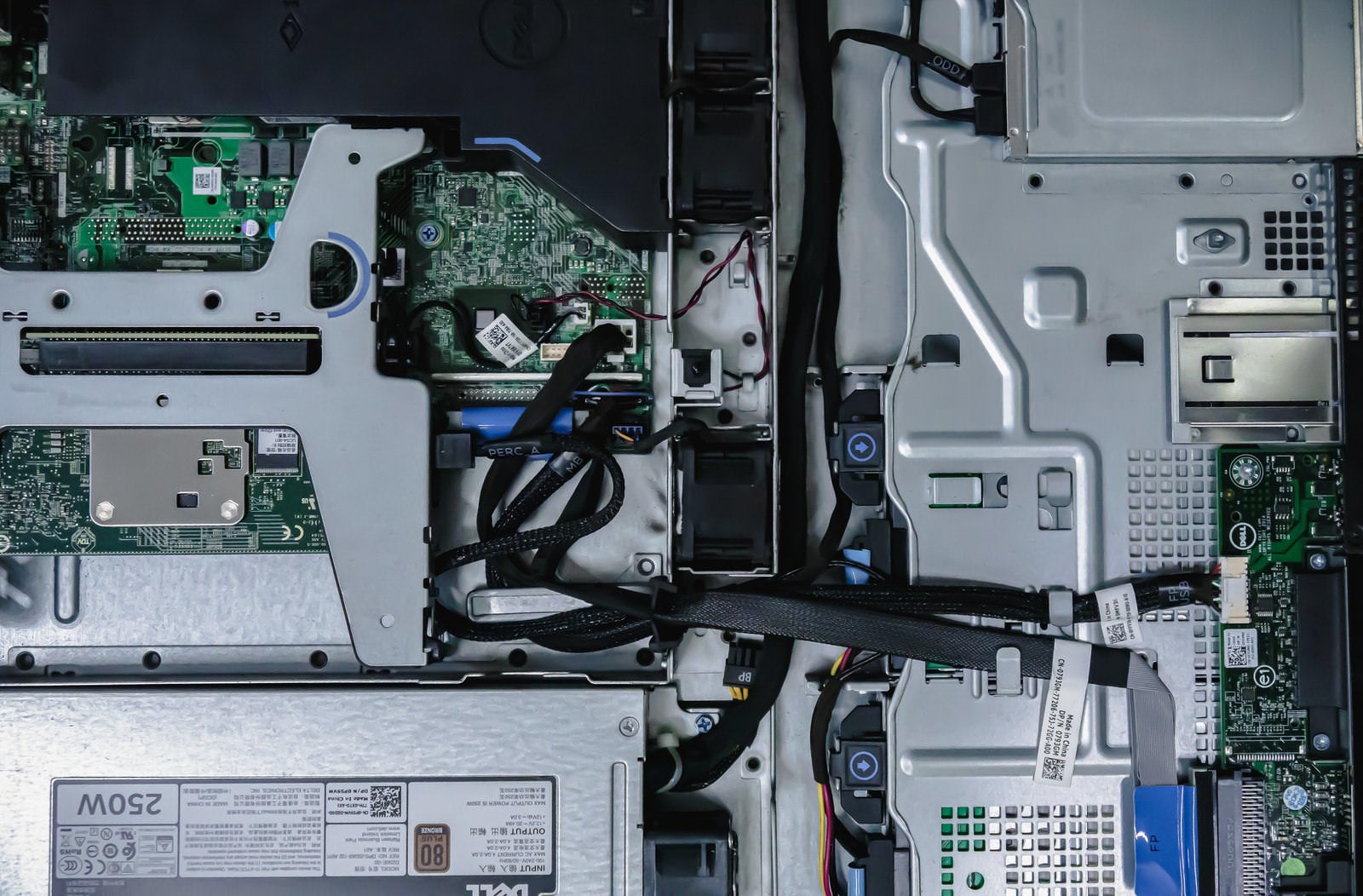

データセンターとは、企業がサーバーやストレージ、ネットワーク機器などのIT機器を設置し、保守・管理を行う専用の施設のことです。企業は自社でデータセンターを構築するか、専門のデータセンター事業者に施設の提供とIT機器の管理を委託することができます。

データセンターを利用することで、企業は自社よりも安全で信頼性の高い環境でIT設備を運用可能です。施設には冷却設備や無停電電源装置、セキュリティシステムなどが完備されており、24時間365日の監視体制が確保されています。

一方で、データセンターではユーザー企業が直接ハードウェアを所有し、一定の管理作業を行うことが必要です。これに対して、クラウドサーバーはインターネット上の仮想化されたサーバーリソースをサービスとして提供します。ユーザーは物理的なサーバーを所有する必要がなく、必要に応じてリソースを柔軟に利用できるのが特徴です。つまり、データセンターとクラウドサーバーは、IT設備の所有形態と管理方法が異なるといえます。

デジタル化の進展で高まるデータセンター企業の価値

近年、デジタル化が非常に進み、データの重要性がますます高まっています。企業はAI、IoTなどの新しい技術を導入しており、これらを支えるデータセンターの需要が急増している状態です。

デジタル化が進展すれば、企業が扱うデータ量は爆発的に増加します。機械学習の学習データやセンサーデータ、ログデータなど、さまざまなデータを効率的に収集、保管、処理する必要に迫られるでしょう。また、リモートワークの普及に伴い、クラウドサービスの利用が拡大し、データセンターの重要性が高まっています。

このように、デジタル化の潮流の中で、データセンター事業者の提供するサービスの価値が増している状況です。大量のデータを安全に保管し、高速で処理できる高性能なデータセンター施設を備えた事業者ほど、その価値が高まります。

データセンター業界の市場動向と市場規模

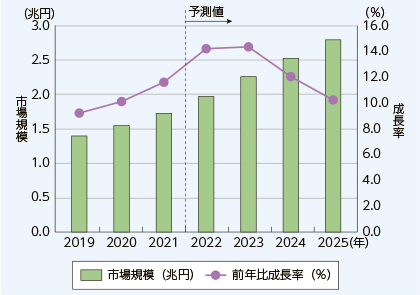

総務省「データセンター市場の動向」より

データセンターは今後さらに成長が見込まれている市場です。その背景には、5GやIoTの普及により、データ量が増加していることが挙げられます。上の資料によると、2021年の国内市場規模は約1兆7,000億円でしたが、2025年までの年平均成長率は12.5%程度との予測です。

コロナ禍の初期はデータセンター投資が一時止まりましたが、リモートワークの広がりでクラウドサービス需要が高まり、結果的にデータセンター利用も拡大しました。

今後はクラウド事業者が市場を引っ張る一方で、従来型のサーバー貸し出しサービスは縮小が予想されます。また、クラウド移行に伴い、システム導入、サポート企業の事業縮小も見込まれています。

つまり、データセンター市場は5G/IoTの普及で成長が期待できますが、その中でもクラウドサービス分野の伸びが特に大きくなると予測されているということです。

データセンター業界が持つ課題

データセンター業界には現在様々な課題があります。この業界が持つ主な課題は、以下の通りです。

- 電力消費と環境対策が必須に

- セキュリティ攻撃が増加

- 赤字経営の会社の増加

それぞれ詳しく解説していきます。

電力消費と環境対策

データセンターは膨大な計算リソースを有し、24時間365日フル稼働するため、莫大な電力を消費します。データセンター1施設当たりの電力使用量は、一般の大規模オフィスビルの数十倍にもなるとの試算です。このエネルギー消費量の多さから、データセンター事業者には省電力化による環境負荷の大幅な軽減が強く求められています。

具体的な取り組みとしては、再生可能エネルギーの導入拡大、サーバー仮想化による統合などによる消費電力の抑制、高効率の冷却システムの採用などが良い例です。さらに先進的な施設では、外気冷房の活用や、廃熱を温水や温風として有効利用するなどの工夫も行われつつあります。

気候変動対策の観点からも、データセンターにおける徹底した省エネ・環境対策は最重要な課題と言え、今後もより一層の取り組み強化が求められるでしょう。

セキュリティ攻撃が増加

企業のデジタル改革が進展する中で、データセンターが保有・処理するデータの重要性はますます高まっています。機密データの漏洩や不正アクセス、サービス妨害を防ぐため、確実なセキュリティ対策が不可欠です。

しかしサイバー攻撃の巧妙化や標的型攻撃の増加など、脅威は年々高度化しており、従来の対策では十分な防御ができなくなってきました。このため、物理的なセキュリティ強化はもとより、ネットワーク、サーバー、アプリケーションなど多層的なセキュリティ対策を組み合わせた総合的な防御力の強化が求められています。

最新の脅威に確実に対応できる先進的なセキュリティ技術の開発と導入が欠かせません。特に機械学習や人工知能を活用した高度な不正検知技術への期待が高まっています。

人材の確保と育成の難化

データセンターの構築・運用には、システム設計、ネットワークや仮想化の専門知識、セキュリティ対策など、高度な技術スキルが数多く必要です。しかし既にそうした優秀な技術者が慢性的に不足しており、データセンター事業者、ユーザー企業双方で深刻な人材確保難に直面しています。

加えて、データセンターに関する技術分野は幅広く、最先端の知見を習得するための教育訓練にかかるコストは莫大です。このため業界全体で人材育成に注力するとともに、労働環境の改善によって優秀な人材の確保と定着を図ることが大きな課題とされています。先進的なスキルを持つ人材の確保と育成なくして、データセンター業界の持続的な発展は望めないからです。

データセンター業の動向と今後

M&Aにおいて業界の現状とこれからを理解しておくことは非常に重要です。そこで、ここではデータセンター業の動向と今後について解説していきます。ぜひ参考にしてください。

情報処理の現場移行

様々なモノがインターネットにつながるIoTが加速し、データを生み出す場所が増えてきました。従来は遠くの大規模な施設に送ってデータを集中処理していましたが、遠くに送るとデータの行き来や管理に時間がかかり、即座の対応が難しくなります。

そのため例えば工場の機械を素早く制御したり、自動運転車に道路状況を伝えるためには、現場の近くでデータを処理することが必要です。そこでデータセンター事業者は、処理拠点を分散し、工場地帯や主要な交通の要所の近くにリソースを設けるようになってきました。生み出された場所で即座にデータを処理できる環境を整備しているのです。

自社と外部リソースの組み合わせ

企業は、自社の施設とインターネット上のサービスの両方を組み合わせて活用するケースが増えてきました。しかし、従来は両者を別々に管理・運用するため、非効率が生じるでしょう。そこでデータセンター事業者は、自社の施設とインターネット上のリソースを簡単に行き来し、一元的に管理できるサービスを提供し始めています。

自社の高セキュリティ環境とインターネット上の柔軟性を組み合わせることで、企業は最適なリソース配分が可能です。データの自動移行や最適化、コスト削減などのメリットが期待できます。他に、セキュリティの強化も場合によっては可能です。データセンター事業者は、このような組み合わせ型の需要に対応する力を競っています。

データの国内保管化

データ活用が世界的に進む中、プライバシーや機密情報の保護が課題となってきました。特に米国の大手IT企業にデータが集中していることへの懸念から、自国のデータは自国内に保管すべきだという機運が高まっている状態です。

こうした動きを受け、データセンター事業者は自国内にデータセンターを設け、企業のデータを安定的に保管・処理できる体制を整備しようとしています。データの安全を守ることが大切なことと位置付けられているためです。

このように、AIやIoT進展やデータ活用のグローバル化に伴い、データセンター業界でも新たな動きが出てきています。処理の分散化、リソース組み合わせ、データ国内保管といった課題に応じ、データセンターの役割や在り方が変わりつつあるのが実情です。

データセンター業界のM&Aの動向

データセンター業界におけるM&Aの動向について解説します。これから企業のM&Aを検討している人は、ぜひ情報の一部として参考にしてください。

市場の成長を見込んだM&Aの増加

データセンター業界におけるM&A件数は、近年世界的に増加傾向です。この背景には、AI、IoT、5Gなど新技術の普及に伴い、データセンター需要が高まっていることがあります。

これらの技術では大量のデータ処理が必要で、データセンターのリソースが不可欠です。市場拡大を見越して、大手データセンター運営企業はシェア拡大を目指しM&A活動を活発化させています。

一方、中小データセンター運営企業も、技術革新の波に乗り遅れないために大手企業への売却や統合を選択するケースが増加中です。データセンター業界全体で市場環境の変化に対応した事業再編が進み、M&A数の増加に繋がっています。今後もAI、IoT、5Gなど新技術の普及が見込まれることから、データセンターM&Aの需要は当分高止まりするとの予想です。

自社の内製化のためのM&A

データセンターの運営を外部委託するのではなく、自社で保有・運営することで、コスト削減と収益獲得の両立を図ろうとする動きが広がっています。

従来、多くの企業はデータセンター運用を業者に委託し、それへの費用を支払っていました。しかし自社所有すれば、この委託費用を大幅に削減できます。さらに、自社のITインフラとして活用するだけでなく、他社へのデータセンターサービス提供による収益化も可能です。

こうしたデータセンターの内製化ニーズに対応するため、多くの企業がM&A手法を活用し、優良な事業者の買収を進めています。既存事業者を取得した方が、早期の内製化と収益化を実現しやすいためです。つまり、コストダウンと新規収益源の確保を同時に達成するため、データセンター内製化を目的としたM&A需要が高まっています。

投資目的のM&Aも多数

データセンター業界は安定した成長が続いており、収益性の高いビジネスモデルであることから、投資の対象として国内外から注目が高まっている状況です。その結果、投資目的を背景としたM&A案件が増加しています。

デジタル化の進展により、データセンターの需要は拡大基調にあり、着実な市場成長が期待可能です。また構築済みの施設は長期安定収益が望めるため、非常に魅力的な分野と位置付けられています。

一方、データセンター事業者側も急速な技術革新に対応するための設備投資などに多額の資金を要し、出資ニーズが高いです。こうした事業者と投資家のニーズが合致し、データセンター分野でM&A案件が増加傾向にあります。データセンターは国内外から投資&出資対象として注目を集め、事業買収や資本提携を通じた成長が期待されているのです。

データセンターのM&Aをするメリット

データセンターのM&Aにおいてのメリットを売却側・買収側の両方から解説します。メリットを元にしてM&Aを検討してください。

| 売却側のメリット | 買収側のメリット |

|

|

売却側のメリット

データセンター業界における売却側のメリットは、以下の通りです。

- 仕事効率の向上

- 人材不足の解決

- 従業員の雇用先の確保

- 担保や個人保証の解決

- 早期リタイアが可能

- 譲渡による利益の獲得

それぞれ詳しく解説していきます。

仕事効率の向上

データセンター事業においては、セキュリティや設備投資をして大規模かつ効率的業務を行うのが大切です。しかし、中小企業においては設備や技術への投資に限界がある状態です。なので、大企業に勝てるようなサービスを行うことは困難でしょう。

しかし、大企業の傘下に入ることにより、大企業の豊富な資金や設備を使って自社を急成長させることが可能です。また、合併した大企業と競争の必要がなくなるのも良いといえます。

人材不足の解決

昔に創業をした中小企業は、現在後を継ぐ人がいない状態です。これには少子高齢化や過酷な労働環境などが関わっています。深刻な後継者不足によって廃業してしまうと、顧客や取引先に迷惑をかけてしまうでしょう。

M&Aをここですることにより、買い手に経営を任せることができます。それにより、会社は廃業を避けて存続することが可能です。買い手側の豊富な人材により、今までできなかったことができる可能性もあります。

従業員の雇用先の確保

先ほどの後継者問題とも関係しますが、会社が廃業となると従業員が全員失業してしまうこととなります。ここでM&Aを使うことにより従業員の雇用先を確保することが可能です。それによって、自身が従業員を解雇する必要もなくなり、従業員の暮らしが守られます。

従業員の雇用条件については買い手と売り手で詳しく相談する必要はありますが、買い手も従業員の確保は進めたいので、上手くいくケースが多いです。

M&Aに関しては黒字の会社の方が買われやすいのですが、赤字の会社でも何か優秀な従業員や顧客からの人気、信頼などがあれば売却できる可能性があります。

担保や個人保証の解決

中小の業者にとって、事業運営のために融資を受ける際に、経営者個人が保証や担保を差し入れることは一般的です。しかし、その個人保証や担保は、万が一の場合に経営者自身の私財を失う危険性があり、大きな心理的プレッシャーとなります。

そういった観点から、M&Aによって事業を売却することで、経営者は個人保証や担保に伴う個人的なリスクから解放されるメリットがあると言えるでしょう。つまり、M&Aを活用することで、経営者自身が破産の危機にさらされるリスクを回避できます。

早期リタイアが可能

事業の経営者は、後継者不足や赤字による借金など事業に対する悩みや不安を抱えています。M&Aで会社を売ることにより、経営者ではなくなり悩みや不安は無くなるでしょう。

会社を売却して得た収益を使えば、今後の生活資金も確保可能なので、老後までずっと金に困らずに生活が可能です。ですので、早期で仕事を辞めるためにM&Aをすることもよくあります。

譲渡による利益の獲得

M&Aで売却をすることにより、企業価値に応じて利益を得ることができます。中小企業においてはかなりの場合経営者とその周りが株式などを保有しているので、ほとんどの利益を独占し新たな事業に活用が可能です。さらに、エグジットのためにM&Aをすることもできます。

実際、新たな事業をするために既存の企業を売却する例も多いです。しかし、M&Aのプランにより課せられる税金や売却益の獲得者が変わる可能性もあるため、そこは注意が必要となります。

買収側のメリット

データセンター業界における買収側のメリットは、以下の通りです。

- 事業規模の迅速で効果的な拡大

- 新規事業へのハードルの低下

- 優秀な人材の確保が可能

- シナジー効果の発揮

- 優秀な技術や知的財産の獲得

それぞれ詳しく解説していきます。

事業規模の迅速で効果的な拡大

M&Aにおいて買収側が得られる最大のメリットは、事業拡大ができることです。M&Aによって買収側の企業は事業規模や事業エリアの拡大などを狙うことができます。

データセンターのM&Aにおいては、サーバーやコンピューターといった有形資産と、企業からの信頼やセキュリティ技術などの無形資産を両方手に入れることが可能です。大きな信頼や独自の強みを持つ企業を買い取ることによって、円滑な事業を展開できます。データセンター業界においては企業の信頼を獲得してニーズに応えることが必須なので、それが円滑になるのは嬉しいことです。

新規事業へのハードルの低下

M&Aを行うことによって、買収側企業は新規事業への参入を容易に行うことが可能です。一から新規事業として立ち上げるより、はるかに早期進出が可能となります。

景気の悪化により単一分野での事業展開は非常に危険とされている現代において、M&Aによる新規事業への参入は非常にメリットが大きいとされている戦略です。リスク分散の観点からM&Aをする大手企業の数は、ここ数年で一気に増加しています。

また売却先の企業が持つノウハウや市場シェアをそのまま引き継ぐことができるため、総体的に見れば、新規事業への投資額を削減することにも繋がるでしょう。新規事業参入におけるコスト削減でも大きく貢献する要素となります。

データセンター業界は、多くの従業員や信頼などがなければ満足な利益を出すことができない業界です。なので、それらを持つ企業を買い取ることにより、有利な状態でビジネスを始めることができます。

優秀な人材の確保が可能

少子高齢化が問題となっている現代では、優秀な人材の確保はどの業界においても必須の課題です。優秀な人材を確保することは、そのまま企業の行く末に作用します。

M&Aを行うことによって、売却側企業に所属する従業員をそのまま雇用すれば、優秀な人材をそのまま自社に引き入れることができます。もちろん業界におけるノウハウも既に所有しているため、研修を行う手間も省くことが可能です。

ただし売却側企業に所属する従業員全員が優秀であることの保証はないことに加え、M&A後の企業文化の変化に付いてこられず、離職する従業員が発生する可能性もあります。M&Aによって従業員を引き継ぐ場合には、非常に繊細な注意が必要です。

さらに、いくつかの従業員は夜中も勤務することになります。そのため、従業員を前の会社よりも多く働かせると過労死などの問題が起こりかねません。従業員の心身のケアは常にする必要があります。

シナジー効果の発揮

他の企業を買収し二つの企業の経営資源や技術を融合することにより、相乗的な効果が生まれます。例えば企業が持っていた大量の従業員ともう一つの企業が持っていたサーバー管理システムを組み合わせて、効率的な業務体制を作るなどが一例です。

さらに、二つの企業の従業員同士が交流しながら働くことにより、お互いで技術の向上ができるかもしれません。ただし、逆に二つの企業が合わさることにより悪い効果が生まれる可能性もあるので、工夫が必要です。

優秀な技術や知的財産の獲得

買収をするとできることの一つに、優秀な技術や知的財産の獲得が挙げられます。データセンターにおける作業の効率化に関するノウハウや、サーバー管理、従業員管理に関するシステム、さらには企業での知名度や顧客基盤といった無形の資産は、買収先企業から獲得できれば大きな強みとなるはずです。

例えば、電気の効率的な運用方法、安定したセキュリティ技術などを取得できれば、業務効率の改善や生産性の向上が図れ、競争力を高められます。また、取引先、従業員などを管理するシステム、サーバーの管理を自動で行うシステムや顧客データベースなどのITツールを入手できれば、サービスの高付加価値化や収益性の向上にもつながるでしょう。

さらに、買収した企業が長年培ってきた地域における高い信頼と顧客基盤があれば、買収企業はその顧客を自社に取り込むことで、瞬時に売上を伸ばすチャンスを得られます。特に中小企業の買収では、そうした地場に根付いた技術やノウハウ、顧客の獲得が、大手企業にとって大きなメリットとなる場合が多いです。

データセンターのM&Aの注意点

データセンターのM&Aを行う際の注意点を解説します。M&Aを行う際の注意点は、以下の通りです。

- M&A前の調査(デューデリジェンス)

- 買収先の事前の情報確認

- 従業員、取引先や情報の流出

- M&Aの専門知識を持たない状態での引き継ぎ

それぞれ詳しく解説していきます。

M&A前の調査(デューデリジェンス)

M&Aにおいて、買収する企業のことを詳しく調査することは必須です。企業を買収した後に問題が発見されると非常に大きな負担がかかってしまいます。そのため現在のM&Aでは先にデューデリジェンスと呼ばれる調査をすることが主流です。

例を挙げると、薄外債務の発覚で思わぬ借金を抱えることがよく起こり得ます。そのため、財務に関する調査を事前にしておくことでそれを防ぐことが可能です。全ての問題を洗い出し解決することにより、買収後スムーズに事業を進められます。

これは買う側に限ったことではありません。売る側も社内調査をしておきそれを報告する義務があります。もしデューデリジェンスで問題が発覚した場合、相手の信頼を下げてしまうことがあり危険です。

買収先の事前の情報確認

これも事前調査と関係がありますが、買収した企業の資源や過去の情報をあらかじめ確認しなければなりません。もし買収した企業が想定より少ない財産を持っていた場合、大きな損害が生じてしまいます。

他にも、買収した企業が過去に問題を起こしていた場合も大変です。従業員の不祥事などが起こっていると、顧客の信頼度を大きく下げます。すると、サービスの利用者が減り想定よりも少ない利益を得ることになるでしょう。

売り手側もきちんとM&Aの前に情報の整理をする必要があります。もし相手側が自身の会社のことをよく理解していない場合、正しく情報を伝えることが大事です。それだけでなく、買い手が資源などを売り手と共有したくない場合もあります。それに関しても先に確認しておくことが重要です。

従業員、取引先や情報の流出

M&Aにて買収を行う企業は、売り手側の従業員や取引先を狙うことも数多くあります。しかし、環境と企業文化が変わることにより、従業員や取引先が流出してしまうかもしれません。

それを防ぐためには、従業員や取引先の事情やこだわりなどを丁寧に考えて、良い施策を打つことが大切です。

さらに、場合によってはM&Aの計画情報が交渉中に漏えいすることがあります。そうすると、従業員や取引先がM&Aの前に減少してしまい価値が下がってしまうかもしれません。そのためには、情報を明かさないために交渉相手と秘密保持契約を結び、情報の漏えい対策をすることが必須です。

M&Aの専門知識を持たない状態での引き継ぎ

この業界に限らず、M&Aでは、買い手が売り手より知識や経験が豊富なことから情報格差があるため、M&Aの専門知識を持たない状態での売買は非常に危険です。

買い手の知識・経験が圧倒的に売り手を上回る場合には、買い手が有利になるような企業の低額買収が起こりかねません。最悪の場合には、M&Aで得をしようとしたはずが、不利な条件でM&Aをすることによって、巨大な損害を被るケースもあります。

そこで、もしM&Aの経験が不足しているのであれば、M&Aアドバイザーを導入するのが定石です。M&Aで自社が損害を被ることを避けるのはもちろん、より有利な条件でM&Aを成功させることが出来るでしょう。

データセンターにおけるM&Aを成功させるためのポイント

![「「一緒に成功体験を重ねていくエンジニアの仲間を大募集!」的な求人に使われるアイキャッチ」の写真[モデル:大川竜弥 金子周平]](https://user0514.cdnw.net/shared/img/thumb/liberoPAUI4541_TP_V.jpg)

データセンター業界におけるM&Aを成功させるためのポイントを解説します。M&Aを成功させるためのポイントは、以下の通りです。

- M&A戦略の立案

- 相場価格をよく理解しておく

- 統合後の事業計画の確立

それぞれ詳しく例を用いながら解説していきます。

M&A戦略の立案

M&A戦略とは、M&Aによってどのような効果を得るのかを検討するための準備や計画を指すものです。M&A戦略の如何によって、M&A後の事業計画もより具体化・明確化されます。

M&A戦略では、自社を分析するSWOT分析や市場調査・業界トレンドを調査して傾向の把握が必須です。明確な戦略を立てたうえで、買収、売却先の選定や交渉を行っていくこととなります。

M&A戦略において重要視すべきポイントは、以下の通りです。

- M&Aにより何を達成したいか(売却・売却後まで視野に入れたもの)

- 自社は売れるのか。売れるとすればどの部分か(事業の一部または全部)

- いつ・誰と・何を・いくらで・どのように売却(買収)するか

- 買収(売却)において障壁となる要素はあるか

- M&Aに必要な予算はどのくらいか(買収側のみ)

上記のポイントを押さえておくだけで、M&Aにおける戦略はより具体的なものになるはずです。反対にM&A戦略が雑だと、交渉において不利な条件を飲まされるなどの弊害が発生します。

以下はデータセンターにおける簡単な一例です。参考にしてみてください。

買収側

M&Aにより何を達成したいか | M&Aにより、情報を円滑に管理する体制を整えたい。それにより業務効率を大幅に良くしたい。 |

いつ・誰と・何を・いくらで・どのように買収するか | 半年後にA社の開発した事業や資産の一部を相場にあった金額で銀行融資を使って買収する。 |

買収において障壁となる要素はあるか | 現在まだA社の財務調査が済んでおらず、買収をした際損をしてしまうリスクがある。 |

| M&Aに必要な予算はどのくらいか | 〇〇億円での買収を予定。しかし、売り手の希望による少しの変更は可。 |

売却側

| M&Aにより何を達成したいか | M&Aにより経営を安定化させたい。また、売却時に手に入れた利益を使い新たに起業をしたい。 |

| 自社は売れるのか。売れるとすればどの部分か | 自社は良いセキュリティ技術を所有している。多大な信頼と優秀な技術を持っているので、それら全部をアピールすれば多大な収益が得られる。 |

| いつ・誰と・何を・いくらで・どのように売却するか | 利益が安定している時期にB社に対して自社のサーバー、従業員を含めた全ての財産を時価に会う適正な価格でM&Aアドバイザーを通して譲渡する。 |

| 売却において障壁となる要素はあるか | 現在従業員全員の管理が進んでいない。買収より前に従業員のリストを作り、万全の状態にしておく必要がある。 |

(実際はこれよりもっと細かく正確に計画を練る必要があります)

しかし、この例を見ると「相場にあった金額」や「時価に会う適正な価格」など、どう決めれば良いかわからないものが複数あると思います。これらを決めるのに大抵の企業は専門業者に依頼や相談をするのが定石です。素人が一人でM&Aをするのは大変危険なので絶対にやってはいけません。

そこで、自社にM&Aにおいて詳しい人物が所属していないのであれば、M&A委託業者に戦略の立案・実行を依頼することを強く推奨します。費用こそ掛かりますが、よりスムーズにM&Aを成功まで導いてくれるでしょう。

当社のM&A仲介サービス「M&A HACK」では上記の戦略実行・買い手紹介を完全成功報酬でリスクなしの報酬形態で一気通貫対応しています。初回の相談は無料ですのでお気軽に下記よりご相談ください。

無料相談のご予約:

https://sfs-inc.jp/ma/contact

相場価格をよく理解しておく

M&Aを実行する際には、売り手側・買い手側ともに相場価格をよく理解しておくことが必要です。M&Aの企業売買における相場価格は、該当の会社の価値によって算出され、事業売却・企業買収の金額目安とされます。

M&Aでは、例として株式譲渡もしくは事業譲渡が使われることがあります。株式譲渡と事業譲渡の大まかな相場は以下のように計算されます。

- 株式譲渡:時価純資産額+営業利益×2年~5年分

- 事業譲渡:時価事業純資産額+事業利益×2年~5年分

当然ながら事業利益が多いほどに相場価格も高騰します。実際のM&A売却における相場計算はM&A委託企業に依頼することになりますが、もし可能であれば依頼前に自社の相場を簡単に計算してみましょう。

場合によっては相手側との相談により予算が変わることがあります。なので、売り手側であれば算出価格よりも安く予算を立て、買い手側であれば相場よりも高く予算を立てるのがポイントです。予算の算出においては、相場よりも多少のズレが発生することをあらかじめ考慮しておきましょう。

統合後の事業計画の確立

M&Aにおいては成約がゴールではなく、売り手側と買い手側の両者が思い描いた目標を実現させることが本当のゴールです。そこでM&AにおいてはPMIという考え方が重要になります。

PMIとは、いわばM&A成約後の「統合後にどうすれば良いか」を指す単語です。PMIにおける重要な要素には、以下のようなものがあります。

- 新たな経営体制の構築

- 経営における目標実現のための計画作成

- 両社協業のための体制構築・業務システムの強化

上記の点に留意しながら、PMIを立案します。PMIを綿密に行うことで、売り手・買い手の両者に発生するリスクを最小限に抑え、成果を最大化させることが出来るでしょう。

またPMIは成約後に立案するものではなく、M&A戦略の立案時から実行すべきものです。M&Aの成約には1年以上の期間が掛かることがほとんどなので、PMIも長期的に行なわなければなりません。

データセンター業界のM&Aにおける成功事例

データセンター業界に関係するM&Aにおける成功事例を紹介します。これからこの業界におけるM&Aを検討している人は、ぜひ参考にしてください。

さくらインターネットによるIzumoBASEの買収

2018年8月、データセンター事業を手掛けるさくらインターネットは、ストレージ技術研究とソフトウェア開発・販売を手掛けるIzumoBASE株式会社の全株式を取得し、完全子会社化しました。

IzumoBASEは、ストレージ分野のエキスパート集団で、東京大学でストレージについて研究していた代表の荒川淳平氏が、2012年に起業しました。世界初の機密分散機能を搭載したソフトウェア製品「IzumoFS」を開発・販売していました。

この買収により、さくらインターネットはIzumoBASEが有するストレージ関連の高度な技術力と人材を取り込みました。両社がそれぞれの強みを生かし、新たなストレージサービスの共同開発などを通じてサービスラインアップの拡充を図っていく方針です。

このM&Aは、インターネットインフラサービス大手のさくらインターネットが、ストレージ技術の第一人者集団であるIzumoBASEを子会社化することで、ストレージソフトウェアの共同開発による技術力とサービス力の強化を目指したものであったと言えます。

参考:さくらインターネット、東大発ベンチャー「IzumoBASE株式会社」を子会社化

中電工によるRYBの買収

2017年10月、総合設備エンジニアリング企業の中電工は、シンガポールに拠点を置くデータセンター工事などを手掛けるRYB Engineering Pte. Ltd.(RYB社)を連結子会社化しました。

この買収は、日本政策投資銀行(DBJ)との共同出資により設立した特別目的会社を通じて実施されました。中電工は、RYB社買収により同社が有する優秀な技術者や有力顧客基盤を獲得することが可能です。

中電工は、2024年の創立80周年に向けて、国内だけでなく都市圏や海外でも事業展開を目指す中長期ビジョンを掲げています。マレーシアに現地法人を設立して以来、東南アジア地域での事業拡大を図ってきましたが、今回RYB社を子会社化したことで、その足掛かりをさらに強固なものとすることができました。

シンガポールではデータセンター工事に対する技術的要求水準が高く、RYB社のデータセンター分野での実績と技術力は国内で高く評価されていました。DBJの投資ノウハウも活用しながら、RYB社を中核に東南アジアでの受注拡大を図っていく考えです。

参考:シンガポールの電気工事会社の株式取得(子会社化)に関するお知らせ

ミライトホールディングスによるLantrovisionとのM&A

2016年6月、総合エンジニアリング企業のミライトホールディングスは、子会社を通じて、シンガポールを拠点にLAN配線工事などのネットワーク関連事業を手掛けるLantrovision(S)Ltd(以下、Lantrovision社)を取得し、同社を完全子会社化しました。

ミライトホールディングスは、情報通信インフラの構築技術をベースに、ICT事業や環境・社会イノベーション事業などを展開する総合エンジニアリング&サービス企業です。半世紀以上の実績を持ち、国内外で幅広い分野で事業を行っています。

一方、Lantrovision社は、LAN配線工事の設計・施工・保守・コンサルティングおよび機器販売で、アジア最大手のシンガポール上場企業です。シンガポールをはじめ、マレーシア、中国など、アジア13か国・地域に営業拠点を構え、多国籍企業を中心に優良顧客基盤を持ち、安定した業績を上げていました。

ミライトホールディングスは、Lantrovision社の買収により、13か国28都市の新たな拠点網と、金融業やデータセンター関連業界、製造業など、幅広い業種の大手顧客層を獲得できました。更に、Lantrovision社の多国展開を支える経営資源を活用できるようになり、グローバル事業基盤が大きく強化されました。

参考:Lantrovision(S)Ltd の株式取得(完全子会社化)に向けた 買収手続開始の合意に関するお知らせ

さくらインターネットによるゲヒルンの買収

さくらインターネットは、近年のサイバー攻撃の増加・多様化に伴い、セキュリティ対策の重要性が高まる中、優秀なセキュリティエンジニアが不足している状況を踏まえ、ゲヒルン社の完全子会社化を決定しました。

ゲヒルン社には、代表の石森大貴氏をはじめ、数々のセキュリティコンテストで入賞歴を持つ精鋭エンジニアが在籍しており、セキュリティ技術力に優れています。さくらインターネットは、ゲヒルン社のセキュリティ技術を活用することで、セキュリティサービスのラインナップを拡充し、社内のセキュリティ体制をより一層強化し、顧客に安心・快適なITインフラサービスを提供できるようになるとの期待です。

加えて、ゲヒルン社にはソフトウェア開発の高い力量もあり、さくらインターネットのサービス上でゲヒルン社が開発したソフトウェアを提供するなど、レンタルサーバサービス・クラウドサービスの拡充も図っていくとしています。

このM&Aにより、ゲヒルン社の優れたセキュリティ技術とソフトウェア開発力を取り込むことで、さくらインターネットは自社サービスのセキュリティを一層強化し、サービスの安全性を高めていくことが可能です。

参考:ゲヒルン株式会社の株式取得(子会社化)に関するお知らせ

アエリアによるImpressionの完全子会社化

アエリアは、2017年8月に不動産会社のImpressionを株式交換により完全子会社化するM&Aを行いました。アエリアは、もともとインターネットに関連したITサービス事業を中心に手がけていました。一方でImpressionは、不動産の販売を主な事業としていました。

両社は協業することでお互いの強みを最大限に活用できると考えたため、今回のM&Aが行われました。具体的には、アエリアがITのノウハウを、Impressionが不動産販売で培った豊富な実績とノウハウを持ち寄ることで、不動産とITを組み合わせた新しい”不動産テック”と呼ばれる高付加価値サービスを提供できると考えたためです。

今後はこのような新しい資産を使うことにより、競争力が高いユニークな事業を展開するとしています。それによって、さらなる事業拡大をして利益を増やしていく方針です。

参考:簡易株式交換による株式会社 Impression の完全子会社化に関するお知らせ

あいホールディングスによるProphetStorとの資本業務提携

情報機器事業などを手掛けるあいホールディングスは、2017年4月にデータセンター向けのデータストレージソフトウェア企業であるProphetStor Data Services, Inc.と資本業務提携を締結しました。

この提携の背景には、データ利用の拡大に伴いデータストレージ関連市場が急成長していることがあります。ProphetStor社のソフトウェア製品は、複数の販売会社のハードウェアを統合して管理できるだけでなく、AI技術を活用してコスト削減や処理の自動化・効率化が可能です。

あいホールディングスは、ProphetStor社の親会社CDS Holdingsに1,000万ドルを出資する資本提携と併せて、日本国内におけるProphetStor製品の独占販売権を獲得しました。ProphetStor製品の国内市場への本格浸透を目指し、あいホールディングスが総代理店として販売・保守を手掛けていくことになります。

総じて、データストレージ分野の有望な新技術を獲得するとともに、独占代理店権を確保したあいホールディングスは、成長市場への参入とProphetStor製品の国内販売拡大を積極的に推進していく方針です。

アンリツによる高砂製作所のM&A

アンリツ株式会社は、2021年7月開催の取締役会において、日本電気株式会社の子会社である株式会社高砂製作所の発行済み株式の99.7%分をNECから取得することを決議しました。株式取得の時期は2022年1月の予定です。

アンリツは、通信システムのサポートや開発などを色々と行っている会社となります。一方で高砂製作所は、神奈川県川崎市に本社を置き、電源、電子負荷装置、情報通信機器などの研究開発、製造、販売を手掛ける企業です。

この株式取得の目的は、カーボンニュートラル社会実現に向けた自動車の電動化や再生可能エネルギー利用、社会インフラの省電力化が進む中、高砂製作所の業界屈指の高電圧・大電流制御技術を取り込み、EV・電池測定分野での高品質な試験システムを使用することとなります。特に自動車業界では、EV開発の効率化を図るため、実車環境を模した高度な試験設備への需要が高いです。

アンリツは自身の計測システム構築ノウハウとグローバル事業基盤を組み合わせ、この高度化が進むEV・電池測定分野のニーズに応えることで、カーボンニュートラル社会の実現に貢献することを目指すとのことです。

エヌ・ティ・ティ・コミュニケーションズによるLux e-shelterとのM&A

エヌ・ティ・ティ・コミュニケーションズ(NTT Com)は、2015年3月にドイツの大手データセンター事業者であるLux e-shelter (e-shelter)の株式の86.7%を取得し、子会社化することを発表しました。

この買収の背景には、欧州でのデータセンター需要が年平均約9%と堅調に拡大していることがあります。NTT Comはイギリスでは自社のデータセンターを展開していましたが、需要の旺盛な欧州大陸では十分な規模を備えていませんでした。一方で、e-shelterはドイツを中心に欧州大陸で大規模なデータセンター設備を有する有力事業者でした。

e-shelterの買収によって、NTT Comグループは欧州大陸でのデータセンターの規模を大幅に拡充し、欧州全体で第3位の提供能力を持つことになります。これにより、NTT Comはグローバルシームレスなクラウド&データセンターサービスの需要に対応できる体制を整えました。

加えて、e-shelterはNTT Comのネットワークやクラウド基盤を活用できるため、顧客のグローバル展開への対応力が高まります。e-shelterも欧州以外への事業拡大が可能です。この買収を通じて欧州大陸における顧客基盤を確保し、今後の需要拡大に対応できる体制を整備する計画です。

参考:ドイツ最大のデータセンター事業者e-shelterの株式取得について

電気興業による大規模な組織再編

電気興業株式会社は、2023年4月1日付で自社およびグループ内の組織再編を行うことを決定しました。具体的には、電気興業を存続会社として完全子会社の株式会社ディーケーシーを吸収合併します。これは、建設部門における収益力の強化などが目的となります。

また、完全子会社の高周波工業株式会社を吸収分割会社、デンコーテクノヒート株式会社を承継会社とする吸収分割を行う予定です。この分割によって、高周波工業の熱処理受託加工事業がデンコーテクノヒートに移行します。さらにその後に電気興業を存続会社、高周波工業を消滅会社とする吸収合併を実施し、高周波関連事業の集中と競争力向上を図る模様です。

この一連の組織再編は、電気興業グループの中長期的な企業価値の向上を目指すものとなっています。2022年5月に公表した中期経営計画でも、事業環境の変化に合わせた事業ポートフォリオの最適化を掲げており、今回の組織改革はその実現に向けた取り組みの一つです。

グループ内の重複事業の整理や人的リソースの集中による収益構造改善、相乗効果の創出なども狙いとしています。建設部門と高周波部門それぞれで事業の選択と集中、生産性向上を推進し、グループ全体の持続的な企業価値向上につなげていく考えです。電気興業はこうした組織改革を継続して推進することとしています。

参考:当社グループの組織再編(合併・会社分割)に関するお知らせ

ブロードバンドタワーにおけるジャパンケーブルキャストとのM&A

ブロードバンドタワーは2017年9月、ケーブルテレビ事業者向けサービスを手がけるジャパンケーブルキャストを完全子会社化しました。

このM&Aの背景は、ケーブルテレビ業界の重要性が高まっていたことです。ケーブルテレビ会社は、テレビ放送やインターネット、電話などのライフラインサービスを提供する重要な社会インフラとして期待されていました。特に4K・8K放送の普及に伴い、次世代の高精細な放送サービスや動画配信など、ケーブルテレビを取り巻く環境が大きく変化しつつありました。

この他にも、ブロードバンドタワー自身が、ジャパンケーブルキャストを子会社化することでデータセンター事業をはじめとするグループ全体の競争力強化を狙っていたことも理由です。今後は両社の資本関係をさらに深めデータセンター分野などで事業面での連携を促進し、シナジー効果を高めるとしています。

参考:ジャパンケーブルキャスト株式会社の株式取得(子会社化)に関するお知らせ

TOKAIホールディングスによるアムズブレーンの子会社化

TOKAIホールディングスは、2019年7月に子会社のTOKAIコミュニケーションズを通じて、岡山県に拠点を置くソフトウェア開発会社のアムズブレーンを株式取得により連結子会社化しました。

TOKAIコミュニケーションズは、ネットワーク・データセンター・システム開発をワンストップで提供する企業として、クラウドやAI、IoTなど先端技術の活用に注力していました。一方で、アムズブレーンは岡山県を中心に長年のソフトウェア受託開発実績と運用ノウハウを有していました。

この買収の背景には、デジタル化の潮流に対応し、情報通信事業を大きくさせる狙いがありました。両社の経営資源を組み合わせることで、システム開発体制の強化が期待できます。特に、TOKAIコミュニケーションズが岡山県に保有するデータセンター事業と、アムズブレーンのシステム開発力を掛け合わせることで高いシナジー効果が見込まれました。

TOKAIホールディングスは、デジタル化への対応を主眼に置きながら、子会社間での補完関係を生み出すことで、両社の企業価値向上と持続的成長を目指そうとしたと考えられます。先端技術の活用とシナジー創出を通じて、情報通信事業の競争力強化を図る狙いがあったと言えるでしょう。

参考:株式会社アムズブレーンの株式取得(連結子会社化)に関するお知らせ

日本サード・パーティによる日商エレクトロニクスの買収

日本サード・パーティと日商エレクトロニクスは、2020年5月に資本業務提携を結びました。日本サード・パーティは、海外ITメーカーの製品・技術のトレーニングやサポート、メンテナンスなどのアフターサポート業務を手掛ける企業です。一方、日商エレクトロニクスはITシステムの販売や構築などを行うシステムのサポートをする企業となります。

両社は以前から業務提携の関係にありましたが、今回の資本提携の狙いは、ICT業界の技術革新の速さに対応するため、より一層の協業関係を構築することです。具体的には、これまでの業務提携に加えて、お互いの顧客基盤や技術ノウハウを開示し合い、人材交流を深めることで、システム開発・運用、セキュリティ事業などの既存事業領域を拡大させていくといいます。

つまり、日商エレクトロニクスに対して日本サード・パーティの自己株式を割り当てる資本提携を行うことで、両社の協業関係をより緊密化し、既存事業の拡大を図ろうとしているということになります。

参考:日商エレクトロニクス株式会社との資本業務提携及び 第三者割当による自己株式の処分に関するお知らせ

北陸電話工事によるメディア・テクノ・サービスの吸収

北陸電話工事株式会社の完全子会社である北話エンジニアリング株式会社と株式会社メディア・テクノ・サービスが、2022年4月1日付で合併しました。

この合併の目的は、両社のそれぞれの特徴や強みである技術力を活かし、施工力・保守力および民間需要向けの事業を強化することです。合併の方式は、北話エンジニアリング株式会社を存続会社とする吸収合併方式で実施されました。

このM&Aによって、北陸電話工事は両社の技術力を掛け合わせ、施工・保守における対応力の向上とともに、民間企業向けの受注拡大を図ろうとしていたと考えられます。事業シナジーを最大化するため、子会社同士の経営資源の統合を行ったということです。

三菱重工業によるコンセントリックとのM&A

発電事業などを手掛ける三菱重工業は、北米の産業用電源システムのサポートや開発を行うコンセントリック社の全株式を取得しました。これにより、コンセントリック社は三菱重工グループに編入され、北米のデータセンターや物流施設向けにカーボンニュートラル・省エネ電源システムの提供を強化します。

具体的なM&Aの理由は、三菱重工グループによるデータセンターの電源システム、冷却システム、制御・監視をワンストップで行う「トータルエネルギーソリューション」の提供を目指しており、そこでこのコンセントリック社を買収することでより効率的に事業が可能だと考えたためです。

今後はデジタル化の進展に伴うデータセンター需要の拡大を受け、両社は最先端技術を活用し、エネルギー最適化とCO2排出削減に取り組みます。コンセントリック社の全米顧客網と三菱重工の技術力を掛け合わせ、持続可能な電源サービスを北米だけでなく世界へ展開する方針です。

ICコーポレーションへのエフティコミュニケーションズの譲渡

情報通信機器販売大手のフュートレック株式会社は、連結子会社である法人向け情報通信機器販売会社のエフティコミュニケーションズの全株式を、新会社のICコーポレーションに譲渡することを決定しました。

この理由は、フュートレック自身が法人向け情報通信機器販売事業から自社ストックサービス事業に注力する方針転換を図る一方で、エフティコミュニケーションズが法人販売事業の中核として意思決定の迅速化と経営の自由度向上を求めていたためです。

両社の事業戦略の変化とニーズの違いから、エフティコミュニケーションズをICコーポレーションに株式譲渡し、それぞれの事業価値最大化を図ることになりました。ただし、取引関係は維持され、協業は継続する見込みです。

まとめ

今回は、データセンターのM&A・事業承継の全知識ということで、この業界のM&Aにおける売却相場・事例・成功ポイントを解説しました。

データセンター業界は、現在非常に成長が見込める状態です。そのため、今後データセンターのM&Aをする企業が多く出てくるでしょう。それだけでなく、AIやIoTなどの最新技術に適応することも欠かせません。

M&Aは企業の存続や成長のための戦略としてとても効果があります。ですが、生半可にできるものではありません。ぜひ今回の記事を参考にデータセンターにおけるM&Aを検討してみてください。