「化学製品製造業界のM&A市場、どのように進めるべき?」

「化学メーカーの事業承継、成功の秘訣は何か知りたい」

この記事を読んでいる方は、このような疑問をお持ちの方が多いのではないでしょうか。

化学業界は専門性が高く、業界特有の商習慣や製造ノウハウ等があるため、M&Aを検討する際も専門的な知識が求められます。

しかし、ネット上の情報は断片的で表面的なものが多く、化学業界のM&Aについて体系的に理解することは容易ではありません。

そこで今回は、M&Aの専門企業である「M&A HACK」が、化学製品製造・化学メーカーのM&Aについて分かりやすく解説します。

この記事では、化学製品製造・化学メーカーにおけるM&Aの市場動向や売却相場、過去の成約事例、M&A成功のポイントなどを詳しく紹介します。化学業界でM&Aを検討中の経営者や担当者の方はぜひ参考にしてみてください。

目次

- 1 化学製品製造・化学メーカーとは

- 2 化学製品製造・化学メーカー業界の市場動向と市場規模

- 3 化学製品製造・化学メーカー業の動向と今後

- 4 化学製品製造・化学メーカー業界のM&Aの動向

- 5 化学製品製造・化学メーカーのM&Aをするメリット

- 6 化学製品製造・化学メーカーのM&Aの注意点

- 7 化学製品製造・化学メーカーにおけるM&Aを成功させるためのポイント

- 8 化学製品製造・化学メーカー業のM&Aにおける成功事例

- 8.1 オリンパス株式会社によるオリンパスデジタルシステムデザイン株式会社のM&A

- 8.2 富士紡ホールディングス株式会社による株式会社GFIホールディングスのM&A

- 8.3 萩原工業株式会社による日本ファブウエルド株式会社のM&A

- 8.4 ハリマ化成グループ株式会社によるHenkel AG & Co. KGaA社のM&A

- 8.5 日本材料技研株式会社による株式会社エムアンドシーをのM&A

- 8.6 大阪有機化学工業株式会社による三菱ケミカル株式会社のM&A

- 8.7 テルモ株式会社によるクイレム・メディカル社のM&A

- 8.8 石原ケミカル株式会社によるキザイ株式会社のM&A

- 8.9 新ケミカル商事株式会社による東洋化成工業株式会社のM&A

- 8.10 DIC株式会社によるBASF Colors and Effects社のM&A

- 8.11 北興化学工業株式会社による村田長株式会社のM&A

- 8.12 旭化成ホームズ株式会社によるErickson Framing Operations LLCのM&A

- 8.13 リケンテクノス株式会社による株式会社アイエムアイのM&A

- 8.14 三菱ケミカルグループ株式会社による株式会社地球快適化インスティテュートのM&A

- 8.15 住友化学株式会社による株式会社サイオクスのM&A

- 9 まとめ

化学製品製造・化学メーカーとは

このセクションでは、化学製品製造・化学メーカーの具体的な定義から始め、化学製品製造・化学メーカー会社の主要市場などについて解説していきます。

化学製品製造・化学メーカーの定義

化学製品製造・化学メーカーは、原料から化学反応や物理的処理を経て、様々な化学製品を製造し販売する企業のことを指します。

これらの企業は、石油化学、無機化学、有機化学、高分子化学など幅広い分野で事業を展開し、産業や日常生活に欠かせない素材や製品を提供することで、現代社会の発展に大きく貢献しています。

化学メーカーは、イノベーションを通じて社会の発展を支える重要な存在なのです。

化学製品の種類と用途

化学メーカーは、生活に身近な製品から産業用の素材まで幅広く製造しています。

| 化学製品の種類 | 用途例 |

| プラスチック | 自動車部品、家電製品、食品包装材など |

| 合成繊維 | 衣類、インテリア製品、産業用資材など |

| ゴム | タイヤ、ホース、パッキンなど |

| 塗料 | 建築物、自動車、家具など |

| 接着剤 | 建設、木工、エレクトロニクスなど |

| 化粧品 | スキンケア、メイクアップ、ヘアケアなど |

| 医薬品 | 治療薬、ワクチン、医療機器など |

| 農薬 | 害虫駆除、除草、植物成長調整など |

これらの化学製品は、自動車、電子機器、建設、医療、農業など様々な産業で使用され、社会の発展と豊かな生活を支えています。

技術革新によって常に進化し続ける化学製品は、これからも私たちの生活に欠かせない存在であり続けるでしょう。

化学メーカーの主要市場

化学メーカーは、産業用と消費者向けの2つの主要市場に製品を供給しています。

- 産業用市場:自動車、電子機器、建設、エネルギーなどの産業に素材や中間原料を供給

- 消費者向け市場:日用品、化粧品、医薬品などの最終製品を提供

新興国の経済成長に伴い、これらの地域での需要が拡大しており、化学メーカーは現地のニーズに合わせた製品開発や販売体制の構築に取り組んでいます。

化学メーカーは、産業用市場と消費者向け市場という2つの主要な市場に注力しています。産業用市場では、様々な産業に必要不可欠な素材や中間原料を提供することで、産業の発展を支えています。

一方、消費者向け市場では、人々の日常生活を豊かにする最終製品を販売しています。さらに、化学メーカーは新興国の経済成長を新たなビジネスチャンスととらえ、現地の文化や嗜好に合わせた製品開発や、効果的な販売網の構築に努めています。

こうした取り組みを通じて、化学メーカーは新興国の発展にも貢献しているのです。

化学製品製造・化学メーカー業界の市場動向と市場規模

経済産業省「化学産業の現状と課題」より

M&Aにおいて業界の現状とこれからを理解しておくことは非常に重要です。そこで、ここでは、化学製品製造・化学メーカー業の動向と今後について解説していきます。ぜひ参考にしてください。

化学製品製造・化学メーカー業界が持つ課題

化学製品製造・化学メーカー業界は、環境規制の強化、原料価格の変動、技術革新への対応など、様々な課題に直面しています。

- 環境問題への対応

- 環境規制の強化に伴う対応の必要性

- 製造プロセスの見直しによる環境負荷の低減

- バイオマス原料の採用などの環境に配慮した取り組み

- 企業の持続可能性にとって重要な課題

- 原料価格の変動

- 原料価格の変動がもたらす収益性への影響

- 安定的な原料調達の必要性

- 原料価格変動リスクへの対策の重要性

- 技術革新への対応

- 急速な技術革新に伴う研究開発投資の必要性

- 新技術の導入による製品の高付加価値化

- 技術革新を取り入れた生産プロセスの効率化

- グローバルな競争の激化

- 新興国の台頭による市場シェアの変化

- コスト競争力の強化の必要性

- 付加価値の高い製品の開発による差別化の重要性

化学製品製造・化学メーカー業界は、これらの課題に対応するために、環境負荷の低減、原料調達の安定化、技術革新の取り込み、コスト競争力の強化、高付加価値製品の開発などに取り組んでいます。業界全体で持続可能な発展を目指し、課題解決に向けた努力が求められています。

化学製品製造・化学メーカー業界における成長機会

経済産業省の資料によると、化学製品製造・化学メーカー業界の市場規模は、今後も順調な成長が見込まれています。

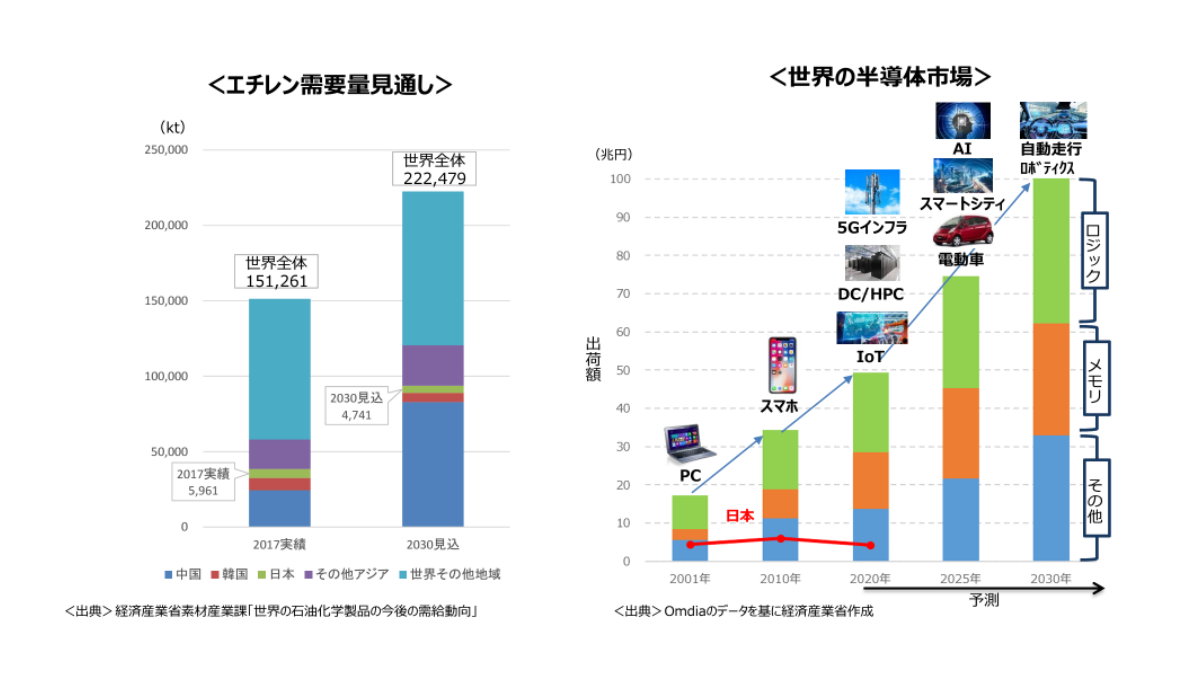

エチレンなどの基礎化学品の世界需要は、2030年には2017年実績の151,261ktから222,479ktへと大幅な拡大が予想されています。また、機能性化学品の一つである半導体市場も、2030年には100兆円規模に達すると予測されています。

この成長の背景には、中国、インド、東南アジアなどの新興国における経済発展と需要増加があります。化学メーカーにとって、これらの市場は大きな成長機会であり、現地に根ざした事業展開が求められます。

一方、先進国市場でも、技術革新による高機能材料への需要増加が見込まれ、日本の化学メーカーの高い技術力が活かせる分野となっています。業界全体では、グローバル市場でのプレゼンス拡大と持続的な成長のための戦略構築が重要になるでしょう。

技術進化とその影響

化学製品製造・化学メーカー業界では、デジタル技術やバイオテクノロジーなどの技術革新が進んでいます。

デジタル技術の活用により、製造プロセスの効率化や品質管理の高度化が可能となり、コスト削減や生産性の向上が期待されます。

バイオテクノロジーの分野でも、バイオマス原料を活用した環境に優しい製品の開発や、新素材の開発などが進められています。

技術革新は、化学メーカーに新たな事業機会をもたらすとともに、社会課題の解決にも貢献するでしょう。

環境規制と持続可能性への対応

環境規制の強化や持続可能性への関心の高まりを受け、環境負荷の低減や資源の効率的な利用が重要な課題となっています。

化学メーカーは、製造プロセスの見直しや再生可能エネルギーの活用、バイオマス原料の採用など、様々な取り組みを進めています。

また、製品のライフサイクル全体での環境負荷の低減にも注力し、リサイクル可能な製品の設計や、使用済み製品の回収・再資源化などが進められています。

化学メーカーは、環境と調和した持続可能な事業活動を通じて、社会からの信頼を獲得していく必要があります。

供給チェーンの課題と機会

グローバルな供給チェーンの最適化が重要な課題となっています。

原料の調達から製品の販売まで、効率的で柔軟な供給チェーンの構築が求められ、新興国の需要拡大に対応するため、現地での生産体制の強化や物流ネットワークの整備が必要です。

一方で、デジタル技術の活用により、供給チェーンの可視化や最適化が可能となり、新たな機会も生まれています。

化学メーカーは、これらの技術を積極的に取り入れ、競争力の向上を図っていく必要があるでしょう。

化学製品製造・化学メーカー業の動向と今後

化学製品製造・化学メーカー業界の動向と今後について解説します。これから化学製品製造・化学メーカー企業のM&Aを検討している人は、ぜひ情報の一部として参考にしてください。

環境に優しい化学製品へのシフト

化学製品製造・化学メーカー業界では、環境に優しい製品の開発と普及が大きなトレンドとなっています。

持続可能な社会の実現に向けて、バイオマス原料の活用や、グリーンケミストリーの原則に基づいた製造プロセスの導入が進んでいます。

化学メーカーは、製品のライフサイクル全体での環境負荷を低減し、リサイクル可能な製品の設計や、使用済み製品の回収・再資源化に取り組んでいます。

環境に配慮した製品は、消費者の環境意識の高まりを背景に、今後さらに需要が拡大すると予想されます。

製造業におけるデジタル化の進展

化学製品製造・化学メーカー業界では、デジタル技術の導入が加速しています。

IoTやAIを活用した製造プロセスの最適化、ビッグデータ解析による需要予測や品質管理の高度化など、デジタル技術の応用範囲は広がっています。

また、バーチャルリアリティを用いた製品設計や、ロボティクスを導入した自動化も進んでいます。

デジタル化は、生産性の向上やコスト削減、品質の安定化に寄与し、化学メーカーの競争力強化に貢献します。

今後は、デジタル技術と化学の融合が一層進み、新たな価値創造につながることが期待されます。

ナノテクノロジーによる製品革新

ナノテクノロジーは、化学製品製造・化学メーカー業界における重要な技術革新の一つです。

ナノレベルでの材料設計や加工技術の進歩により、従来にない特性を持つ革新的な製品の開発が可能になっています。

例えば、ナノ材料を用いた高強度・軽量な構造材料や、ナノ粒子を活用した高機能な電子材料などの開発です。

また、ナノテクノロジーは、医薬品のドラッグデリバリーシステムや、環境浄化用の触媒など、幅広い分野での応用が期待されています。

化学メーカーは、ナノテクノロジーを活用した製品革新を通じて、新たな市場を開拓し、事業拡大を図ることができるでしょう。

生物技術を活用した製造の拡がり

化学製品製造・化学メーカー業界では、生物技術を活用した製造方法が注目を集めています。

バイオテクノロジーを応用することで、化石資源に依存しない原料の開発や、環境負荷の少ない製造プロセスの構築が可能です。

例えば、微生物を用いた化学品の生産や、酵素を利用した高効率な化学反応などが研究されています。

また、合成生物学の進歩により、目的の物質を生産する微生物の設計が可能になりつつあります。

生物技術を活用した製造は、持続可能な社会の実現に貢献するとともに、化学メーカーに新たな事業機会をもたらすでしょう。

化学製品製造・化学メーカー業界のM&Aの動向

化学製品製造・化学メーカー業界におけるM&Aの動向について解説します。これから化学製品製造・化学メーカー企業のM&Aを検討している人は、ぜひ情報の一部として参考にしてください。

国際的なM&Aのトレンド

化学製品製造・化学メーカー業界では、国際的なM&Aが活発化しています。グローバル市場での競争力強化や、新たな事業領域への進出が目的です。

特に、欧米の大手化学メーカーによる新興国企業の買収や、異業種からの参入を目的とした案件が目立ちます。また、環境規制の強化や技術革新への対応を目的とした案件も増えています。

国際的なM&Aは、化学メーカーの事業ポートフォリオの最適化や、シナジー効果の創出に寄与するとでしょう。

提携による新しい機会と成果

化学製品製造・化学メーカー業界では、他社との提携による新しい機会の創出が重要なテーマとなっています。

異業種との協業や、オープンイノベーションの推進により、新たな製品やサービスの開発が加速しています。

例えば、IT企業との連携によるデジタル技術の活用や、大学・研究機関との共同研究による革新的な技術の開発などです。

また、サプライチェーンにおけるパートナーシップの強化により、原料調達や物流の効率化が図られています。提携を通じた新しい機会の創出は、化学メーカーの成長戦略の重要な柱となっています。

技術獲得のための買収

化学製品製造・化学メーカー業界では、技術獲得を目的としたM&Aが活発化しています。

先端技術や独自の製造ノウハウを持つ企業の買収により、自社の技術力強化や新規事業の立ち上げを図る動きが見られます。

特に、バイオテクノロジーやナノテクノロジー、デジタル技術など、将来の成長が期待される分野での買収です。

また、環境対応や省エネルギーに関する技術を持つ企業も注目を集めています。技術獲得のためのM&Aは、化学メーカーの競争力の源泉となる重要な戦略の一つです。

市場の統合と再編

化学製品製造・化学メーカー業界では、市場の統合と再編が進んでおり、グローバルな競争の激化や、原料価格の変動、環境規制の強化などを背景に、事業の選択と集中を進める動きが活発化しています。

非中核事業の売却や、事業の統合・再編を通じて、収益性の向上や経営資源の最適配分が図られています。また、業界の垣根を越えたM&Aも増加しており、異業種との融合による新たな価値創造が期待されています。

市場の統合と再編は、化学メーカーの競争力強化と持続的成長に欠かせない戦略です。

化学製品製造・化学メーカーのM&Aをするメリット

化学製品製造・化学メーカーのM&Aにおいてのメリットを売却側・買収側の両方から解説します。メリットを元にして化学製品製造・化学メーカーのM&Aを検討してください。

| 売却側のメリット | 買収側のメリット |

|

|

売却側のメリット

化学製品製造・化学メーカー業界における売却側のメリットは、以下の通りです。

- 資本の流動化

- リスク分散

- 技術革新の加速

- 業界再編による市場地位の強化

- 規模の経済の実現

それぞれ詳しく解説していきます。

資本の流動化

事業の売却により、資本の流動化を図ることができます。売却資金を新たな投資や研究開発に充当することで、企業の成長を加速させることが可能です。

株主への還元や財務体質の改善にも役立ちます。資本の流動化は、企業の機動的な経営を支える重要な要素の一つと言えるでしょう。

リスクの分散

特定の事業に経営資源が集中していると、市場環境の変化によって大きな影響を受ける可能性があります。事業の一部を売却することで、リスクを分散し、経営の安定性を高めることができます。

事業ポートフォリオの最適化により、企業全体の収益性や成長性を向上させることも期待できます。

技術革新の加速

売却資金を活用することで、研究開発への投資を拡大し、技術革新を加速させることができます。新たな製品や製造プロセスの開発により、競争力の強化や新規市場の開拓が可能になります。

外部との協業や提携を通じて、革新的な技術を取り込むことも容易になります。

業界再編による市場地位の強化

業界の再編が進む中で、事業の売却を通じて市場地位の強化を図ることができます。競合他社への事業売却により、市場における競争を緩和し、収益性の向上を実現することが可能です。

事業の選択と集中を進めることで、経営資源を重点分野に集中し、競争力を高めることができるでしょう。

規模の経済の実現

事業規模の拡大により、規模の経済を実現することができます。生産規模の拡大や調達力の向上により、コスト削減や収益性の改善が期待できます。

販売チャネルの拡大や物流の効率化など、様々な面でスケールメリットを享受することが可能です。

買収側のメリット

化学製品製造・化学メーカー業界における買収側のメリットは、以下の通りです。

- 市場シェアの拡大

- 技術と知識の獲得

- 製品ラインナップの多様化

- グローバルな拠点の確保

- コスト削減と効率化

それぞれ詳しく解説していきます。

市場シェアの拡大

買収により、市場シェアを短期間で拡大することができます。新規顧客の獲得や販売チャネルの拡大により、収益基盤の強化が期待できます。

競合他社の買収により、市場における競争優位性を確保することも可能です。市場シェアの拡大は、企業の成長戦略の重要な柱の一つと言えるでしょう。

技術と知識の獲得

買収先企業が保有する技術や知識を獲得することができます。特許や製造ノウハウ、研究開発力などを取り込むことで、自社の技術力を向上させることが可能です。

優秀な人材の獲得により、イノベーションの促進や新規事業の立ち上げにつなげることができます。

製品ラインナップの多様化

買収先企業の製品ラインナップを取り込むことで、自社の製品ポートフォリオを拡充することができます。新たな製品カテゴリーへの参入や、既存製品の補完により、顧客ニーズへの対応力を高めることが可能です。

クロスセリングやアップセリングの機会も拡大し、収益性の向上が期待できます。

グローバルな拠点の確保

買収を通じて、海外の生産拠点や販売網を獲得することができます。グローバル市場への参入や事業展開の加速により、成長機会を取り込むことが可能です。

現地の市場ニーズや規制に対応した製品開発や販売戦略の立案が容易になります。

コスト削減と効率化

買収先企業との統合により、コスト削減や業務効率化を実現することができます。生産拠点の集約や調達の一本化により、スケールメリットを享受することが可能です。

間接部門の統合や業務プロセスの標準化により、コスト構造の改善や生産性の向上が期待できます。

化学製品製造・化学メーカーのM&Aの注意点

化学製品製造・化学メーカーのM&Aを行う際の注意点を解説します。化学製品製造・化学メーカーのM&Aを行う際の注意点は、以下の通りです。

財務健全性の確認

M&Aを行う際には、買収先企業の財務状況を詳細に確認することが重要です。財務諸表の分析や、債務の状況、将来のキャッシュフローの予測などを通じて、買収先企業の財務健全性を評価する必要があります。

買収価格の妥当性や、シナジー効果の実現可能性についても慎重に検討しなければなりません。財務面でのリスクを見落とすと、M&A後の企業経営に大きな影響を与える可能性があります。

特に、化学製品製造・化学メーカー業界では、設備投資や研究開発費の負担が大きいことから、買収先企業の財務状況を適切に評価することが重要です。

また、環境規制への対応や、安全対策の強化など、追加的なコストが発生する可能性についても考慮する必要があります。財務健全性の確認を怠ると、M&A後の事業運営に支障をきたし、企業価値の毀損につながるリスクがあります。

文化的適合性の評価

M&Aの成否は、買収先企業との文化的な適合性にも大きく左右されます。企業文化や価値観の違いは、統合プロセスにおける障壁となることがあります。

M&A前に、両社の組織文化や経営スタイル、意思決定プロセスなどを詳細に分析し、文化的な適合性を評価することが重要です。また、統合後の組織文化の形成に向けて、適切なコミュニケーションやリーダーシップの発揮が求められます。

化学製品製造・化学メーカー業界では、安全文化や品質管理の考え方など、企業文化の違いが顕著に表れることがあります。M&Aを行う際には、両社の安全や品質に対する姿勢を確認し、統合後の運営方針を明確にする必要があります。

研究開発部門や営業部門など、専門性の高い人材の融和を図ることも重要です。文化的な適合性を軽視すると、統合プロセスの遅延や、優秀な人材の流出などのリスクが高まります。

法規制とコンプライアンス

化学製品製造・化学メーカーがM&Aを行う際には、法規制への対応が欠かせません。環境規制や安全規制、独占禁止法などの観点から、M&Aの適法性を確認する必要があります。

また、買収先企業のコンプライアンス体制や過去の法令違反の有無についても精査しなければなりません。法規制への対応を誤ると、企業の信頼性や競争力に大きな影響を与える可能性があります。

特に、化学物質の管理や、廃棄物の処理、労働安全衛生の確保など、化学製品製造・化学メーカーに特有の法規制については、十分な注意が必要です。M&A前に、買収先企業の法令遵守状況を詳細に確認し、リスクの把握に努めなければなりません。

統合後の法規制への対応方針を明確にし、適切な体制の構築を進める必要があります。法規制への対応を怠ると、行政処分や訴訟などのリスクが高まり、企業の存続が脅かされる可能性もあります。

化学製品製造・化学メーカーにおけるM&Aを成功させるためのポイント

化学製品製造・化学メーカーにおけるM&Aを成功させるためのポイントを解説します。化学製品製造・化学メーカーにおけるM&Aを成功させるためのポイントは、以下の通りです。

- M&A戦略の立案

- 相場価格の把握

- PMI(統合後プロセス)の確立

それぞれ詳しく解説していきます。

M&A戦略の立案

M&Aを成功させるためには、明確な戦略の立案が不可欠です。自社の強みや弱み、市場環境や競合状況を分析し、M&Aの目的や期待効果を明確にする必要があります。

また、買収先企業の選定や、統合プロセスの計画、リスク管理の方針などを綿密に検討しなければなりません。戦略的なM&Aの実行により、企業の競争力強化や成長機会の獲得が可能になります。

化学製品製造・化学メーカーがM&Aを行う際には、技術力の向上や、新規市場の開拓、原料調達の安定化など、様々な目的が考えられます。自社の事業戦略や、市場動向を踏まえて、M&Aの目的を明確化することが重要です。

買収先企業の選定においては、技術力や市場シェア、財務状況など、多角的な評価が求められます。M&A戦略の立案を疎かにすると、目的の達成が困難になるだけでなく、事業運営に支障をきたすリスクもあります。

相場価格をよく理解しておく

M&Aにおいては、買収価格の設定が重要な要素の一つです。買収先企業の価値を適切に評価し、市場の相場価格を理解しておく必要があります。

過大な買収価格を設定すると、財務的な負担が大きくなり、M&A後の事業運営に支障をきたす可能性があります。一方、買収価格が低すぎると、買収先企業の協力が得られにくくなるリスクもあります。

化学製品製造・化学メーカーがM&Aを行う際には、買収先企業の技術力や、市場シェア、成長性などを考慮して、適切な買収価格を設定する必要があります。

また、類似案件の買収価格や、市場の動向についても情報収集を行い、相場観を養っておくことが重要です。M&Aにおける価格交渉では、自社の戦略や、シナジー効果の実現可能性を踏まえて、柔軟な対応を心がける必要があります。

PMI(統合後プロセス)の確立

M&Aを成功させるためには、PMIの確立が欠かせません。買収先企業との円滑な統合を実現するためには、組織体制の再編や、業務プロセスの標準化、人材の融和などが重要になります。

しかし、M&Aを単独で行ってしまうと、経験不足から適切なPMIの計画を立てられない可能性があります。PMIの計画を綿密に立て、適切なリーダーシップの下で、統合プロセスを進めていくためには、M&A仲介会社の専門的な知見やサポートが非常に有効です。

化学製品製造・化学メーカーがM&Aを行う際には、生産拠点の再編や、研究開発体制の統合、販売チャネルの整理など、様々な課題に直面します。これらの課題に単独で取り組むことは、時間や労力、コストの面で大きな負担となります。

また、M&Aの経験が不足している場合、シナジー効果を最大限に引き出すことが難しくなるでしょう。M&A仲介会社を利用することで、これらの課題に効果的に対処し、スムーズな統合プロセスを進めることができます

「M&A HACK」は、戦略策定から買い手の紹介まで、M&A取引を完全成功報酬制でサポートする仲介サービスです。当サービスでは、リスクを気にすることなく、一貫した支援を提供しています。初めてのご相談は無料ですので、ご興味のある方はぜひ下記からお問い合わせください。

無料相談のご予約:

https://sfs-inc.jp/ma/contact

化学製品製造・化学メーカー業のM&Aにおける成功事例

化学製品製造・化学メーカー業界におけるM&Aの成功事例を紹介します。これから化学製品製造・化学メーカー業界におけるM&Aを検討している人は、ぜひ参考にしてください。

オリンパス株式会社によるオリンパスデジタルシステムデザイン株式会社のM&A

2023年10月に、オリンパス株式会社が完全子会社であるオリンパスデジタルシステムデザイン株式会社を吸収合併した事例です。

オリンパス株式会社は、高度な医療技術と光学技術を組み合わせた製品を世界中の医療現場に提供しています。内視鏡システムや手術用機器など、医療分野での革新をリードしている企業です。

オリンパスデジタルシステムデザイン株式会社は、デジタルイメージング技術の研究開発に特化しており、医療機器の画像処理技術の向上に寄与しています。

このM&Aの主な目的は、オリンパスのデジタル技術をさらに強化し、医療分野での競争力を高めるためです。

参考:完全子会社であるオリンパスデジタルシステムデザイン株式会社の 吸収合併(簡易合併・略式合併)に関するお知らせ

富士紡ホールディングス株式会社による株式会社GFIホールディングスのM&A

2022年9月に、富士紡ホールディングス株式会社が株式会社GFIホールディングスの全株式を取得し、子会社化した事例です。

富士紡ホールディングス株式会社は、研磨材、化学工業品、生活衣料を主な収益の柱とし、化成品事業を新たな成長エンジンと位置づけ、高収益体質への転換を図っています。

株式会社GFIホールディングスは、事業会社の支配及び管理を行う純粋持株会社で、株式会社IPMを完全子会社としています。株式会社IPMは、プラスチック用精密金型の設計・製作を行い、優れた技術力を持っています。

このM&Aの主な目的は、富士紡ホールディングス株式会社の化成品事業における射出成形品の品質向上と、事業規模の拡大を図るとしています。

萩原工業株式会社による日本ファブウエルド株式会社のM&A

2024年4月に、萩原工業株式会社が完全子会社である日本ファブウエルド株式会社を吸収合併した事例です。

萩原工業株式会社は合成樹脂製品の製造販売および関連機器の製造を行っており、1962年に設立されました。

日本ファブウエルド株式会社は、合成樹脂繊維シートの加工や建築・土木工事関連シートの加工を専門としており、1967年に設立されました。

このM&Aの主な目的は、シート生産の一貫体制を強化し、新設された岡山県笠岡市の工場での生産効率を高めることです。

参考:完全子会社の吸収合併(簡易合併・略式合併)に関するお知らせ

ハリマ化成グループ株式会社によるHenkel AG & Co. KGaA社のM&A

2022年6月に、ハリマ化成グループ株式会社がHenkel AG & Co. KGaAのはんだ材料事業に係る商権・資産等を買収した事例です。

ハリマ化成グループ株式会社は樹脂・化成品、製紙用薬品、電子材料、ローターなどを扱う事業カンパニーを持つ企業です。この会社は兵庫県加古川市に本社を置き、米国、チェコ、マレーシア、中国にも生産・営業拠点を持っています。

Henkel AG & Co. KGaAのはんだ材料事業は、高耐久鉛フリーソルダペーストや室温で長期保管可能なソルダペーストなどを提供しており、自動車業界や産業機器業界、通信機器業界に強い顧客基盤があります。

このM&Aの主な目的は、ハリマ化成グループの電子材料事業カンパニーの事業規模を拡大し、経営の効率化を図ることです。また、新中期経営計画「New Harima 2026」の重要施策として、グローバル市場での事業拡大を進めることを計画しています。

参考:Henkel AG & Co. KGaA のはんだ材料事業に係る商権・資産等、買収完了のお知らせ

日本材料技研株式会社による株式会社エムアンドシーをのM&A

2021年12月に、日本材料技研株式会社が株式会社エムアンドシーの発行済全株式を譲り受け、完全子会社化した事例です。

日本材料技研株式会社は、ファブレス型機能材料スタートアップとして、休眠特許のライセンスアウトや大学との産学連携を通じた技術の社会実装に取り組んでいる企業です。

株式会社エムアンドシーは、1993年に設立され、タングステンやモリブデンなどのレアメタル加工製品を製造販売しており、一部製品はグローバル市場でのニッチトップ製品を有しています。

このM&Aの主な目的は、エムアンドシーのレアメタル加工に関する技術や経験と日本材料技研の業界ネットワークを統合し、高付加価値なレアメタル加工製品の提供を通じてさらなる顧客価値を創出することです。

大阪有機化学工業株式会社による三菱ケミカル株式会社のM&A

2020年8月に、大阪有機化学工業株式会社が三菱ケミカル株式会社から化粧品用アクリル樹脂事業を譲り受けた事例です。

大阪有機化学工業株式会社は、有機化学工業品、有機試薬品、石油化学製品、特殊ポリマーの製造・販売を行っており、化粧品用アクリル樹脂も1980年代から国内の100社以上の化粧品会社に採用されています。

三菱ケミカル株式会社は、機能商品や素材の製造を手掛ける大手化学企業で、化粧品用アクリル樹脂事業では「ユカフォーマー™」シリーズなどを世界規模で販売しています。

このM&Aの主な目的は、製品ラインナップの拡充及び海外販売チャンネルを獲得し、機能化学品セグメントを強化することです。また、生体適合材料や超親水性コーティングの開発におけるシナジー効果も期待されています。

テルモ株式会社によるクイレム・メディカル社のM&A

2020年7月に、テルモ株式会社がオランダの医療系スタートアップ、クイレム・メディカル社を買収し、100%子会社とした事例です。

テルモ株式会社は、医療を通じて社会に貢献するという理念のもと、心臓外科手術やカテーテル治療など多岐にわたる医療製品を提供する100年の歴史を持つ日本の医療機器メーカーです。

クイレム・メディカル社は2013年に設立された企業で、放射線放出ビーズ「QuiremSpheres」などを開発・生産し、これを用いた肝がん治療技術で知られています。この技術は、外科的に切除が困難な進行期から終末期の肝がんを対象としています。

このM&Aの主な目的は、テルモのカテーテル肝がん治療分野を強化し、患者一人ひとりに適した個別化医療の提供を可能にする「見える化」技術の拡張です。また、クイレム・メディカル社の技術を活用して、製品展開を欧州からグローバルに拡大し、幅広い治療選択肢を提供することを目指しています。

石原ケミカル株式会社によるキザイ株式会社のM&A

2019年9月に、石原ケミカル株式会社がキザイ株式会社の発行済全株式を取得し、子会社化した事例です。

石原ケミカル株式会社は、自己開発、商品開発、市場開発を企業理念とし、ニッチ市場での高い市場占有率を維持しています。この会社は、グローバル市場で通用する製品、技術、サービスの創造を目指し、さらなる成長を志向しています。

キザイ株式会社は、金属及び合成樹脂の表面処理薬品の研究開発、製造、販売を行っており、装飾めっき市場で高い評価を得ています。また、公害排水処理剤や防錆剤、潤滑剤も製造販売しています。

このM&Aの主な目的は、石原ケミカルの電子部品用表面処理剤とキザイの装飾めっき用表面処理剤の強みを組み合わせ、表面処理剤事業の拡大を図ることです。これにより、製品提案力や技術サポート力の強化が期待され、新たな顧客基盤の創造とビジネスの拡大が目指されています。

参考:キザイ株式会社の株式の取得(子会社化)に関するお知らせ

新ケミカル商事株式会社による東洋化成工業株式会社のM&A

2019年6月に、新ケミカル商事株式会社が東洋化成工業株式会社を子会社化し、グループ化した事例です。

新ケミカル商事株式会社は、福岡県北九州市に本社を置き、中期計画「NCT-26」のもと売上高1,000億円の達成を目指しています。同社は環境リサイクル事業を重要な事業柱の一つとして位置づけており、リサイクル事業の強化を進めています。

東洋化成工業株式会社は、広島県東広島市に拠点を持ち、1971年に創業されたリサイクル会社です。主にメーカーから受け入れた廃溶剤を蒸留して再製品化する事業を行っており、資本金は1千万円、売上高は約2億円です。

このM&Aの主な目的は、新ケミカル商事のリサイクル能力を内製化し、環境リサイクル事業を強化することにあります。東洋化成工業の地理的利便性を活かし、中国地方全域のメーカーや需要家に対して有機溶剤のマテリアルリサイクルサービスを提供することを目指しています。また、このグループ化を契機に新規事業を展開し、中国地方での営業を推進する計画です。

DIC株式会社によるBASF Colors and Effects社のM&A

2021年6月に、DIC株式会社がドイツのBASF社からBASF Colors and Effects(以下、BCE)の顔料事業を買収し、その資産および株式の全てを取得した事例です。

DIC株式会社は、東京都中央区に本社を置く企業で、「安全・安心」、「彩り」、「快適」を価値として提供し、社会から信頼されるグローバル企業を目指しています。中期経営計画「DIC111」に基づき、「質的転換」と「新事業の創出」を推進しています。

BASF Colors and Effectsは、欧州を中心にグローバルに展開している高級顔料、エフェクト顔料(化粧品向け)、特殊無機顔料を提供する企業です。技術、製品、生産設備、サプライチェーン、顧客サービスなど、顔料事業において世界有数の会社です。

このM&Aの主な目的は、DICの顔料事業の質的転換を加速し、ディスプレイ、化粧品、塗料、プラスチック、インキ、スペシャリティ用途などの製品群を拡充し、世界有数の顔料メーカーとしての地位をさらに強化することです。また、DICとBCEの技術と製品ラインの相互補完により、より幅広い製品とソリューションをグローバル市場に提供する体制を構築することも目指しています。

参考:独BASF社のグローバル顔料事業(BASF Colors and Effects)の買収完了について

北興化学工業株式会社による村田長株式会社のM&A

2019年3月に、北興化学工業株式会社が村田長株式会社の全株式を取得し、子会社化した事例です。

北興化学工業株式会社は、成長戦略の一環として事業分野の拡張を目指しています。同社は「HOKKO Growing Plan2020」を掲げ、アライアンスやM&Aを活用して新たな事業の展開を進めています。

村田長株式会社は、1885年に創業した繊維資材の専門商社で、自動車や家具、鞄、靴、アパレル、ペット、防災、介護など多岐にわたる分野で利用される高機能な商品を開発・提供しています。

このM&Aの主な目的は、村田長の持つ製品開発能力と北興化学工業の生産・研究開発能力を融合し、シナジー効果を発揮することです。これにより、ユーザーニーズに基づいた素材の開発や新たな付加価値の創造が可能となり、両社の事業体質の強化を目指しています。

旭化成ホームズ株式会社によるErickson Framing Operations LLCのM&A

2018年11月に、旭化成ホームズ株式会社がErickson Framing Operations LLCを買収した事例です。

旭化成ホームズ株式会社は、日本国内で「ヘーベルハウス」の建築請負事業を主体に、高品質で高付加価値な住宅の提供を行っています。同社は、事業のさらなる拡大と新規事業の創出・確立を推進しており、海外事業の強化を新規事業の柱の一つと位置づけています。

Erickson Framing Operations LLCは、アリゾナ州チャンドラー市に本社を置き、アリゾナ州、カリフォルニア州、ネバダ州で壁や屋根のパネルなどの工業化製品の製造、販売、施工を行っています。同社は、年間3,000棟以上の住宅への部材供給を行い、施工の合理化に強みを持っています。

このM&Aの主な目的は、旭化成ホームズが持つ工業化ノウハウを活かして、Erickson社の製造・施工プロセスをさらに合理化し、米国住宅市場での建設コスト削減と効率化を図ることです。これにより、米国住宅市場における新たな価値を創出し、両社のシナジー効果を最大化することを目指しています。

参考:米国Erickson Framing Operations LLCの買収について

リケンテクノス株式会社による株式会社アイエムアイのM&A

2018年10月に、リケンテクノス株式会社が株式会社アイエムアイの発行済株式の過半数を取得し、子会社化した事例です。

リケンテクノス株式会社は、フィルム事業を中心に展開しており、長期的な発展を目指しています。同社は事業分野の拡張を図り、新たな事業機会の創出に努めています。

株式会社アイエムアイは、東京都台東区に本社を置き、床材や壁装材の卸売り、壁装材の企画・デザインサービス、その他建設材料の卸売りを事業内容としています。この会社は、建材分野でのデザイン企画に強みを持っています。

このM&Aの主な目的は、リケンテクノスグループのフィルム事業の中長期的な発展に寄与し、株式会社アイエムアイの持つ技術や市場知識を活かして、両社の事業のシナジーを高めることにあります。

参考:株式会社アイエムアイの株式取得(子会社化)に関するお知らせ

三菱ケミカルグループ株式会社による株式会社地球快適化インスティテュートのM&A

2023年4月に、三菱ケミカルグループ株式会社が完全子会社である株式会社地球快適化インスティテュートを吸収合併した事例です。

三菱ケミカルグループ株式会社は、東京都千代田区に本社を置き、グループ会社の経営管理と全体戦略の策定を主な事業内容としています。この企業は、資本金が500億円と大規模な組織です。

株式会社地球快適化インスティテュートは、同じく東京都千代田区に本社を置き、将来の社会動向に関する調査や研究を行う企業です。資本金は10百万円で、新しいビジネスコンセプトの提案やコアとなる研究を実施しています。

このM&Aの主な目的は、三菱ケミカルグループの「One Company, One Team」の考えによるフラットな組織体制への移行を進める中で、効率的な運営体制を構築し、地球快適化インスティテュートの機能を三菱ケミカルグループのイノベーション部門に統合することです。これにより、新規事業の機会をより効率的に創出することを目指しています。

参考:完全子会社の吸収合併(簡易合併・略式合併)に関するお知らせ

住友化学株式会社による株式会社サイオクスのM&A

2022年10月に、住友化学株式会社が株式会社サイオクスを吸収合併した事例です。

住友化学株式会社は、合成樹脂の製造販売などを行うエッセンシャルケミカルズ、電池部材の製造販売を含むエネルギー・機能材料、光学製品の製造販売を含む情報電子化学、農薬の製造販売などを行う健康・農業関連事業、医療用薬品の製造販売を行う医薬品事業を展開しています。

株式会社サイオクスは、化合物半導体材料の製造販売を行っており、特に窒化ガリウム基板の早期量産化などに取り組んでいました。

このM&Aの主な目的は、住友化学が2022~24年度の中期経営計画において掲げる「次世代事業の創出加速」の基本方針のもと、環境およびICT分野での事業化を加速するためです。サイオクスが持つ技術と能力を住友化学のリソースと統合することで、効率的かつ弾力的な経営資源の投入を行い、グローバルでの生産・開発を加速しています。

参考:完全子会社の吸収合併(簡易合併・略式合併)に関するお知らせ

まとめ

M&Aは、化学メーカーにとって、事業基盤の強化や、成長機会の獲得に欠かせない手段の一つです。

一方で、財務健全性の確認や、文化的適合性の評価、法規制への対応など、様々な注意点があることも明らかです。

M&Aを成功させるためには、明確な戦略の立案と適切な買収価格の設定、PMIの確立が重要なポイントとなります。また、買収先企業との適合性を慎重に見極め、リスク管理を適切に行うことも欠かせません。

M&Aは企業の成長戦略として非常に有効な手段である一方、万全を期して臨む必要のある戦略です。ぜひ今回の記事を参考に化学製品製造・化学メーカーにおけるM&Aを検討してみてください。