「ガソリンスタンドのM&Aの売却相場はどのくらいなのだろう?」

「ガソリンスタンドのM&Aの現状をよく知ってから、買収するかどうかを検討したい。」

この記事をご覧の方々の中には、上記のような疑問や関心を持つ人が多いのではないでしょうか。

ただし、インターネットで「ガソリンスタンド M&A」等と検索し、業界の現状やM&Aの動向を調べても、事実に即しているのか疑問を持つ記事や、専門家による専門用語を多用したわかりにくい記事が多いのも事実です。

ガソリンスタンドのM&Aはどうなっているのか、気軽に知りたいものです。

そこで今回はM&Aの専門企業である「M&A HACK」が、ガソリンスタンドのM&Aを分かりやすく簡潔に解説します。

ガソリンスタンドでM&Aを行うメリットやポイント、そして成功事例についても詳しく解説するので、ガソリンスタンドのM&Aに興味のある人は、ぜひ参考にしてください。

目次

ガソリンスタンドとは

ガソリンスタンドは自動車の走行・物流に必要不可欠な「給油所」です。こちらでは、ガソリンスタンドの特徴と必要性について解説します。

ガソリンスタンドについて

ガソリンスタンドとは、ガソリン・軽油といった自動車やバイク等の各種エンジン用燃料を販売している給油所です。

ただし、給油所をガソリンスタンドと呼称するだけではなく、各事業所・団体では次のように呼称しています。

- ガスステーション:NEXCO(東日本高速道路、中日本高速道路、西日本高速道路)

- サービスステーション(SS):経済産業省、元売会社、販売店

もちろん、ガソリンスタンドやガスステーション、サービスステーションも、給油所であることに変わりはありません。

ガソリンだけを販売しているわけではない

ガソリンスタンドは基本的にレギュラーガソリン、ハイオクガソリン、軽油というようなエンジン用燃料の販売を主目的としますが、他にも多彩なサービスを提供しています。

(1)自動車の走行に関連するサービス

- エンジンオイル、タイヤやワイパー等のカー用品販売

- 自動車の洗車、エンジンオイルやタイヤ交換、簡単な点検作業

- 電気自動車(EV)用急速充電器の設置等

(2)生活用品・食品に関連するサービス

- 灯油販売

- コンビニエンスストア、コーヒーショップの併設等

ガソリンスタンドはドライバー・同乗者の休憩場所や、快適な移動に役立つ拠点としての役割もあるのです。

ガソリンスタンド事業の多角化を行う企業が多い

ガソリンスタンド事業を展開する企業すべてが、ガソリンスタンドに関するサービスの提供のみを行っているわけではありません。

ガソリンスタンドのサービスを提供しつつ、全く新たな事業分野に参入を目指す企業も数多く存在します。次のような事業への進出があげられます。

- 電力販売:電力自由化による電気の販売

- エネルギーコンサルタント:法人向けの電気料金削減の提案等

- 新エネルギー事業:風力発電や地熱発電等の事業

- 燃料設備の管理サービス:法人向けに燃料設備の点検・保守、災害時等の緊急配送事業等

エンジン用燃料とはあまり関係のない再生エネルギー事業への参入、エンジン用燃料の管理や点検のノウハウをサービスとして提供する等、様々な方法が行われています。

ガソリンスタンド業界の市場動向と市場規模

ガソリンスタンド業界の現状や市場規模はどうなっているのか、そして業界内の課題を解説します。

ガソリンスタンドに関する事業者は減少傾向

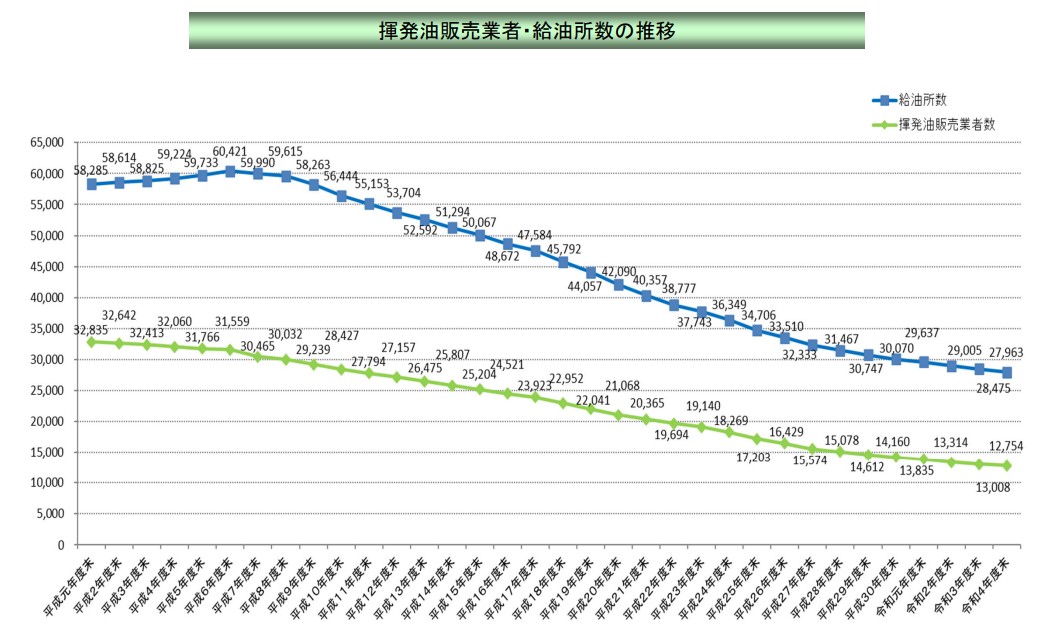

参考:経済産業省資源エネルギー庁資源・燃料部石油流通課「揮発油販売業者数及び給油所数の推移(登録ベース)」より

ガソリンスタンド(給油所)は、1994(平成6年)度末に60,421カ所となりピークを迎えました。しかし、以後は減少傾向が続き2022年(令和4年)には27,963カ所と、ピーク時の半分以下になっています。

このままガソリンスタンドが減り続けると、エンジン用燃料の補給に悪影響が出るケースも懸念されます。

ガソリンスタンド減少の原因としては、低燃費の自動車の増加や、ガソリン価格の高騰等があげられます。

低燃費の自動車の増加

自動車業界では技術革新が進み、燃費を抑える自動車が人気となり、ガソリンスタンドを頻繁に利用する機会が減っている可能性があります。

最近では、日本をはじめ世界規模で脱炭素社会の構築、地球環境へ負荷をかけないクリーン・エネルギーの使用が指摘されるようになりました。

自動車業界でも、大気汚染等の原因となる排気ガスの抑制や、省エネを重視した事業の取り組みが進められています。

燃料別の新車販売台数の順位は下表の通りです(2023年度)。

| 新車 | 販売台数 | 割合 |

| ハイブリッド車(HEV) | 1,460,133台 | 55.07% |

| ガソリン車 | 948,445台 | 35.77% |

| ディーゼル車 | 146,164台 | 5.51% |

| その他(電気自動車・燃料電池車等) | 96,655台 | 3.65% |

| 合計 | 2,651,397台 | 100% |

参考:一般社団法人日本自動車販売協会連合会「燃料別登録台数統計(2023年1月~12月)」を基に作成

従来から販売されているガソリン車・ディーゼル車は4割程度、一方ハイブリッド車(HEV)は5割を超えています。現在の自動車市場では、ハイブリッド車が大きなシェアを占めています。

なお、ハイブリッド車とはエンジンおよびモーター(電動機)を動力源とし、エンジンを休ませるための二次電池も備えた自動車です。エンジン用燃料の消費を抑えられる自動車として、ドライバーに人気となっています。

将来、電気自動車(EV)や燃料電池車(FCEV)等のシェアも拡大すれば、エンジン用燃料の消費量は更に減少すると予想されています。

ガソリンスタンド業界が持つ課題

ガソリンスタンド業界では自動車業界で技術革新のみならず、海外の情勢を原因としたガソリン価格の高騰、そして後継者不在・労働コスト等にどう向き合うのかが課題と言えます。

ガソリン価格の高騰

ガソリン価格の高騰にどう対応するのかが、ガソリンスタンド業界の大きな課題となっています。

ヨーロッパでは2022年2月、ロシアがウクライナ領内に突如侵攻を開始し、ウクライナ戦争が勃発しました。欧米諸国は戦争の即時停止を要求するもロシアが拒否し、欧米諸国は経済制裁を実施しています。

経済制裁によりロシア側の原油等の輸出は大きく制限されました。その一方で、経済制裁に同調した日本・欧米諸国へも大きな影響を及ぼしています。

世界の中で、化石エネルギー生産に占めるロシアの割合は高く、天然ガス17%・原油12%・石炭5%となっています(参考:経済産業省資源エネルギー庁「第1節 世界的なエネルギーの需給ひっ迫と資源燃料価格の高騰」)。

ロシア産の原油等の輸入を停止しているので、日本ではエネルギー需要が増加し、ガソリン価格の高騰を招いています。

その他の課題

ガソリンスタンドの後継者問題、労働コスト等へどのように対応するかも課題です。

ガソリンスタンド業界は、規模の大きな企業だけで運営されているわけではありません。地方では小さなガソリンスタンドを営む経営者もいます。

数多くの小規模なガソリンスタンド事業所では、後継者がおらず、従業員の給与やガソリンスタンドの維持費用が重い負担となっています。

ガソリンスタンド事業の存続が厳しい状態ならば、何らかの対策を講じる必要があるでしょう。

ガソリンスタンド業の動向と今後

こちらでは、ガソリンスタンド業界は今後どうなっていくのかについて解説します。

プライベートブランドの進展

プライベートブランドとは、石油の元請け以外の企業や組合が運営するガソリンスタンドです。

プライベートブランドはガソリン価格の高騰が続く中、比較的安い価格で販売しているので人気となっています。

ガソリン価格を安く抑えられるのは、供給量以上の石油を精製した元請けから、余った石油を安く買い取り、その分、低価格で販売する仕組みをとっているからです。

以前からガソリンスタンドを運営する企業にとっては強力なライバルと言えます。プライベートブランドとの競争の中、今後どのようにして収益の維持・拡大を図るのか、早急に検討する必要があります。

事業の多角化経営がより重要となる

ガソリンスタンド事業を維持しつつ収益の安定・拡大のため、新たなサービスの提供が求められます。次のような多角化経営が想定されます。

- 自動車のエンジン用燃料の販売の他、コンビニやカフェ、運転代行サービスの併設

- 新エネルギー(水素燃料等)事業や、風力発電・太陽光発電・地熱発電事業への参入

既にガソリンスタンドとコンビニ・他サービスの併設は行われています。今後は大手コンビニチェーン、コーヒーチェーン等との提携の流れが進むことでしょう。

また、IEAの報告では近い将来、世界的な規模で新たな電力供給システムが台頭すると指摘されています。

IEAでは、10年程度で石油・石炭・天然ガスの利用は急減し、風力・太陽光・地熱発電、更に電気自動車等のクリーンエネルギー技術の需要拡大が見込まれる、と予測しています(参考:国際エネルギー機関(IEA)年次報告書「World Energy Outlook 2023」。

ガソリンスタンドを運営する企業もクリーンエネルギー事業に参入すれば、更なる成長を遂げられる可能性があるでしょう。

ガソリンスタンド事業者は後継者問題が深刻化

後継者不在により、ガソリンスタンド事業継続は困難となるおそれがあります。

ガソリンスタンド事業を中小零細企業が運営している場合、厳しい経営状況を理由に、後継者はなかなかあらわれないかもしれません。

ガソリンスタンド事業を含めた全国の後継者不在による倒産件数は、2023年に500件を超える事態となっています(参考:帝国データバンク「全国企業倒産集計2023年11月報 別紙号外リポート:後継者難倒産」)。

経営者が守ってきたガソリンスタンド事業を存続させたいのなら、家族の誰かまたは従業員の中から後継者を探すのではなく、別の方法を検討した方が良いでしょう。

ガソリンスタンド業界のM&Aの動向

ガソリンスタンド業界ではM&Aによる買収のニーズが高まりつつあります。ガソリンスタンド業界のM&Aの特徴と、主なM&Aの手法について解説します。

ガソリンスタンド業界のM&Aの特徴

ガソリンスタンド事業を主要な業務とする同じ企業同士のM&Aや、異業種とのM&Aも盛んに行われています。

現在ガソリンスタンド事業を運営する企業では、次のような企業とM&Aを行う傾向があります。

- 自動車整備会社や石油会社等、エンジン用燃料に関係のある企業

- クリーンエネルギー事業を扱う企業

例えば、電気自動車(EV)用の設備を開発・販売する会社とのM&Aならば、ガソリンスタンドに電気自動車(EV)用急速充電器を設置する等、新たなサービスの提供が行えます。

ガソリンスタンド業界のM&Aの目的

ガソリンスタンドのM&Aは未進出だった地域への事業拡大、事業の多角化を図る目的があります。

買収側(買い手)の企業はM&Aにより、主に次のような利益が得られます。

- 買収側は未進出だった地域のガソリンスタンド事業者を買収すると、事業規模の拡大や売却側の業務エリアの顧客も獲得できる可能性がある

- ガソリンスタンド事業とは異なる新規事業に参入する場合、売却側(売り手)独自のノウハウ・人員・事業所等の経営資源が獲得できる

ガソリンスタンド業界とは異なる新規事業に参入する場合、そう簡単に新規事業のノウハウや優秀な人材はできません。一から社内で新規事業を立ち上げるより、M&Aによる統合の方がスピーディに事業の多角化ができます。

M&Aの手法

ガソリンスタンド業界のM&Aで主に行われている手法は、株式譲渡、事業譲渡、合併等があげられます。こちらではM&Aの各手法について解説しましょう。

株式譲渡

株式譲渡とは、売却側が買収側に株式を譲渡し、売却側の経営権を移転させるM&Aの手法です。

ガソリンスタンド業界で数多く利用される手法で、買収側の株式保有率が50%を超えるように譲渡すれば、問題なく経営権の移転は完了します。

株式譲渡が行われる際は、買収側が売却側の全ての株式を取得し完全子会社化する方法もよくとられます。

なお、経営権を移転しても、売却側のガソリンスタンドがいきなり閉鎖されたり、従業員等が全員解雇されたりするような事態にはなりません。

M&Aで取り決めた契約内容に影響されますが、ガソリンスタンド自体は存続し(ただし、将来的に閉店する可能性はある)、従業員等がM&A前と同じ業務へ従事できる場合もあります。

事業譲渡

事業譲渡とは、売却側が事業の一部または全部を買収側に譲渡するM&A手法です。

経営権は売却側の企業に残るものの、譲渡された事業自体は買収側が引き継ぎ運営していきます。事業譲渡は、売却側にとって不要な事業の他、資産を処分したい時にも利用できます。

例えば石油の卸売事業・ガソリンスタンド事業行ってきたものの、石油の卸売事業だけに専念したいので、ガソリンスタンド事業を買収側に譲渡するという方法も可能です。

合併

合併とは、2つ以上の会社を1つの会社に統合するM&A手法です。合併により業務のスリム化、互いのメリットを生かした事業展開等が行えます。合併には次の2種類があります。

- 吸収合併:売却側(消滅会社)が有する権利義務を、合併後に買収側(存続会社)が承継する手法。

- 新設合併:合併で売却側も買収側も消滅し、双方の有する権利義務のすべてを、合併で新たに設立する会社へ承継する手法。

合併では完全親会社が完全子会社を吸収合併する、または完全子会社同士を吸収合併させる、というケースが多いです。いずれの吸収合併も、業務の効率化を図るのに適した方法と言えます。

その他

その他にも次のようなM&A手法があります。

- 会社分割:複数ある事業を売却側が分離し、買収側へ引き渡す手法。新設会社の設立後に全部または一部の事業を引き渡す「新設分割」、全部または一部の事業を買収側へ吸収させる「吸収分割」がある。

- 株式公開買付け(TOB):買収側が買収したい企業の経営権を取得する手法。まず株式の買付価格、期間、株式数等を公告後、取引所外で多くの株主から大量に買付ける仕組みをとる。

- 株式交換:完全子会社となる企業の発行済株式の全部を、完全親会社となる企業へ取得させる手法。

- 第三者割当増資:資金調達を目的とし、特定の第三者から株式を有償で引き受けてもらう手法。

- 資本提携:一方の企業が提携先企業の株式取得または双方が株式を持ち寄る、という方法で提携関係を構築する広義のM&A手法。

- 業務提携:2つ以上の会社が経営資源を出して、双方の協力のもと、事業の成長・競争力の強化を図る広義のM&A手法。

燃料卸売/小売のM&Aをするメリット

ガソリンスタンドのM&Aを行えば、買収側だけが得をするのではなく、売却側にも様々なメリットがあります。

| 売却側のメリット | 買収側のメリット |

|

|

売却側のメリット

M&Aにより後継者問題の解決や、売却で利益を得られ、従業員の雇用維持等も図れるメリットがあります。

後継者問題を解決できる

ガソリンスタンド事業を他社に売却し、事業を引き継いでもらい、後継者問題の解消を図れます。

事業経営者が家族に事業を引き継がせたくても、次のような理由から承継が難しい場合もあります。

- 子どもが会社員や公務員になっており、後継者になる事を拒んでいる

- 配偶者と共にガソリンスタンド事業を経営してきたが、リタイアの時期がほぼ同じなので事業継続は困難

経営者本人の健康や判断能力に問題がなければ、後継者があらわれるまで待つのも良い方法です。しかし、後継者のいないまま経営者が高齢となり体力的に厳しくなると、廃業を余儀なくされてしまいます。

M&Aが成立すれば、買収側が事業を継続するので後継者不在に悩む必要はありません。

精神的なプレッシャーから解放される

売却側の経営者は、競合他社とガソリンスタンド事業の競争に勝ち抜くという、精神的なプレッシャーから解放される点もメリットです。

経営者はこれまでガソリン価格を抑えるため、必死になって経費を削減し利用客へ提供してきたことでしょう。

また、銀行等から融資を受けているガソリンスタンドでは、経営者が個人保証を負っている場合もあります。個人保証を負っていると、倒産した際に経営者が負債の返済義務を負わなければいけません。

しかし、M&A成立後に経営者が事業から引退したならば、競争の重圧から逃れ、そして取り決めた内容によりますが個人保証も解除され、穏やかな生活を送れます。

売却で利益を得られる

M&Aで売却に成功すれば、事業経営者は金銭的な収入が得られます。

売却で得た収入は、主に次の使い道があります。

- ガソリンスタンド以外に自社で継続する事業がある場合は、事業資金として利用

- 経営者が売却を機に引退する場合、老後の生活資金に充当

ただし、売却価格がどれ位になるかは、M&A当事者同士の交渉次第です。相場価格や諸事情を良く考慮したうえで、合意できる価額を調整していきましょう。

従業員の雇用維持ができる

ガソリンスタンドで懸命に働いてきた従業員を、M&A成立後に変わらず雇用できます。

ガソリンスタンド事業者が廃業を選択すれば、従業員は現在の職を失い新たな雇用先もなかなか見つからないかもしれません。

一方、ガソリンスタンド事業を買収側が引き継いだ場合、従業員の雇用契約も継続されるのが一般的です。そのため、M&Aを行えば従業員が「職を失うのではなないか?」という不安も解消できます。

利用客の利便性を維持できる

M&Aが成功すれば、利用客の利便性を確保できます。

ガソリンスタンドが廃業すると、近隣の地域住民にも申告な影響を及ぼす可能性があります。特に過疎地域は公共交通機関が充実しておらず、住民の移動手段は専ら自家用車となるでしょう。

廃業によりエンジン用燃料の確保が難しくなり、通勤や通学、通院、レジャー等の様々な移動に支障が出るかもしれません。

しかし、買収側が事業を引き継げば、移動手段は専ら自家用車に頼る方々の利便性が維持できます。

買収側のメリット

未進出エリアでの事業拡大、事業の多角化、事業のノウハウ等の経営資源を獲得するメリットがあります。

未進出エリアの事業拡大を図れる

M&Aによりこれまで買収側が未進出だったエリアへ、迅速な事業拡大ができます。

自社で新たに未進出エリアでガソリンスタンド事業を行う場合、場所の選定はもちろん、設備にかける費用、事業に関する諸手続き、従業員の募集等、様々な手間やコストがかかります。

しかし、買収をすれば売却側の事業所、ベテラン従業員、必要な設備等の経営資源がすぐに確保でき、新たな進出エリアで円滑に事業が進められます。

事業の多角化ができる

買収側が新たにガソリンスタンド事業へ参入したいとき、またはガソリンスタンドを運営していて別の分野に進出したいとき、M&Aを行えばスムーズに事業の多角化が実現できます。

新たな事業を一から立ち上げる場合、当該事業の経験を有するスタッフやノウハウの不足していると、思うように準備が進まず、事業計画が頓挫する可能性もあります。

自社の未開拓事業を長年運営してきた企業とM&Aが締結できれば、一気に経験豊かなスタッフやノウハウ、設備・技術等が手に入ります。

経営資源の獲得が容易

M&Aが成功すると、経営資源がすぐに獲得できます。

例えばガソリンスタンド事業者同士がM&Aを行えば、買収側がスタッフを派遣して、売却側へ丁寧に指導・監督する必要性はあまりないでしょう。

なぜなら、売却側はガソリンスタンド事業の設備・人員・ノウハウを既に有しているからです。売却側の事業経営がひっ迫していないならば、これまで通りに事業を行わせても構いません。

M&Aを行えば、売却側の経営資源をすぐに活用できる点もメリットと言えます。

進出エリアの利用客を獲得できる

買収されたガソリンスタンドの利用客を獲得できます。

特に地方や過疎地域では移動手段が自家用車しかないという地域も多く、地域の利用者が買収前と同じようにガソリンスタンドを利用する可能性は高いです。

M&A後、売却側のガソリンスタンドや従業員、サービス内容を、なるべくそのままの形で運用していけば、昔からの利用客が離れる事態を回避できます。

そのため、買収側がM&A後にガソリン小売価格の大幅な変更を控え、従業員の削減・異動を避ける努力も必要です。

ガソリンスタンドのM&Aの注意点

ガソリンスタンド事業のM&Aを行う際は、次の3点に注意が必要です。

- 双方が納得できるようにM&Aの内容を取り決める

- M&A交渉は必要なプロセスを経て慎重に進める

- デューデリジェンスを徹底する

それぞれについてわかりやすく解説します。

双方が納得できるようにM&Aの内容を取り決める

M&Aの交渉当事者は互いの立場を尊重し合い、自社に都合の良い主張だけではなく、相手の事情もよく考慮し契約締結を目指しましょう。

それぞれ次のような希望を通すため、条件を提示していきます。

- 売却側:ガソリンスタンド事業を高く買ってもらいたい、従業員の雇用を守りたい等

- 買収側:売却価格を安く抑えたい、売却側の経営者には引退してもらいたい等

双方の主張が対立したままなら合意が得られず、契約は不成立となってしまいます。

そのため、売却側も買収側も、事前に相手の提示する条件を想定し、どこまでなら納得して契約を締結できるのか、あらかじめ決めておいた方が良いでしょう。

M&A交渉は必要なプロセスを経て慎重に進める

M&Aは必要なプロセスを踏まえて交渉し、統合の際に生じ得るトラブルを回避します。

M&A交渉の進め方は、法律で特に決められているわけではありません。ただし、慎重に話し合いを進めないと、後々、次のような深刻な事態が発生する可能性もあります。

- 交渉時、取り決めた内容に従った買収が行われなかった

- 経営統合が開始されたものの、売却側の従業員が強い不満を示し、離職者が続出した

発生し得る様々なトラブルを避けるため、必要なプロセスを経て慎重に進めなければいけません。

- 交渉準備に入る:M&Aの方法等を社内で決め、交渉する相手を探す。

- 交渉開始:交渉相手にアプローチし交渉日時を決める。交渉では基本的に企業のトップ同士がM&Aの方法・価格・条件等を調整する。なお、交渉時に双方が秘密保持契約を締結し、「秘密保持契約書」を取り交わす。買収側は現時点での買収内容・条件・価額等を明記した「意向表明書」を提示する。

- 基本的な合意:交渉当事者間で基本的なM&Aの条件が合意できたら、「基本合意書」を取り交わす。

- デューデリジェンス開始:買収側は売却側の価値・リスク等を調査する。売却側の財務はもちろん、法務・人事・技術等に関する多角的な調査を行う。

- 最終的な契約締結:契約当事者が本契約の締結に合意したら「最終契約書」を取り交わす。双方とも契約内容に拘束される。

M&Aは交渉開始~最終的な契約締結まで、1年以上かかるのが一般的です。

デューデリジェンスを徹底する

買収側はデューデリジェンスを行い、M&A後に深刻なトラブルが発生しないよう、売却側が交渉の際に嘘を言ってないか、都合の悪い事実を隠していないか等について、よく調査をしましょう。

「デューデリジェンス」とはM&Aを実施するときの、売却側の価値・リスク等の調査です。

調査対象となるのはガソリンスタンド事業の場合、主に次の4項目があげられます。

- 財務:売却側の財務状況を調査。企業価値・買収価額が適正かどうかを確認する。

- 法務:売却側の法的なリスクを調査。株主との関係、組織の現状、関連会社、資産、法令順守状況等を確認する。

- 人事:売却側の人事面を調査。人員数や報酬水準等の他、人事制度の仕組みやその運用実態、組織風土の違いを把握する。

- 事業:売却側の経営管理・事業モデル、将来のキャッシュフロー等を調査。調査をもとに売却側の沿革、経営状況、事業モデル、労使関係、内部資源等を把握する。

その他、必要があれば技術やITに関する調査も行います。

調査に精通したスタッフ・チームがないと、デューデリジェンスはスムーズに進みません。M&A専門の仲介会社等にサポート・アドバイスを依頼し、調査を行った方が良いでしょう。

なお、交渉の当事者がM&A専門の仲介会社等に依頼した場合、「業務依頼契約書」も作成する必要があります。

ガソリンスタンドにおけるM&Aを成功させるためのポイント

ガソリンスタンドのM&Aを成功させるには、次のポイントを押さえておく必要があります。

- M&A戦略の立案

- 相場価格をよく理解しておく

- PMI(統合後プロセス)の確立

それぞれのポイントについてわかりやすく解説します。

M&A戦略の立案

M&Aを成功するため、まずガソリンスタンド事業の買収(売却)のため、慎重に計画を立て、準備を進めましょう。

売却側・買収側いずれも次のポイントをしっかりと押さえましょう。

- M&Aの目的:(例)未進出地域で事業拡大、採算のとれないガソリンスタンド事業の売却等

- M&A交渉の時期

- 交渉相手は同業種か異業種か

- 買収(売却)の手法:(例)売却側の経営権を自社が欲しいので株式譲渡、不要なガソリンスタンド事業を買収側へ渡したいので事業譲渡等

- 買収(売却)価格

特に買収側は戦略の立案しても、デューデリジェンスを行ったうえで、買収価格は適正なのか、ガソリンスタンド事業で採算がとれるのかについて再検討をしましょう。場合によっては契約の大幅な見直しが必要なケースも出てきます。

なお、社内でM&Aに精通した人物がいないと、M&A戦略の立案・実行が思うように行えない場合もあるでしょう。M&Aの戦略がうまく立てられないと感じたら、M&A専門の仲介会社にサポートやアドバイスを依頼するのが良い方法です。

当社のM&A仲介サービス「M&A HACK」では上記の戦略実行・買い手紹介を完全成功報酬でリスクなしの報酬形態で一気通貫対応しています。初回の相談は無料ですのでお気軽に下記よりご相談ください。

無料相談のご予約:https://sfs-inc.jp/ma/contact

相場価格をよく理解しておく

M&Aの交渉前に売却側も買収側も相場価格をある程度把握しておきます。

買収(売却)価格は当事者が自由に設定でき、提示金額で合意に至るなら問題はありません。ただし、双方の希望する金額の差が大きい場合、話し合いが難航する可能性もあるでしょう。

そのため、ガソリンスタンド事業の大まかな相場価格を算定し、提示する金額の目安にします。M&Aで良く利用されている株式譲渡、事業譲渡の計算方法は次の通りです。

- 株式譲渡:時価純資産額+営業利益×2年~5年分

- 事業譲渡:時価事業純資産額+事業利益×2年~5年分

ただし、計算した相場価格で契約が成立するとは限らず、ガソリンスタンドの立地条件が良い、黒字経営を続けている等の場合、高い評価を得られ価格も高くなります。

一方、ガソリンスタンドが経営不振に陥っている、デューデリジェンスで深刻な問題が発覚したという場合、価格は大幅に低くなるかもしれません。

そのため、互いに歩み寄り、どのくらいの買収(売却)価格でなら妥協できるのか、粘り強く交渉を継続する必要があります。

PMI(統合後プロセス)の確立

M&A成立後の経営統合のどのように進めるのかをよく検討しましょう。

PMI(Post Merger Integration)は、買収後に行う経営統合の作業です。デューデリジェンスで売却側の現状を把握したうえで、双方の協力のもと作業が進められます。

経営統合の作業を行うにあたり、次の3点が重要なポイントとなります。

- ガソリンスタンド事業統合後の経営体制の構築

- 統合後の目標・方針を実現のための計画策定

- 売却・買収側の協力体制構築・業務運営

ポイントを踏まえPMIが進められていけば、統合後、双方で生じ得る対立や不信感等を、最小限に軽減できることでしょう。

M&Aは交渉開始~契約成立まで、基本的に1年以上の期間がかかるので、M&A戦略の立案時にPMIの立案も進める必要があります。

ガソリンスタンド事業のM&Aにおける成功事例

ガソリンスタンド事業のM&Aにおける成功事例を紹介しましょう。これからガソリンスタンド事業におけるM&Aを検討している人は、ぜひ参考にしてください。

新出光によるポケットフーズとのM&A

売却側である「ポケットフーズ」は福岡県福岡市博多区に本社があり、宅配ピザチェーン「ピザポケット」を運営している企業です。

一方、買収側は同じく福岡市博多区に本社がある「新出光」で、主に九州地方でガソリンスタンドを運営しています。

新出光はポケットフーズの買収により、次のような機会を得られる点に注目しました。

- ポケットフーズは同じ九州地方で宅配ピザチェーンを展開しており、九州地方での事業の多角化が狙える

- ポケットフーズの買収で、ライフ分野における食と暮らし事業の更なる強化を行える

これまでのガソリンスタンド事業や石油依存からの脱却を図るため、ポケットフーズと交渉を開始します。

その後、株式譲渡契約を締結し、2012年12月28日にはポケットフーズを完全子会社化しました。

参考:「ポケットフーズ株式会社」の株式取得 ~中食カテゴリー×デリバリーで個人宅への顧客接点を 宅配ピザ事業への参入~

サンオータスによる若葉石油とのM&A

売却側である「若葉石油」は、神奈川県横浜市港南区に本社があり、ガソリンスタンド2拠点を運営している企業です。なお、狩場インターSSではドトールコーヒーも併設しています。

一方、買収側は神奈川県横浜市港北区に本社がある「サンオータス」で、ガソリンスタンドやレンタカー等の事業を展開しています。

サンオータスは、若葉石油の次のような強みに注目しました。

- 若葉石油を買収すれば、営業拠点ネットワーク拡大、自社の他事業とのシナジー効果(レンタカーカウンター、モビリティサービスポート等)が得られる

- ガソリンスタンドに飲食店(ドトールコーヒー)を併設した、複合施設運営のノウハウが獲得できる

そこで、ガソリンスタンド拠点数の増強・拡大、利用客への更なるサービス向上を目指し、若葉石油と交渉を開始します。

2024年2月29日には株式譲渡という形で若葉石油を子会社化し、M&Aを成功させました。

参考:若葉石油株式会社の株式取得(子会社化)に関する株式譲渡契約締結のお知らせ

ウェルビングループによる綿仁とのM&A

売却側である「綿仁」は静岡県沼津市に本社があり、ガソリンスタンド経営・自動車の販売・賃貸、及び整備事業等を展開しています。

一方、買収側は埼玉県所沢市に本社がある「ウェルビングループ」で、ガソリンスタンド経営、不動産事業、マーケティングコンサル事業を幅広く手がける企業です。

ウェルビングループは綿仁の買収により、次のような機会を得られる点に注目しました。

- ガソリンスタンドの店舗展開を更に強化できる

- 綿仁の車両販売・整備のノウハウと、自社の顧客基盤を活かしたシナジー効果が発揮できる

そこで、更なる発展による企業価値の向上へ取り組むため、綿仁と交渉を開始します。

2022年9月28日には株式譲渡契約を締結し、綿仁を子会社化を公表しました。

山二によるダイヤプラザとのM&A

売却側である「ダイヤプラザ」は秋田県秋田市を拠点に、ガソリンスタンド、自動車教習所、自動車整備工場等を経営している三菱マテリアルの子会社でした。

一方、買収側は同じく秋田県秋田市に本社がある「山二」で、建設資材、環境機材、空港サービス事業を幅広く手がける企業です。

山二はダイヤプラザの買収により、ガソリンスタンド経営をはじめとしたエネルギー事業、カーライフ事業等の強化を図れると考え、三菱マテリアルと交渉を開始します。

三菱マテリアルはダイヤプラザの株式譲渡を承認し、2021年9月2日には山二の子会社となる旨が公表されました。

参考:連結子会社の株式譲渡に関するお知らせ、親会社による弊社株式譲渡のお知らせ

ヤマウチによる東部石油とのM&A

売却側である「東部石油」は鳥取県鳥取市に本社があり、ガソリンスタンド4拠点を運営している企業です。

一方、買収側は香川県高松市田村町に本社がある「ヤマウチ」で、エネルギーインフラ、カーライフ、スポーツクラブ、フードサービス等の事業を幅広く手がける企業です。

ヤマウチは東部石油の買収により、ガソリンスタンド経営等の強化、未進出エリアだった山陰地方での事業拡大を目指し、東部石油と交渉を開始します。

2019年12月19日に東部石油の全株式を取得し、完全子会社化に成功しました。

参考:【M&A】東部石油販売株式会社(4店舗)を取得しました

OCHIによる長豊建設とのM&A

売却側である「長豊建設」は長野県飯田市に本社があり、ガソリンスタンド、水処理事業、建設業等を展開する企業です。

一方、買収側は福岡市中央区に本社がある「OCHI」で、建材・住宅設備機器卸売を主たる事業として、建材事業・加工事業・環境アメニティ事業等を幅広く手がける企業です。

OCHIは長豊建設の買収により、ガソリンスタンド等の経営資源を得て、非住建分野の事業の充実を図るため、長豊建設と交渉を開始します。

2020年7月1日に長豊建設と株式譲渡契約を締結し、連結子会社とする旨を公表しました。

参考:長豊建設株式会社の株式取得(子会社化)に関するお知らせ

セブン&アイによるSunoco LPとのM&A

売却側である「Sunoco LP」はセブン&アイ・ホールディングスの子会社で、ガソリンスタンド事業を運営する米国テキサス州の企業です。

親会社であるセブン&アイ・ホールディングスは、米国内での継続的な事業の成長と効率性の向上を目指すため、ガソリン小売事業等の一部の事業譲渡を行いました。

2024年1月11日の取締役会で事業譲渡が決議され、M&Aを成功させました。

参考:当社子会社による米国 Sunoco LP 社からの一部事業取得に関するお知らせ

オカモトによるテーオーホールディングスとのM&A

売却側である「株式会社テーオー総合サービス」は北海道函館市に拠点があり、損害保険代理業、自動車リース業務・割賦販売業務等を展開する、テーオーホールディングスの連結子会社でした。

一方、買収側は北海道帯広市に本社がある「オカモト」で、ガソリンスタンド、ホームエネルギー、カーメンテナンス等の事業を手がける企業です。

オカモトはテーオー総合サービスのスポーツクラブ事業の取得により、ガソリンスタンドも含めた多種多様な小売・サービス事業の充実を図るため、親会社であるテーオーホールディングスと交渉を開始します。

2021年1月1日には事業譲渡が完了し、オカモトにスポーツクラブ事業が譲渡されました。

出光興産によるジョイフル本田とのM&A

売却側である「ジョイフル本田」は茨城県土浦市に本社があり、ホームセンター事業、住宅リフォーム事業、セルフガソリンスタンド事業、灯油スタンド事業を展開していた企業です。

一方、買収側は東京都千代田区に本社がある「出光興産」で、石油製品、石油化学製品、電子材料の製造・販売を手がける企業です。

ホームセンター事業、住宅リフォーム事業に専念したいジョイフル本田と、セルフガソリンスタンド事業、灯油スタンド事業を強化したい出光興産の利害が一致し、双方はM&A交渉を開始しました。

2020年2月3日には、セルフガソリンスタンド・灯油スタンドの事業譲渡契約を締結し、ジョイフル本田とのM&Aが成立しました。

参考:セルフガソリンスタンド事業・灯油スタンド事業の譲渡 及び特別利益の計上に関するお知らせ

ガステックサービスによるサーラ石油とのM&A

サーラコーポレーションの完全子会社同士による合併のケースです。

サーラコーポレーションは愛知県豊橋市に本社があり、純粋持株会社として子会社の管理、運営を担う企業です。

サーラコーポレーションは事業のスリム化を図るため、次の連結子会社2社の吸収合併を行いました。

- ガステックサービス(存続会社):LPガス・石油製品・高圧ガス事業

- サーラ石油(消滅会社):ガソリンスタンド経営

吸収合併はガステックサービスが存続し、サーラ石油が消滅する形で執り行われます。2016年7月19日開催の取締役会で、ガステックサービスとサーラ石油株式会社との合併が決議されました。

参考:連結子会社の組織変更及び連結子会社2社の合併に関するお知らせ

まとめ

今回は、ガソリンスタンド業界のM&A・事業承継の全知識という形で、ガソリンスタンド事業のM&Aにおける売却相場・事例・成功ポイントを解説しました。

ガソリンスタンド事業は、燃費を抑えた自動車のシェア拡大、ガソリン価格の高騰等で、難しい事業経営が今後も継続すると予想されています。

今後、いっそう同業種・異業種間の株式譲渡や事業譲渡、合併等が盛んになるでしょう。

M&Aは企業の成長戦略としてとても有効な手法ですが、自社だけではなく交渉相手の事情も良く考慮しつつ、万全の体制で臨む必要があります。

ぜひ今回の記事を参考に、ガソリンスタンド事業のM&Aを検討してみてください。