「燃料卸売/小売のM&Aの売却相場はどのくらいなのだろう?」

「燃料卸売/小売のM&Aの現状について知っておきたい」

この記事をご覧の方々の中には、上記のような疑問や関心を持つ人が多いのではないでしょうか。

ただし、インターネットで「燃料卸売/小売 M&A」等と検索し市場規模やM&Aの動向を調べても、事実に即しているのか疑問を持つ記事や、専門家による専門用語を多用したわかりにくい記事が多いのも事実です。

燃料卸売/小売のM&Aはどうなっているのか、気軽に知りたいものです。

そこで、今回はM&Aの専門企業である「M&A HACK」が、燃料卸売/小売のM&Aについて分かりやすく簡潔に解説します。

燃料卸売/小売業界でM&Aを行うメリットやポイント、そして成功事例についても詳しく解説するので、燃料卸売/小売のM&Aに興味のある人は、ぜひ参考にしてください。

目次

燃料卸売/小売とは

日本をはじめ世界の人々の生活や経済活動に無くてはならないのが「燃料」です。こちらでは、燃料卸売/小売の特徴と必要性について解説します。

燃料の卸売と小売について

燃料にはガソリンや灯油をはじめプロパンガス、LPガス、石炭、まき等、様々な種類があります。

燃料を元売会社から仕入れて小売会社に販売するのが「燃料卸売」です。卸売事業を行うのは出光興産、伊藤忠商事、シエル石油等、有名企業・大企業が多いです。

一方、燃料を卸売会社から仕入れて消費者へ販売するのが「燃料小売」です。小売事業を行うのは中小零細企業がほとんどで、地域の燃料の供給に貢献してきた事業所が多いです。

生活と経済に無くてはならない存在

燃料は給湯器でお風呂を沸かしたり、ガスコンロで調理したりする等、日常生活において欠かせない存在となっています。

また、燃料なしに自動車をはじめ飛行機や船舶は動かせず、スムーズな物流にも必要不可欠です。燃料卸売/小売による活発な事業運営が、生活や経済を支えていると言っても良いでしょう。

燃料の販売の他、事業の多角化を行う企業が多い

燃料卸売/小売を行う企業すべてが、燃料の仕入・販売のみを行っているわけではありません。

燃料を扱いながら関連するサービス事業の拡大を図る企業や、全く新たな事業分野に参入している企業も多いです。次のような事例があげられます。

- 石油製品を扱う卸売企業:石油化学製品・合成樹脂製品の製造・卸売、損害保険代理業の参入等

- 産業用燃料油・LPガスを扱う卸売企業:ガソリンスタンド・洗車専門店の運営等

- ガソリン・灯油を扱う卸売企業:太陽光パネル、蓄電池・住宅設備の販売や設置工事の運営等

- 事業所向け石油の備蓄・販売を扱う卸売企業:油圧ホース等の設備の点検・保守、災害時等の緊急配送事業等

自社の燃料販売・保管・点検等のノウハウを活かしガソリンスタンド運営、設備の点検・保守サービス事業を展開する企業があります。

また、太陽光パネルや蓄電池等販売等のクリーンエネルギー事業を展開したり、洗車専門店や損害保険代理業のような燃料卸売/小売とあまり関係のない事業に参入したりして、事業の多角化を目指す企業も多いです。

燃料卸売/小売業界の市場動向と市場規模

燃料卸売/小売業界の現状や市場規模はどうなっているのか、そして業界内の課題を解説します。

燃料卸売/小売に関する事業者は減少傾向

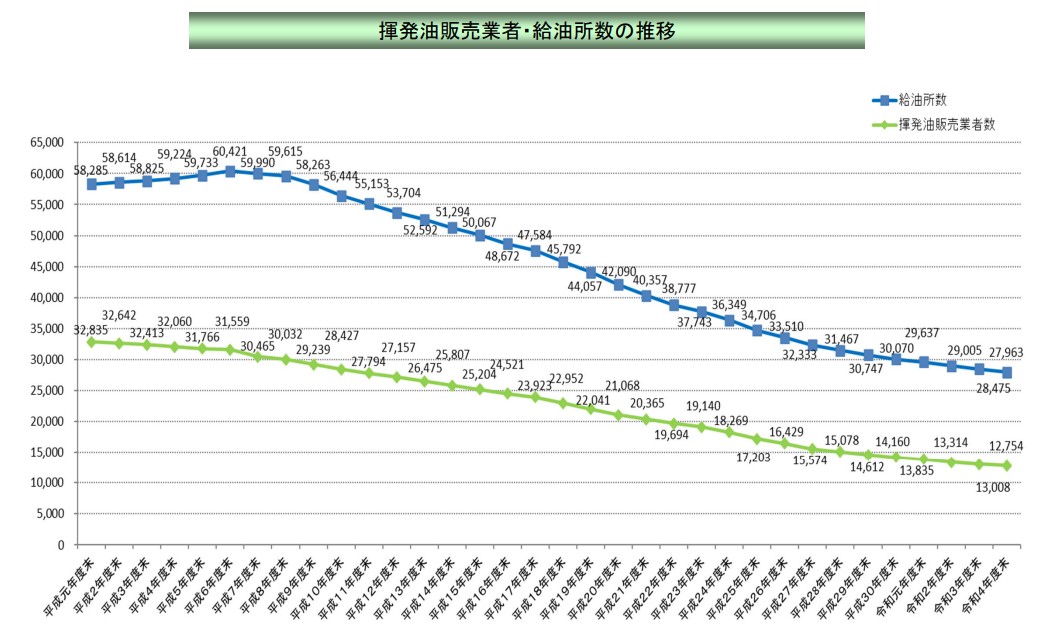

参考:経済産業省資源エネルギー庁資源・燃料部石油流通課「揮発油販売業者数及び給油所数の推移(登録ベース)」より

燃料卸売/小売の一つであるガソリン(揮発油)販売事業者、給油所いずれも減少傾向にあります。

給油所は1994(平成6年)度末に60,421カ所でしたが、2022年(令和4年)には半分以下の27,963カ所まで減少しました。

また、販売事業者は1989年(平成元年)度に32,835事業所が存在したものの、2022年(令和4年)には半分以下の12,754事業所まで減少しています。

減少の原因としては産業・科学技術の発展、国内・国外の情勢による需要の変化があげられます。

技術革新や代替エネルギーの利用による危機

最近では燃料の消費を低く抑える技術の進歩や、水素エネルギー等の新たなエネルギーの開発が進展したため、石油等の燃料の需要減や脱炭素の動きが加速しています。

従来の燃料を大量に使用し続けると、二酸化炭素の排出量が増え地球温暖化の原因となるため、世界規模で脱炭素社会の構築、地球環境に優しいエネルギーの使用が指摘されるようになりました。

日本国内の産業においても、環境に大きな負荷をかけないような取り組みが進められています。

例えば自動車業界では技術革新が進み、燃費の効率が良く、二酸化炭素や排気ガスの量を抑えた新車が数多く販売されています。2023年度の燃料別新車販売台数は下表の通りです。

| 新車 | 販売台数 | 割合 |

| ハイブリッド車(HEV) | 1,460,133台 | 55.07% |

| ガソリン車 | 948,445台 | 35.77% |

| ディーゼル車 | 146,164台 | 5.51% |

| プラグインハイブリッド車(PHEV) | 52,143台 | 1.97% |

| 電気自動車(EV) | 43,991台 | 1.66% |

| 燃料電池車(FCEV) | 422台 | 0.02% |

| その他 | 99台 | 0.00% |

| 合計 | 2,651,397台 | 100% |

参考:一般社団法人日本自動車販売協会連合会「燃料別登録台数統計(2023年1月~12月)」を基に作成

従来から販売されているガソリン車・ディーゼル車の割合は41%程度にとどまり、ハイブリッド車(HEV)の割合は55%を超えています。

今後、プラグインハイブリッド車(PHEV)や電気自動車(EV)等のシェアも拡大すれば、ガソリン燃料の需要は更に減少すると予想されています。

燃料卸売/小売業界が持つ課題

燃料卸売/小売業界では産業・科学技術の発展のみならず、国内の燃料に関するニーズの変化、海外の情勢を原因とした供給のひっ迫に、どう向き合うのかが課題と言えます。

国内では人口減少やライフスタイルの変化が起きている

日本では燃費の良い自動車の開発や普及、オール電化の住宅も登場する等、脱炭素の流れが進んでいます。

それに加え人口減少により燃料の使用は減り続けている他、新型コロナウイルス感染症の影響で移動する機会が大幅に制限されたという国内の事情も、燃料卸売/小売業界が苦境となっている要因です。

更に、かつてステータスシンボルだった自動車を、現在の若者が積極的に購入しないケースも目立っています。燃料に関するニーズの変化は、燃料卸売/小売業界に大きな影響を与えています。

原油や天然ガス等エネルギー価格の上昇

エネルギー市場価格の高騰も、燃料卸売/小売業界の大きな課題となっています。

海外では2022年2月にウクライナ戦争が勃発し、侵略国であるロシアに欧米諸国は経済制裁を実施しています。

しかし、ロシアの化石エネルギー生産に占める割合は高く、世界の中で天然ガスは17%、原油12%、石炭5%のシェアを誇ります(参考:経済産業省資源エネルギー庁「第1節 世界的なエネルギーの需給ひっ迫と資源燃料価格の高騰」)。

経済制裁に同調した日本国内のエネルギー価格は上昇しており、中長期的にもエネルギー市場へ大きな影響を及ぼすと予想されています。

燃料卸売/小売業の動向と今後

こちらでは、燃料卸売/小売業界は今後どうなっていくのかについて解説します。

将来的に石油・石炭・天然ガスの使用は急減する

IEAは、およそ10年間で世界のエネルギーシステムが大きく変容し、石油・石炭・天然ガスの利用は将来的に急減すると報告しています(参考:国際エネルギー機関(IEA)年次報告書「World Energy Outlook 2023」。

IEAの「年次報告書」によれば、太陽光や風力、電気自動車等のクリーンエネルギー技術の驚異的な台頭で、電力供給システムが再構築されると予測しています。

あくまでIEAの報告は予測にとどまるものの、クリーンエネルギー技術の需要拡大による、石油等の燃料の需要減は世界的な流れになると言えるでしょう。

事業の多角化経営がより進展する可能性

燃料卸売/小売業界では石油等の燃料の需要減により、より事業の多角経営に注力していく可能性が高いです。

燃料の卸売や小売が減退していく状況では、顧客のニーズが高い市場へ参入し、事業経営を安定・拡大させる方法が効果的です。

例えば次のような分野への事業拡大が考えられます。

- 自社で燃料の管理や点検で培ったノウハウを活かし、提携先企業の設備の点検・保守も手がける

- 石油・天然ガス事業だけではなく、水力発電・風力発電等のクリーンエネルギー事業に乗り出す

- 燃料卸売/小売とは異なった業界の事業(例:住宅事業・損害保険事業等)に参入する

ただし、燃料卸売/小売業界とはまったく違う事業に参入する場合、一から新規事業を立ち上げると、多くの費用や時間、様々な手続きに手間取るかもしれません。

速やかに新規事業を進めたいならば、もっと効率的な方法で対応した方が良いでしょう。

燃料小売事業者は後継者問題が深刻化

特に燃料小売業は中小零細企業の割合が高く、後継者不在により倒産してしまうリスクがあります。

大企業が手掛ける燃料卸売と異なり、燃料小売業は家族経営のような零細企業が運営しているケースも多いです。燃料の需要減で家族の誰も事業を引き継ごうとしない事態が想定されます。

燃料小売業も含めた全業種での後継者不在による倒産件数は、2023年に500件を超える状況となっています(参考:帝国データバンク「全国企業倒産集計2023年11月報 別紙号外リポート:後継者難倒産」)。

事業を何とか存続させたい場合、家族や従業員の中から後継者を探すやり方ではなく、別の方法を考えた方が良いでしょう。

燃料卸売/小売業界のM&Aの動向

燃料卸売/小売業界ではM&Aによる買収のニーズが高まりつつあります。燃料卸売/小売業界のM&Aの特徴と、主なM&Aの手法について解説します。

燃料卸売/小売業界のM&Aの特徴

同じ燃料卸売/小売を業務とする企業同士のM&Aの他、異業種とのM&Aも盛んに行われています。

燃料卸売/小売を行う企業では、水素エネルギーや風力発電、水力発電等、クリーンエネルギーに関連する企業とのM&Aで、積極的に脱炭素社会でも事業が拡大できる取り組みを進めています。

また、海外の企業と積極的にM&Aを行うケースも特徴的です。なぜなら、日本では燃料のほとんどを海外に頼っているため、燃料卸売/小売業界で成長を果たすには海外拠点の開拓が必要だからです。

燃料卸売/小売業界のM&Aの目的

燃料卸売/小売のM&Aは事業の多角化、未進出だった地域への進出、燃料の安定的な供給を図る目的があります。

買収する側(買い手)はM&Aにより、主に次のような利益を得られます。

- 買収する側が新規事業に参入する場合、売却する側(売り手)独自のノウハウや人員・事業所等の経営資源の獲得できる

- 未進出だった地域の燃料卸売・小売事業者を買収すると事業規模が大きくなる他、買収した事業者が業務を行っていた地域の顧客も獲得できる

- 海外の燃料関連企業を買収すれば、安定した燃料の供給が期待できる

自社が新規事業の立ち上げを図りたい、新たな事業所の設置や現地法人(外国子会社)の設立を行いたいなら、M&Aによる統合の方が効率的に事業拡大を行えることでしょう。

M&Aの手法

燃料卸売/小売業界のM&Aで良く行われている手法は、株式譲渡、事業譲渡、合併、業務提携等があげられます。こちらではM&Aの各手法について解説しましょう。

株式譲渡

株式譲渡とは、売却する側が買収する側に株式を譲渡し、経営権を移転させるM&Aの手法です。

株式譲渡は燃料卸売/小売業界で良く利用される手法で、買収する側の株式保有率が過半数を超えるように譲渡すれば、問題なく経営権の移転を完了できます。

実際は、買収する側が売却する側の全ての株式を取得(完全子会社)するケースも多く見られます。

なお、経営権を移転しても売却した側の事業所が無くなったり、従業員等が全員解雇されたりするわけではありません。

M&Aの交渉で双方が合意した内容によりますが、売却側の社名は変更するものの、事業所自体の存続や従業員等がこれまで通り業務に従事できる場合もあります。

事業譲渡

事業譲渡とは、売却する側が事業の一部または全部を買収する側に譲渡するM&A手法です。

譲渡対象が特定の事業になるため、たとえ全ての事業を買収する側に譲渡しても、売却する側の経営権は売却企業に残ります。

事業譲渡は、売却する側にとって不要となった特定の事業、資産を処分したい時に利用できます。

例えば燃料卸売事業と運送・物流事業を行ってきたものの、燃料卸売事業の利益があがらないので、こちらの事業だけを譲渡するという方法も可能です。

合併

合併とは、2つ以上の会社を1つの会社に統合する形で進めるM&A手法です。合併には「吸収合併」「新設合併」の2種類があります。

- 吸収合併:合併で消滅する会社(売却側)が有していた権利義務の全てを、合併後に存続する会社(買収側)が承継する手法。

- 新設合併:合併によって売却側も買収側も消滅し、双方が持つ権利義務のすべてを、合併で新たに設立する会社が承継する手法。

合併は金銭の他に自社の株式を対価としたM&Aが可能です。そのため、買収する側は金融機関から資金を調達する手間や労力をかけずに済み、資金力がなくても買収を遂行できるメリットがあります。

業務提携

業務提携とは、 2つ以上の会社が経営資源を出し合い、互いに協力し事業成長、競争力強化を図る広義のM&A手法です。

業務提携を行えば、それぞれに持っている燃料卸売・小売のノウハウや販売網、人材、設備やブランド力等を提供し合い、お互いの足りない部分を補い合える効果が得られます。

そのため、自社の苦手な分野は提携先からのサポートが受けられ、その分、自社の限られたリソースを得意分野に集中でき点がメリットです。

その他

株式譲渡、事業譲渡、合併、業務提携にも次のようなM&A手法があります。

- 会社分割:売却側の複数ある事業を分離し買収側へ引き渡す手法で、新設会社を設立し全部または一部の事業を引き渡す「新設分割」、事業の全部または一部を買収側へ吸収させる「吸収分割」の2種類がある。

- 株式公開買付け(TOB):買収したい企業の経営権を取得するため、株式の株式数・買付価格・期間等を公告し、取引所外で多数の株主から大量に買付ける手法。

- 株式交換:完全子会社となる会社の発行済株式の全部を、完全親会社となる会社に取得させる手法。

- 第三者割当増資:特定の第三者に株式を有償で引き受けてもらい、資金を調達する手法。

- 資本提携:一方の企業が提携先の企業の株式を取得する、または双方が株式を持ち寄るという方法で提携関係を築く広義のM&A手法。

燃料卸売/小売のM&Aをするメリット

燃料卸売/小売のM&Aは買収する側だけに利益があるだけでなく、売却する側にもメリットがあります。

| 売却側のメリット | 買収側のメリット |

|

|

売却側のメリット

M&Aにより後継者問題が解決し、事業の成長や発展、従業員の雇用維持等も図れるメリットがあります。

後継者問題を解決できる

燃料卸売/小売事業を引き継ぐ人物がいない、という理由で廃業を余儀なくされるリスクが回避できます。

事業経営者が事業を存続させたくとも、次のようなケースも想定されるでしょう。

- 後継者となる子どもは他企業に就職する等して既に独立している

- ともに働いてきた配偶者しか後継者はいないが、自分と同じくらいの年齢なのでほとんど同時期に引退の可能性がある

経営者本人が健康ならば、後継者になってくれる人物があらわれるまで待つ方法もあります。しかし、高齢となり事業運営が体力的に厳しくなると、廃業せざるを得ない事態になるかもしれません。

M&Aが成立すれば、買収した企業が事業を継続するので、安心してこれからも事業を存続させていけます。

売却により金銭的な収入を得られる

M&Aで事業の売却に成功すれば、事業経営者は金銭的な収入を享受できます。

売却で得た現金は残っている借入金の返済、これからも自社で続けていく事業に利用しても構いません。また、経営者を引退した後の生活資金に充当すれば、ゆとりある老後が送れます。

売却で得た金額がどれ位になるかは、M&A当事者同士の話し合いで決定されます。相場価格や双方の経済事情等を良く判断したうえで、金額の調整を行っていきましょう。

事業経営の責任から解放される

売却する側の経営者は、事業経営の精神的な重圧から解放される点もメリットです。

燃料卸売/小売事業の需要が減少する状況の中、経営者は必死になって経費を削減しながら、燃料の値段を上げずに顧客へ提供し、従業員の給与を支払ってきたことでしょう。

しかし、買収する側は経営規模が大きく潤沢な資金を有しているので、売却する経営者は「自社の経営を何とかしなければいけない。」という不安や責任から解放されます。

事業の成長や発展が見込める

自社が培ってきた事業の更なる成長、発展の実現ができます。

買収側は基本的に売却側よりも規模が大きく、事業経営も安定している企業が多いです。買収側の傘下に入り、潤沢な資本やインフラの活用が見込めます。

売却側は円滑な資金調達・販路拡大等、自社だけでは難しかった発展が見込まれ、燃料卸売・小売市場の厳しい競争に勝ち残る可能性が高くなります。

従業員の雇用維持・取引先との関係維持が図れる

M&Aが成功すれば、売却側の事業所や設備、従業員、ノウハウ、取引先といった全ての資産が承継されます。そのため、従業員をこれまで通り雇用し、取引先との取引関係の維持も可能です。

燃料卸売・小売事業者が廃業を選択すれば、従業員は職を失い新たな雇用先もなかなか見つからないかもしれません。また、長い間取引をしてきた方々に大きな影響が出るおそれもあります。

従業員の雇用を確保し、取引先との取引をこれからも継続したいなら、M&Aが最適の方法と言えます。

買収側のメリット

迅速に販売契約数・販路を拡大でき、売却側の事業所、事業のノウハウ等の経営資源を獲得するメリットがあります。

迅速な事業拡大が図れる

M&Aが成功すると、かかる時間や費用を抑え迅速に事業の拡大ができます。

自社で新たに拠点を立ち上げる場合、店舗の設置・設備にかける費用や手続きの他、従業員の募集、営業体制の見直し・管理部門の調整等、様々なコストがかかります。

しかし、買収をすれば売却側の事業所や従業員の他、設備や事業のノウハウ等の経営資源をすぐに確保でき、その分コスト削減を図れるのがメリットです。

事業の多角化ができる

燃料卸売/小売を行う企業が新たな事業に参入したいとき、M&Aで円滑に事業の多角化が実現できます。

燃料卸売/小売の事業経営が伸び悩み、新たな事業で自社の成長を目指したい企業も多いことでしょう。しかし、新たな事業を一から立ち上げるならば、当該事業の経験を有する人材・ノウハウの不足で、思うように準備が進まないかもしれません。

自社の未開拓事業で利益をあげている企業とM&Aが締結できたなら、一気に経験豊かな人材やこれまで培われたノウハウ、設備・技術等が手に入ります。

販売契約数が増えコスト削減も可能

同じ燃料卸売/小売事業者を買収すれば燃料の販売契約数は増え、売上・利益の増大が期待できます。

また、一般消費者用に燃料を販売する小売事業者間の買収では、経営や経理・総務のような管理部門の業務を一本化でき、コストの削減を行える点が魅力です。

買収による経営基盤を強化・スリム化で、燃料卸売/小売事業の規模が縮小する傾向にあっても、安定した事業経営が図れます。

顧客が利用を継続してくれる

買収された企業(店舗)の顧客が、そのまま利用を継続してくれる可能性は高いです。

売却側が特定の地域で長年事業を継続してきた事業所ならば、独自の強固な販路・顧客基盤が手に入ります。M&A後も、売却側の事業所や従業員をそのままの形で運用していけば、昔からの顧客が離れる事態を回避できます。

そのため、買収側はM&A後いきなり燃料価格の変更や、人員の大幅な削減・異動を避ける努力も必要です。

燃料卸売/小売のM&Aの注意点

.jpg)

燃料卸売/小売事業のM&Aを行う際は次の3点に注意が必要です。

- 相手方へ自社の希望ばかりを主張するのは避ける

- M&A交渉の一般的な手順に従い進めていく

- M&Aで取り決めた内容を必ず書面化する

それぞれについてわかりやすく解説します。

相手方へ自社の希望ばかりを主張するのは避ける

M&Aの交渉当事者は互いを尊重し、自社の希望ばかりではなく、他者の事情もよく考慮し契約締結を目指しましょう。

M&Aは売却側・買収側双方の合意のもとで契約が成立します。もしも、お互いの主張・希望が対立し合ったままでは契約不成立となります。

売却側は高く買ってもらいたい、買収側は売却価格を安く抑えたいという希望が強いかもしれません。しかし、交渉を円滑に進めたいならば、互いに譲歩し合う必要があります。

そのため、交渉当事者双方が事前に相手の提示する条件を想定し、どこまでなら妥協できるのか、交渉前に決めておいた方が良いでしょう。

M&A交渉の一般的な手順に従い進めていく

M&A交渉は一般的な手順で進め、後々に生じ得るトラブルを回避しましょう。

M&A交渉について法律で手順が明記されているわけではありません。ただし、慎重に話し合いを進めていかなければ将来、取り決めた内容に従った買収が行われない、経営統合の段階で離職者が続出した等の不測の事態も想定されます。

一般的なM&Aの進め方は以下の通りです。

- M&Aの交渉準備:M&Aの方法等を社内で決め、買収したい企業、売却を希望する企業を探す。

- M&A交渉開始:交渉する相手にアプローチする。基本的に企業のトップ同士がM&Aの方法・価格・条件等を調整する。

- M&Aの基本的な取り決めに合意:以後プロセスを円滑化に進める方針が決定される。

- デューデリジェンス開始:買収する側は売却側の価値・リスク等のチェックを行う。売却側の財務の他、法務・人事・技術・事業・IT等に関する多角的な調査を実施する。

- 最終的な契約の締結:契約当事者が本契約を締結すれば、双方とも契約内容に拘束される。契約書締結後、買収する側が売却側に対価を支払う。売却した企業の資産・従業員の異動は、買収企業の管理の下で行われる。

M&Aは交渉開始から最終的な契約締結まで、基本的に1年以上かかります。

M&Aで取り決めた内容を必ず書面化する

M&Aの交渉で決まった内容は、必ず書面化しておきましょう。

取り決めた内容を文書にしておかないと、交渉内容を忘れた、企業の機密情報が漏洩してしまった、契約の不履行が生じた等、交渉当事者双方に深刻なトラブルが発生するリスクもあります。

M&Aの交渉中で基本的に文書化するのは次の書類です。

| 契約書類 | 内容 |

| 秘密保持契約書 | 「NDA」とも呼ばれ、相手方から開示された秘密情報の取り扱い、守秘義務について定めた文書。 |

| 意向表明書 | 買収する側が売却側に対し、現時点での買収内容・条件・価額等を提示する書類。 |

| 基本合意書 | 交渉当事者間で基本的なM&Aの条件が合意できたとき作成する文書。 |

| 最終契約書 | 当事者同士が条件に合意し、M&Aの成約のため締結する拘束力のある最終的な契約書。 |

その他、交渉の当事者がM&A専門の仲介会社等に、サポート・アドバイスを依頼した場合は「業務依頼契約書」も作成する必要があります。

燃料卸売/小売におけるM&Aを成功させるためのポイント

燃料卸売/小売におけるM&Aを成功させるには、次のポイントを押さえておく必要があります。

- M&A戦略の立案

- 相場価格をよく理解しておく

- PMI(統合後プロセス)の確立

それぞれのポイントについてわかりやすく解説します。

M&A戦略の立案

M&Aで失敗をしないために、まず慎重に計画を立て、準備を進める必要があります。

売却側・買収側いずれも次のポイントをしっかりと検討しておきましょう。

- M&Aで何を目指すのか

- M&A交渉はいつから実行するのか

- 交渉相手は同業種か異業種か

- 買収または売却の手法をどうするか

- 買収(売却)価格はいくらにするか

売却側ならば更に、社内で決めた条件で売却が可能なのか、売却したい事業を取りまとめます。一方、買収側はM&Aで準備できる予算と、燃料卸売/小売事業は採算がとれるのかについて、慎重に判断します。

ただし、社内でM&Aに精通した人物がいないと、M&A戦略の立案・実行が思うように行えない場合もあるでしょう。M&Aの戦略がうまく立てられないと感じたら、M&A専門の仲介会社にサポートやアドバイスを依頼するのが良い方法です。

当社のM&A仲介サービス「M&A HACK」では上記の戦略実行・買い手紹介を完全成功報酬でリスクなしの報酬形態で一気通貫対応しています。初回の相談は無料ですのでお気軽に下記よりご相談ください。

無料相談のご予約:https://sfs-inc.jp/ma/contact

相場価格をよく理解しておく

M&Aの交渉前に当事者双方が相場価格をある程度把握しておきましょう。

どちらかの提示金額で合意に至るなら問題はありません。しかし、売却側と買収側の金額の差が大きい場合、契約の締結には困難が伴います。

そのため、売却(買収)する企業や燃料卸売/小売事業の大まかな相場価格を算定し、提示する金額の目安にします。計算方法は次の通りです。

| M&A手法 | 提示金額の計算方法 |

| 株式譲渡 | 時価純資産額+営業利益×2年~5年分 |

| 事業譲渡 | 時価事業純資産額+事業利益×2年~5年分 |

ただし、計算した相場価格通りに契約が成立するとは限りません。売却側は高い価格で、買収側は予算の範囲内で契約に結びつけたいことでしょう。

そのため、互いに歩み寄り、どのくらいの金額でなら妥協できるのか、粘り強く交渉を継続する必要があります。

PMI(統合後プロセス)の確立

M&Aが成立した後の経営統合のどのように進めるのかをよく検討します。

PMI(Post Merger Integration)は、買収後に行う経営統合の作業です。M&A当事者が円滑な統合を進めたいならば、買収側の適切な対応と売却側の協力が必要です。

経営統合の作業を行うにあたり、次の点が重要なポイントとなります。

- 燃料卸売/小売事業の新たな経営体制の構築

- 燃料卸売/小売に関する目標・方針を実現のための計画策定

- M&A当事者の協力体制構築・業務運営

3つの要素を踏まえてPMIが進められるなら、統合後、M&A当事者間の企業文化の違い等に起因するトラブルを、最小限に軽減できることでしょう。

M&Aは交渉開始~契約成立まで、基本的に1年以上の期間がかかるので、M&A戦略の立案時にPMIの立案も進めておく必要があります。

燃料卸売/小売事業のM&Aにおける成功事例

燃料卸売/小売事業のM&Aにおける成功事例を紹介しましょう。これから燃料卸売/小売事業におけるM&Aを検討している人は、ぜひ参考にしてください。

伊藤忠エネクスによる大阪カーライフグループとのM&A

売却側である「大阪カーライフグループ」は、日産大阪販売株式会社を傘下に持つ持株会社です。

なお、日産大阪販売株式会社は日産自動車系列ディーラーの中で、売上高約1,000億円の大阪府下唯一のディーラーでした。

一方、買収側は伊藤忠商事の子会社である「伊藤忠エネクス」です。

伊藤忠エネクスは、エネルギー商社として国内最大規模の約2,200ヵ所のカーライフステーションの運営を通じ、ガソリンや灯油、軽油などの販売を行っています。

伊藤忠エネクスは、大阪カーライフグループの次のような強みに注目します。

- 大阪カーライフグループは、培われた経営ノウハウ、設備、優秀な人材が揃っている

- 大阪府内に強固な基盤がある大阪カーライフグループを買収すれば、燃料販売等を中心とした従来の事業基盤がさらに強化できる

- 自動車に関わる充実した総合的なサービスの提供で収益向上が実現できる

そこで、自動車関連事業に本格参入するため、大阪カーライフグループと交渉を開始します。

2014年4月17日には株式譲渡という形で大阪カーライフグループを子会社化し、M&Aを成功させました。

参考:大阪カーライフグループ株式会社の株式の取得(子会社化)に関するお知らせ

東邦瓦斯によるDIAMOND LNG CANADA INVESTMENT LTD.とのM&A

売却側である「DIAMOND LNG CANADA INVESTMENT LTD.」は、カナダ西海岸において液化天然ガス事業を手がける三菱商事傘下の企業です。

一方、買収側は愛知県名古屋市に本社があり都市ガスを扱う「東邦瓦斯」です。

東邦瓦斯は、DIAMOND LNG CANADA INVESTMENT LTD.の買収により、次のような機会を得られる点に注目します。

- カナダ初、大型液化天然ガス事業「LNGカナダプロジェクト」への参画が図れる

- 北米における収益の拡大と原料調達の強化が図れる

そこで、カナダでのプロジェクト、液化天然ガスの安定的な供給の実現に向け、DIAMOND LNG CANADA INVESTMENT LTD.と交渉を開始します。

2021年3月31日には株式譲渡という形で、DIAMOND LNG CANADA INVESTMENT LTD.を子会社化しました。

東邦瓦斯によるヤマサとのM&A

売却側である「ヤマサホールディングス」は、名古屋市内においてLPガス等のエネルギー事業、暮らしサポートに係わる事業を提供してきた地域密着型の企業です。

一方、買収側は同じく名古屋市に本社がある「東邦瓦斯」です。

東邦瓦斯は、ヤマサホールディングスの買収により、次のような機会を得られる点に注目します。

- 地域の顧客と長期にわたって強固な信頼関係を構築しており、買収により多数の顧客を獲得できる

- 同じエネルギー事業者であり、事業の方向性は合致している

そこで、更なる成長が見込める他、これまで以上に地域の発展に貢献するべく、ヤマサホールディングスと交渉を開始します。

2018年2月21日には株式譲渡契約を締結し、ヤマサホールディングスを完全子会社化しました。

参考:株式会社ヤマサの株式の取得(子会社化)に関するお知らせ

カメイによる最上ガスとのM&A

売却側である「最上ガス」は、山形県新庄市を中心として、地域に根差したLPガス事業を提供してきた企業です。

一方、買収側は宮城県仙台市を中心に、LPガス・石油をはじめとしたエネルギー事業、カーライフ事業を展開する「カメイ」です。

カメイは最上ガスの買収により、次のような機会を得られる点に注目します。

- 最上ガスは従業員数11人と小さい企業ながらも、山形県北部の地域住民からの安心と信頼を得ているため、山形県内の家庭用エネルギー事業の拡大・強化につながる

- 同じエネルギー事業者なので、カメイ独自のノウハウを活かしたシナジー効果も期待できる

そこで、更なる経営基盤の強化を図るため、最上ガスと交渉を開始します。

2019年1月31日には全株式を取得し、最上ガスを完全子会社化しました。

カメイによるアサミズとのM&A

売却側である「アサミズ」はアサミズ株式会社・アサミズ産業の2社があり、東京都や茨城県を中心に石油製品・液化石油ガス販売等を手がける企業です。

一方、買い手は「カメイ」で、宮城県仙台市を中心にエネルギー事業、カーライフ事業を展開している企業です。

燃料卸売/小売事業が厳しい状況下にあり譲渡を望むアサミズと、関東地方のエネルギー事業の強化を目指すカメイの利害が一致し、双方はM&A交渉を開始しました。

2016年12月27日には事業譲渡契約を締結し、アサミズのLPガス事業・住宅設備機器事業等をカメイが引き継ぎました。

カメイによるダイヤ通商とのM&A

売却側である「ダイヤ通商」は東京都豊島区に本社があり、関東地区と仙台市にサービス・ステーションを展開していた企業です。

一方、買い手は「カメイ」で、宮城県仙台市を中心にエネルギー事業の拡大に注力している企業です。

関東地区のサービス・ステーション事業に特化したいダイヤ通商と、ダイヤ通商の有する仙台市内のサービス・ステーションを獲得したいカメイの利害が一致し、双方はM&A交渉を開始しました。

2014年10月8日には事業譲渡契約を締結し、ダイヤ通商の仙台市内にあるサービス・ステーション等をカメイが引き継ぎました。

日本瓦斯による東彩ガスと新日本瓦斯とのM&A

日本瓦斯の完全子会社同士による合併のケースです。

日本瓦斯(ニチガス)は東京都渋谷区に本社があり、LPガス・都市ガス・電気等のエネルギーを約170万件の利用者に提供する総合エネルギー企業です。

日本瓦斯は完全子会社4社を有していますが、グループ再編に事業の効率化を図るため、完全子会社である東彩ガス・新日本瓦斯の吸収合併を行いました。

吸収合併の方法としては東彩ガスが存続し、新日本瓦斯が消滅する形で執り行われます。

2020年7月1日開催の取締役会で、東彩ガスと新日本瓦斯株式会社との合併が決議されました。

参考:完全子会社間の合併に関するお知らせ~導管・小売分離への第一ステップ~

Misumiによるミスミ建設とのM&A

完全親会社・子会社との合併のケースです。

Misumiは鹿児島市に本社があり、石油関連商品の販売、LPガス・器具等、ケンタッキーフライドチキン等を手がける企業です。

Misumiにはミスミ建設という完全子会社があります。しかし、昨今の燃料卸売/小売事業の競争の激化を考慮し、グループ経営の効率化・販売力強化を推し進めるため、ミスミ建設の吸収合併を決定しました。

吸収合併の方法としては完全親会社であるMisumiが存続し、完全子会社のミスミ建設は解散する形で執り行われます。

2013年7月26日開催の取締役会で、Misumiとミスミ建設との合併が決議されました。

大和自動車交通による宮園砿油とのM&A

売却側である「宮園砿油」は宮園自動車の子会社であり、ガソリンスタンドの運営、宮園自動車グループのFCカード事業、不動産賃貸事業を行っていました。

一方、買い手は「大和自動車交通」で、東京都江東区に本社があり、旅客自動車運送事業を運営している企業です。

潤沢な資金のもとで燃料卸売/小売等の事業継続を望む宮園砿油と、更なる優良顧客の獲得を目指す大和自動車交通の利害が一致し、M&A交渉が開始されました。

2022年5月13日には株式交換契約を締結し、大和自動車交通は宮園砿油を完全子会社しました。

参考:簡易株式交換による宮園砿油株式会社の完全子会社化に関するお知らせ

コスモ石油マーケティングとREXEVとの業務提携

コスモ石油マーケティングはコスモ石油グループ企業としての石油製品販売、カーリース等を提供してきました。

一方、REXEV(レクシヴ)は東京都千代田区に本社があり、電気自動車のシェアリングサービスを展開する企業です。

それぞれ次のような目標がありました。

- コスモ石油マーケティング:新たな脱炭素支援サービスに参入し成長を目指したい

- REXEV:自社脱炭素技術の販売活動の強化で事業拡大を促進したい

双方の利害が一致し業務提携交渉を開始しました。

2021年11月30日に2社の合意のもとで業務提携契約が締結され、利便性・経済性の高い脱炭素支援サービスの提供を共同で目指すと発表しました。

コスモ石油マーケティングとe-Mobility Powerとの業務提携

コスモ石油マーケティングはコスモ石油グループ企業としての石油製品販売をしつつ、サービスステーションの充実を検討していました。

一方、e-Mobility Powerは電気自動車の充電インフラ整備と普及を目指す企業です。

それぞれ次のような目標がありました。

- コスモ石油マーケティング:サービスステーションで石油だけではなく、電気自動車の充電サービスを充実させたい

- e-Mobility Power:電気自動車に関するサービスで事業拡大を図りたい

双方の利害が一致し業務提携交渉を開始しました。

2020年6月17日には2社の合意のもとで業務提携契約を締結し、協力して電気自動車の普及促進へ取り組む旨を発表しました。

参考:コスモ石油マーケティング株式会社との次世代モビリティ社会に向けた連携協定締結について

まとめ

今回は、燃料卸売/小売業界のM&A・事業承継の全知識という形で、燃料卸売/小売事業のM&Aにおける売却相場・事例・成功ポイントを解説しました。

燃料卸売/小売事業は、新たなクリーンエネルギーの台頭や、燃料の消費を抑えた自動車のシェア拡大等で、需要の低下が今後も見込まれます。

今後、いっそう同業種・異業種間の株式譲渡や事業譲渡、合併等が盛んになるでしょう。

M&Aは企業の成長戦略としてとても有効な手法ですが、交渉時は自社と相手方の事情も良く考慮し、万全の体制で臨む必要があります。

ぜひ今回の記事を参考に燃料卸売/小売事業におけるM&Aを検討してみてください。